Chaque mois, nous partageons les conclusions du comité d’investissement stratégique mensuel qui résume les vues d'Ostrum sur l’économie, la stratégie et les marchés.

La lettre du CIO

Les Banques centrales veulent baisser les taux

La communication des Banques centrales a permis de réaligner les anticipations du marché vers un scénario de baisses de taux plus conforme à la croissance et au risque de persistance de l’inflation. L’inertie des prix reste le principal obstacle à des mouvements de taux plus significatifs. L’allègement monétaire devrait prendre une forme concrète prochainement, avec une probable diminution du resserrement quantitatif de la Fed. La croissance américaine est à son potentiel. En zone euro, les enquêtes traduisent une embellie, malgré la récession qui se prolonge en Allemagne. L’absence de stimulus budgétaire pénalise la croissance outre-Rhin. La Chine visera une nouvelle fois une croissance de 5 % en 2024, pariant sur une politique industrielle ambitieuse.

À mesure que l’inflation surprenait à la hausse, les taux à long terme sont revenus vers 4,30 % sur le T-note et 2,50 % au plus haut sur le Bund. Ces niveaux ont ravivé l’intérêt des intervenants de sorte que les 10 ans se situent désormais à 4,05 % et 2,25 %. Le swap spread en euro reste au plus bas autour des 35 pb, signe d’une absence d’aversion pour le risque. On observe un rétrécissement généralisé des spreads souverains. L’Italie s’échange à 130 pb, soit son niveau le plus serré depuis l’invasion de l’Ukraine.

L’environnement de marché reste favorable aux actifs risqués. La volatilité est faible sur les actions, le crédit ou les devises. Les marchés d’actions affichent des gains de 5 à 10 % en 2024. Les résultats patinent pourtant. Parallèlement, le resserrement des spreads de crédit s‘estompe quelque peu, mais l’absence de prime à l’émission indique encore un excès de demande pour la classe d’actifs. En conséquence, le marché du high yield surperforme, grâce au taux de défaut limité en Europe.

Vues économiques

Trois thématiques pour les marchés

-

Politique monétaire

Les anticipations de taux semblent de nouveau alignées avec le discours des Banquiers centraux. Toutefois, la Fed devrait procéder à un premier allègement en diminuant prochainement le resserrement quantitatif. La BCE reste attentive à l’évolution des salaires qui semble incompatible avec un retour pérenne à la stabilité des prix. La Chine poursuit sa politique d’allègement monétaire, alors que la BoJ pourrait mettre un terme à sa politique de taux négatif en mars ou en avril.

-

Inflation

L’inflation résiste au resserrement monétaire. Aux États-Unis, l’inflation décélère quelque peu à 3,1 % en janvier. L’inflation sous-jacente s’est stabilisée à 3,9 %, depuis le mois d’octobre, compte tenu de l’inertie des loyers. Le déflateur est toutefois proche de la cible à 2,4 %. En zone euro, l’inflation a ralenti à 2,6 %, selon l’estimation flash de février. L’indice sous-jacent reste au-dessus de 3 %. À l’inverse, en Chine, l’inflation reste très faible. La baisse des prix alimentaires continue.

-

Croissance

Le secteur manufacturier mondial montre des signes de reprise en ce début d’année. L’économie américaine est proche de son potentiel au T1. La zone euro émerge enfin d’une période de stagnation prolongée. Les enquêtes décrivent une embellie depuis le début de l’automne. En Chine, l’activité se stabilise, grâce au secteur des services et à un rebond des exportations aidées par un yuan faible. Le Japon et le Royaume-Uni sont en croissance modérée.

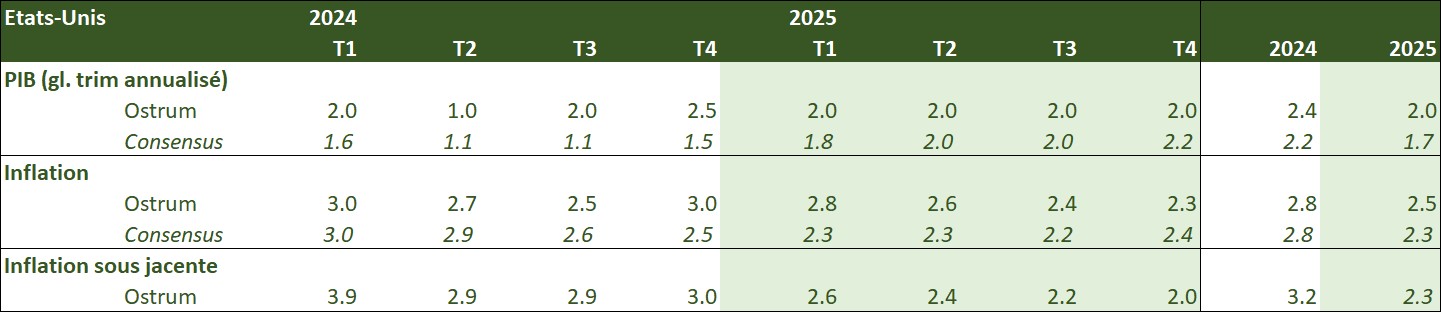

Points macroéconomiques : États-Unis

- La croissance américaine est restée forte en fin d’année avec 3,2 % de croissance au 4e trimestre. La consommation et les dépenses publiques tirent la demande interne. L’investissement (équipement, R&D) est en légère hausse. Le 1er trimestre devrait avoisiner 2 %. À fin février, la Fed d’Atlanta estime le T1 à 2,1 %.

- Le déficit fédéral reste en discussion, mais devrait avoisiner 1 600 Mds $ en 2024. Un risque de fermeture du gouvernement existe encore fin mars. Les Républicains ont tué le budget au Sénat qui n’accordait pas de crédits suffisants à la sécurisation de la frontière mexicaine. L’immigration sera le sujet de la Présidentielle de novembre.

- Les risques de crise financière apparaissent contenus. L’épisode NYCB est une réplique de Signature Bank et non un signe avant-coureur d’une crise bancaire.

- Le bilan des ménages reste sain. Attention toutefois au secteur non-bancaire peu régulé.

- Le taux de chômage demeure sous son niveau d’équilibre (4-4,5 %). La Fed « aimerait » sans doute voir le chômage remonter vers 4,5 % pour atténuer les pressions salariales. L’immigration a amplifié la croissance. Un coup d’arrêt à l’immigration serait « stagflationniste ».

- La désinflation est heurtée. L’inflation sous-jacente pourrait rester proche de 3 % fin 2024. Le logement et l’énergie sont deux risques haussiers sur l’inflation, mais la Fed privilégie le déflateur moins pondéré en logement. La Fed facilitera aussi le refinancement du Trésor.

Points macroéconomiques : Zone euro

- Après une croissance atone en 2023, une timide reprise devrait s’amorcer en zone euro au 1er semestre 2024 et se renforcer au second.

- Cela est perceptible à travers l’amélioration des enquêtes réalisées auprès des chefs d’entreprises. Celle-ci est liée aux pays périphériques, Espagne et Italie notamment, qui bénéficient d’une hausse de leurs carnets de commandes.

- La France n’a, en revanche, pas trouvé de source d’impulsion et l’Allemagne reste pénalisée par les conséquences du choc énergétique et sa forte dépendance passée à l’énergie russe, ainsi que par la croissance décevante de la Chine qui pèse sur ses exportations.

- Les ménages vont bénéficier d’une hausse de leur revenu réel, compte tenu du fait que les salaires devraient progresser encore à un rythme soutenu dans un contexte d’inflation plus modérée. Associé au maintien d’un marché du travail robuste, cela sera un soutien à la consommation.

- La demande interne devrait également bénéficier d’une politique monétaire qui deviendra moins restrictive et les exportations d’un raffermissement du commerce mondial.

- En revanche, la politique budgétaire ne sera pas un soutien à la croissance. Après avoir été suspendues depuis 2020, les règles budgétaires ont été réinstaurées en début d’année et une réforme a été adoptée.

- L’inflation ne bénéficiera plus de la forte contribution négative des prix de l’énergie, les gouvernements vont arrêter les mesures visant à contenir la hausse des prix énergétiques et les salaires devraient encore progresser à un rythme soutenu. Dans un contexte de baisse de la productivité, les marges des entreprises auront un rôle essentiel à jouer pour absorber en partie les coûts salariaux.

Points macroéconomiques : Chine

- La première réunion du P.C.C, sous la direction du premier ministre Li Qiang, a fixé à 5 % la cible de croissance pour 2024, comme en 2023.

- Les autorités chinoises devraient donc accélérer la transformation économique du pays vers une croissance de meilleure qualité. Les « 3 nouvelles industries » : véhicules électriques, batteries et énergie solaire, contribuant à 8 % du PIB l’année dernière, doivent remplacer rapidement le secteur immobilier qui contribuait à ¼ de la croissance chinoise.

- Pour 2024, nous tablons sur une croissance autour de 5 %, supérieure à la prévision du consensus, car nous pensons que le policy mix devrait soutenir l’activité. La contribution négative du secteur immobilier devrait également être plus limitée qu’en 2023.

- Le secteur de l’immobilier montre des signes de stabilisation. Les autorités devraient continuer de réduire les pressions sur le secteur.

- La politique monétaire avait pris un tournant accommodant en début d’année à l’image de la baisse surprise de 50 pdb du taux de réserves obligatoires à 10 % et d’une baisse de 25 pdb du taux d’intérêt préférentiel à 5 ans, afin de soutenir le secteur immobilier. Nous tablons sur une autre baisse du taux de réserves obligatoires sur la seconde partie de l’année, afin de raviver la croissance en plein scrutin américain.

- La politique budgétaire devrait gérer le risque de la dette des gouvernements locaux en coordination avec la politique monétaire. D’autre part, l’accent sera mis sur les dépenses pour la protection sociale, en ciblant les ménages à faibles revenus du milieu rural, afin de permettre l’installation des familles dans les villes. L’urbanisation ordonnée est un soutien à la consommation.

- L’inflation (0,7 % en février) a probablement atteint un point bas, ne constituant pas un problème sur le court terme. La cible d’inflation pour 2024 a été maintenue à 3 %, afin d’ancrer les anticipations d’inflation. Cependant, 3 % est plus un plafond qu’une cible.

Politique monétaire

Vers une baisse des taux d’ici l’été de la Fed et de la BCE

- La Fed n’est pas loin d’être suffisamment confiante pour baisser ses taux

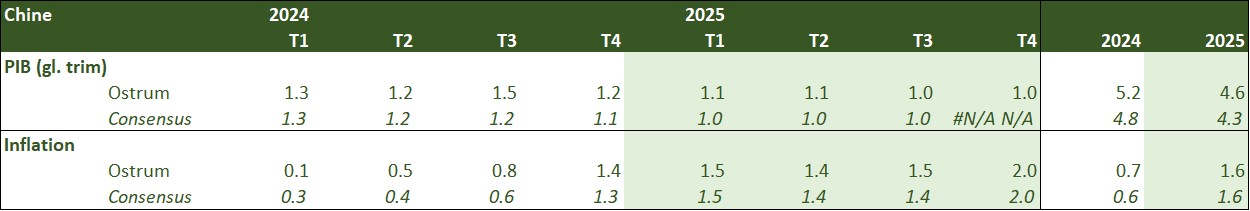

Lors de son discours semestriel devant le Congrès, Jerome Powell a réitéré les propos tenus à l’issue de la réunion du 31 janvier. La Fed doit devenir encore plus confiante dans la convergence durable de l’inflation vers la cible de 2 %, pour rendre sa politique monétaire moins restrictive. Lors de la conférence de presse, il a indiqué que la Fed n’était pas loin d’avoir atteint ce degré de confiance. Cela est cohérent avec notre scénario d’une première baisse des taux en mai qui devrait être suivie de 3 autres sur le reste de l’année. La Fed devrait probablement annoncer, lors de la réunion du 20 mars, les modalités d’une réduction du rythme de contraction de son bilan (QT) pour ouvrir la voie aux baisses de taux. - La BCE dans l’attente des salaires et des marges des entreprises du 1er trimestre

La BCE a laissé ses taux inchangés pour la 4e fois consécutive en mars, en indiquant qu’elle avait besoin d’être plus confiante dans le processus de désinflation à l’œuvre. En dépit du maintien de tensions sur les prix domestiques, liées aux salaires essentiellement, la BCE a revu en baisse ses perspectives d’inflation, surtout pour 2024, à 2,3 %, contre 2,7 % prévus en décembre et 3,2 % en septembre. La BCE ne devrait pas baisser ses taux avant le mois de juin, afin de disposer des résultats des négociations salariales du printemps et d’apprécier dans quelle mesures les entreprises absorbent dans leur marge une partie de la hausse des coûts salariaux. Nous anticipons 3 baisses de taux directeurs sur l’année. Dans le même temps, la contraction du bilan va s’accélérer à partir du 2e semestre, la Banque centrale ne réinvestissant que la moitié des tombées du PEPP à partir de juillet (au rythme de 7,5 Mds d’euros en moyenne par mois), avant d’y mettre un terme fin 2024.

Nos attentes de marché

Classes d'actifs

- Taux américains : La Fed semble résolue à réduire ses taux malgré l’inflation. Le début effectif du cycle monétaire devrait ensuite ramener le 10 ans à 4 %.

- Taux européens : le Bund (2,40 %) s’est tendu au-delà de nos objectifs de court terme. La cible de fin d’année se situe à 2,20 %. La courbe devrait se pentifier.

- Spreads souverains : les spreads souverains se sont fortement renchéris. L’Italie et la France s’échangent sous leurs niveaux d’équilibre, mais offrent une valeur relative contre swap.

- Inflation zone euro : les points morts sont en ligne avec nos cibles et compatibles avec les objectifs des Banques centrales.

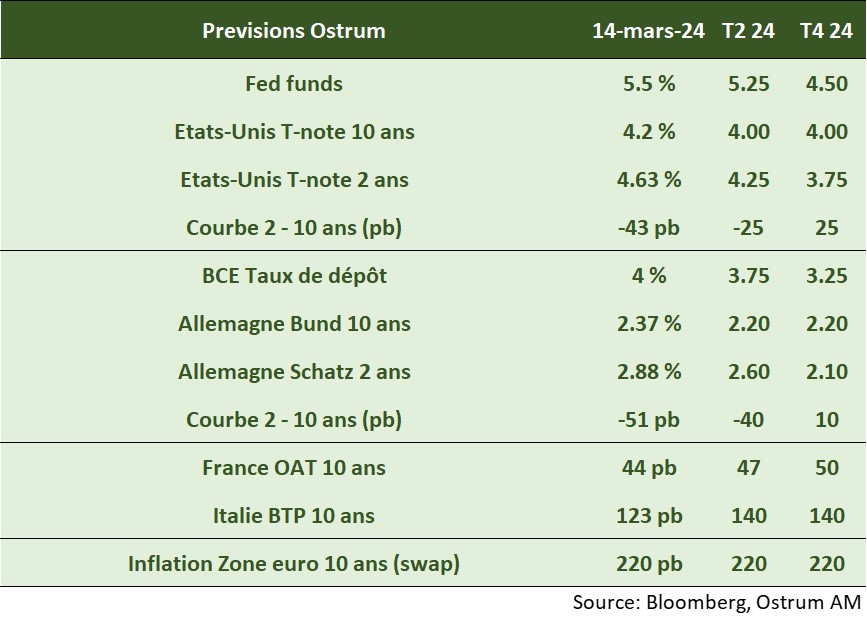

- Crédit euro : les swap spreads continuent de se resserrer, la pénurie de collatéral s’est résorbée avec le resserrement quantitatif. Le crédit IG semble devoir se stabiliser après un très bon début d’année.

- Change : l’euro a rebondi vers 1,09 $, mais demeure dans une fourchette étroite sous 1,10 $.

- Actions : la hausse du début d’année devrait s’estomper à mesure que les marges commencent à se tasser. Les multiples en hausse atténuent la baisse projetée.

- Dette émergente : la dette émergente participe au mouvement de resserrement des spreads. Une consolidation autour de 360 pb semble nécessaire.

Perspectives Ostrum mars 2024

Télécharger Perspectives Ostrum mars 2024