Chaque mois, nous partageons les conclusions du comité d’investissement stratégique mensuel qui résume les vues d'Ostrum sur l’économie, la stratégie et les marchés.

Vues économiques

Trois thématiques pour les marchés

-

Politique monétaire

Le stress consécutif à la crise bancaire semble s’estomper. Une crise systémique semble très peu probable. La conséquence néanmoins est un resserrement des conditions de crédit bancaire qui contribue donc à limiter le besoin de hausse des taux des Banques centrales. Fed et BCE reviennent donc aux fondamentaux. La Fed est proche de la fin du cycle de hausse ; nous attendons juste une hausse de plus. Il reste un peu plus de chemin à la BCE : trois hausses. Les pressions inflationnistes persistantes ne permettront pas aux banques de réduire les taux d’ici la fin de l’année.

-

Inflation

Comme attendu, l'inflation continue de se modérer, en raison de la baisse des prix énergétiques. L’inflation sous-jacente en revanche ne montre aucun signe de ralentissement. Les pressions salariales laissent envisager une résilience à un niveau trop élevé pour que les Banques centrales s’en contentent. Cette forte inertie implique le maintien d’une inflation sous-jacente élevée en fin d’année, en particulier en zone euro où il est difficile d’envisager une inflation sous-jacente qui passe sous les 5 %. La réouverture de la Chine contribuera aussi à augmenter le prix des matières premières.

-

Croissance

La zone euro a échappé à la récession, grâce aux mesures de soutien des gouvernements et la nette baisse du prix du gaz. Les données disponibles suggèrent une croissance modérée sur le T1 et une accélération limitée sur le T2. La remonté des salaires devrait permettre à la consommation de tenir. Aux États-Unis le début de l’année est beaucoup plus dynamique, mais le resserrement monétaire devrait conduire l’économie américaine à tutoyer la récession sur la deuxième moitié de l’année.

Points macroéconomiques : zone euro

- Nous attendions une stagnation de l’activité entre le T4 2022 et T1 2023. Les dernières publications montrent un redressement de l’économie en fin de T1, qui devrait se traduire par une croissance positive sur les trois premiers mois de l’année.

- En conséquence, l’acquis de croissance à fin 2022 était déjà de 0,4 %. Avec une croissance modérée, sur le reste de l’année la croissance moyenne devrait avoisiner 1 %.

- Le reflux relatif de l’inflation et la progression des salaires, mais aussi les transferts publics, devraient permettre une hausse du pouvoir d’achat des salaires. La consommation s’améliorera au cours de l’année. De même, le retard d’investissement accumulé devrait permettre aux dépenses d’investissement de progresser, là aussi modérément.

- En conséquence, nous avons une trajectoire de PIB en réaccélération au milieu de l’année. Ceci nous place sur la borne haute du consensus.

- Un point fondamental de nos prévisions est la trajectoire de l’inflation. Elle baisse rapidement jusqu’à cet été, essentiellement à cause des effets de base sur la composante énergie. Mais la partie sous-jacente reste très stable et ne devrait pas passer sous les 5 % à horizon fin d’année. Ceci conduit à un atterrissage de fin d’année qui reste élevé, au dessus de 5 % au dernier trimestre. Il s’agit d’un élément fondamental pour la politique monétaire.

Points macroéconomiques : États-Unis et autres

- La hausse des taux produit le ralentissement attendu de la croissance ; les secteurs les plus directement exposés, notamment l’immobilier, montrent néanmoins des signaux de stabilisation. Si les chiffres disponibles sur le premier trimestre montrent, une fois de plus, une économie résiliente, nous projetons une croissance nulle au second semestre.

- L’économie américaine a montré une capacité inhabituelle à absorber les hausses de taux. Nous pensons que des changements structurels expliquent cette résistance. En conséquence, nous pensons que le scénario de « soft landing » reste plus probable que celui de « hard landing ».

- Les turbulences dans le secteur des banques régionales semblent avoir été contenues par l’intervention du régulateur et de la Banque centrale. Une crise systémique est peu probable, mais les conditions de crédit bancaire seront moins favorables au cours de 2023.

- Enfin, la persistance d’une inflation élevée, incompatible avec l’objectif de la Fed, reste le scénario le plus probable, en raison notamment des pressions salariales. Là aussi, il s’agit d’un élément structurant pour la politique monétaire de la Fed.

- La réouverture de l’économie chinoise est rapide. Cela implique une reprise du commerce mondial, grâce à la fluidification des chaînes d’approvisionnement, mais aussi, potentiellement, de nouvelles pressions sur l’énergie, d’autant que l’OPEP semble viser des prix du baril plus élevés, désormais. La réouverture de la Chine entretient ainsi le risque inflationniste.

Politique monétaire

Des hausses de taux plus limitées, en raison du risque d’un durcissement des conditions de crédit

- L’incertitude liée au stress bancaire ne plaide plus que pour une seule hausse de taux

Alors que J. Powell avait signalé, le 7 mars, que la Fed était prête à accélérer le rythme de ses hausses de taux pour faire face à une inflation plus forte que prévu, le stress bancaire, lié à la faillite de SVB et Signature Bank quelques jours après, est venu limiter son ampleur. La Fed a relevé ses taux de 25 pb le 22 mars, après avoir pris des mesures d’envergure pour éviter une contagion à l’ensemble du système bancaire. La communication de la Fed est devenue plus évasive : « Un certain resserrement supplémentaire pourrait être approprié. » Le risque est un resserrement des conditions de crédit plus important, de nature à peser sur la demande, et donc l’inflation. Nous anticipons donc une seule hausse de taux en mai : + 25 pb et un statu quo jusqu’à la fin 2023. - BCE : « L’inflation devrait rester trop forte, pendant une trop longue période »

Comme elle l’avait signalé en février, la BCE a relevé ses taux de 50 pb, le 16 mars, pour porter le taux de dépôt à 3 %. Cette fois-ci, elle s’est bien gardée d’indiquer ce qu’elle comptait faire à la prochaine réunion, insistant sur le fait que cela dépendrait des données. Or, l’inflation core s’est de nouveau accélérée à un plus haut historique en mars (5,7 %) et les résultats des négociations salariales présagent une contribution plus forte des salaires à l’inflation domestique, alors même que celles issues des profits unitaires ne montrent pas de signe important de modération. Cela plaide ainsi pour la poursuite des hausses de taux de la BCE, mais à un rythme plus modéré, en raison du risque d’un resserrement des conditions de crédit. Nous anticipons donc désormais 3 hausses de taux de la part de la BCE de 25 pb en mai, juin et juillet pour porter le taux de dépôt à 3,75 %. - Des Banques centrales très réactives pour limiter l’effet de contagion

La Fed, par la création d’une nouvelle facilité de prêts acceptant en collatéral les obligations valorisées au pair, donc sans moins-value liée à la hausse des taux, et la Banque Nationale Suisse en apportant toutes les liquidités nécessaires à Credit Suisse, ont été très réactives pour stabiliser le système bancaire.

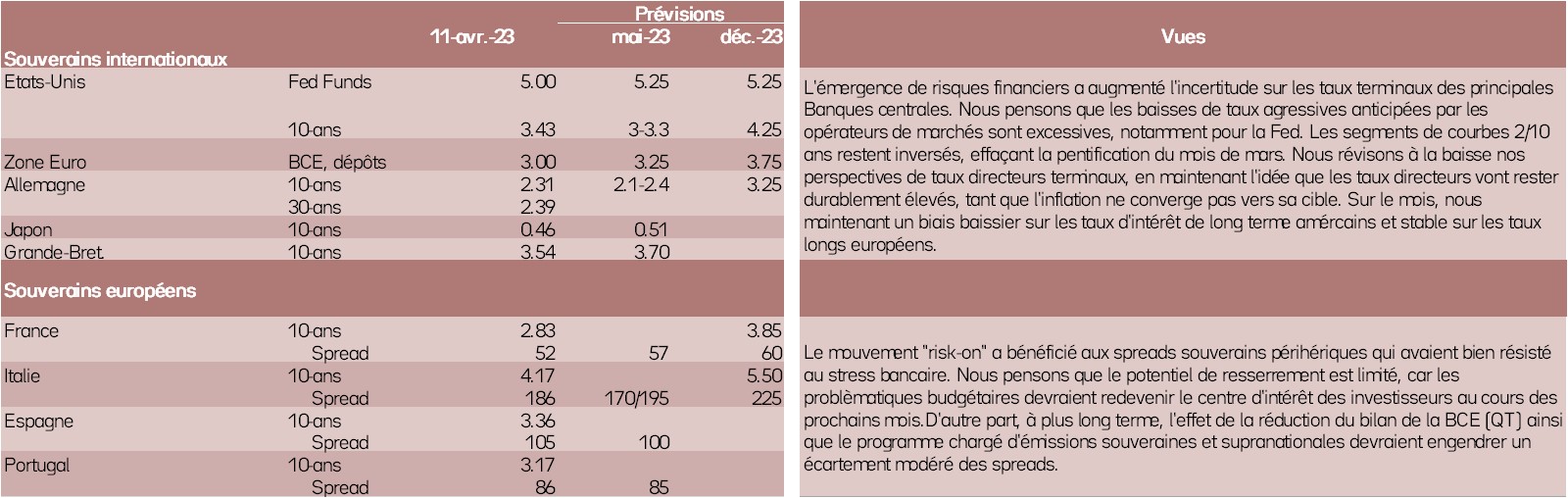

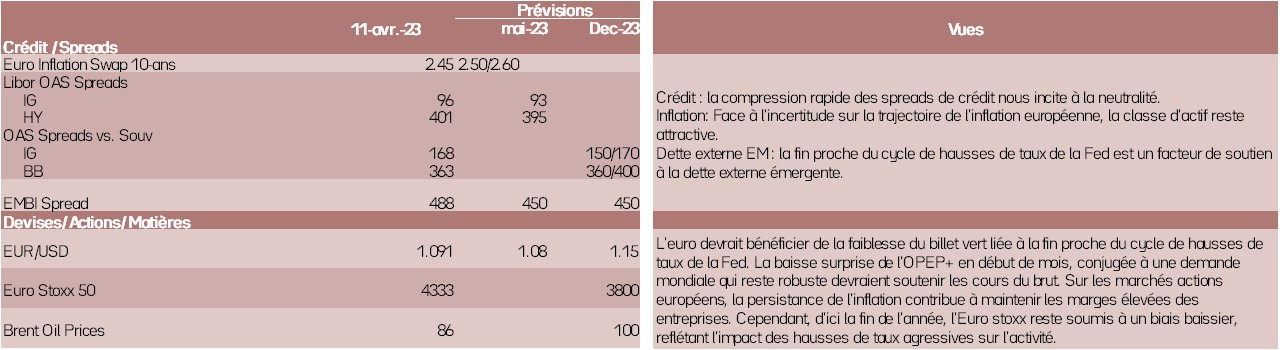

Vues stratégie

Bras de fer entre les marchés et les Banques centrales

Les vues principales : la crise systémique avortée

Le stress financier du mois de mars semble s’estomper, même si la volatilité des taux d’intérêt ou les swap spreads restent élevés. La baisse de l’inflation totale favorise les anticipations d’allègement monétaire qui semblent pourtant prématurées, compte tenu des tensions salariales, et plus généralement de l’inertie de l’inflation sous-jacente. Le bras de fer entre les marchés et les Banques centrales est engagé sur fond de ralentissement aux États-Unis, mais de reprise en Europe. La dépréciation du billet vert amplifie ces paris sur les actifs risqués. Le crédit et les dettes souveraines traversent cet accès de volatilité sans encombre. Ce n’est, en revanche, pas le cas des titrisations d’immobilier commercial.

Actifs risqués : un biais favorable au risque sous conditions

Le biais favorable au risque et la faible volatilité actions sont conditionnés de fait à des baisses de taux hypothétiques. Les spreads souverains et de crédit s’avèrent, de fait, moins volatils que l’actif réputé sans risque (de défaut). Cette situation incongrue crée un appel d’air vers les actions qui offrent une protection contre l’inflation. La crise bancaire se dissipe, de sorte que même les Tier 1 retrouvent de l’allant. Le high yield présente aussi une prime confortable en absence de défaut. Dans ce contexte, le statu quo sur les taux serait presque néfaste en effaçant l’allègement exigé par les marchés.

Nos attentes de marché

Classes d'actifs