L’impact vu par un gestionnaire d’actifs. Face à la diversification du marché, en termes d’émetteurs et de diversification de titres, une analyse exigeante est impérative. Car le greenwashing est en embuscade.

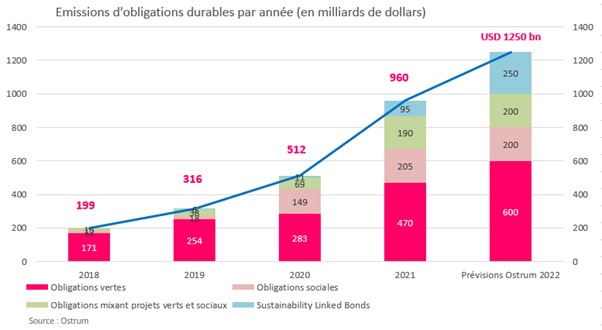

Depuis la signature de l'Accord de Paris sur le climat, le 12 décembre 2015, la finance durable a connu un essor sans précédent. Le changement climatique est devenu une priorité pour l’ensemble des agents économiques. Dans cet environnement, les marchés obligataires internationaux sont apparus comme un outil efficace pour répondre aux besoins de financement considérables que cela implique. En outre, la crise sanitaire a mis en évidence le besoin de financements spécifiques à vocation sociale. Le marché des obligations durables est de plus en plus varié avec l’apparition de nouveaux outils (voir glossaire). Il a connu une forte croissance en 2021, avec près de 960 milliards de dollars de nouvelles émissions. Bien supérieure aux attentes, cette hausse de 80 % par rapport à l’année précédente s’explique par deux phénomènes. D’une part, une dynamique est toujours forte sur le segment des obligations vertes. Elles ont représenté l’an dernier la moitié du total des émissions. D’autre part, le développement des nouveaux instruments comme les obligations liées à des objectifs de durabilité (Sustainability Linked Bond – SLB) ou bien les obligations sociales.

Green bonds, un rôle moteur…

Avec un volume d’émission en hausse de près de 66 % par rapport à l’année précédente, les obligations vertes ont continué de jouer un rôle moteur. Les entreprises sont restées les principales émettrices de projets verts, soutenues par des politiques internes visant à réduire leurs émissions carbone et à accroître leur efficience énergétique. Le marché des dettes souveraines est néanmoins resté dynamique. De nouveaux États sont ainsi venus se refinancer, comme l’Italie ou l’Espagne. Le Royaume-Uni, lui, a rassemblé près de 100 milliards de livres sterling de demande pour son émission

inaugurale. Autre facteur de la croissance du marché : les SLB. Depuis leur création en 2020, les attentes sur ce marché étaient élevées : elles ont été comblées en 2021 ! Le montant de ces nouvelles émissions a en effet été multiplié par plus de dix, à près de 100 milliards de dollars. De nouveaux émetteurs, principalement issus de la catégorie haut rendement (high yield), ont ainsi saisi l’opportunité de se refinancer à travers ce nouvel instrument.

L’Europe booste les obligations sociales

Enfin, le segment des obligations sociales a représenté près de 20 % du total des émissions durables en 2021. Les émetteurs supranationaux et les agences gouvernementales ont été particulièrement actifs. À travers le refinancement de son programme SURE (Support to mitigate Unemployment Risks in an Emergency), l’Union européenne (UE) s’est hissée au rang de plus grand émetteur d’obligations sociales, avec plus de 50 milliards d’euros émis. À l’opposé des pratiques sur le segment des green bonds, seuls 12 % des transactions sur ce segment ont été réalisés par les entreprises du secteur privé. Cela révèle les difficultés rencontrées par les entreprises pour identifier des projets sociaux.

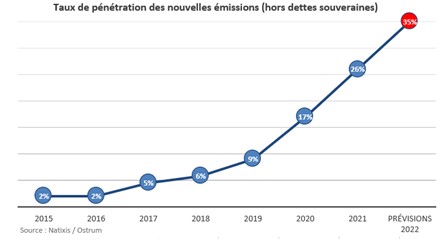

En 2022, le marché mondial des obligations durables devrait franchir un nouveau record avec plus de 1 200 milliards de dollars de nouvelles émissions. Nos prévisions intègrent une poursuite de la dynamique sur toutes les classes d’actifs obligataires, les émetteurs ne relâchant pas leur engagement pour lutter contre le changement climatique et faire face à certains défis sociaux. Ceci devrait se traduire par une nouvelle hausse du taux de pénétration des émissions durables en 2022 par rapport à l’ensemble du marché primaire (voir graphiques). Ainsi, en 2022, environ un tiers des nouvelles émissions seront durables.

Poursuite de la dynamique des émissions

Plusieurs facteurs vont contribuer à stimuler le marché. En premier lieu, les obligations vertes devraient continuer d’en être la locomotive. Leur volume d’émissions pourrait atteindre 600 milliards de dollars, soit une part de marché proche de 50 %. Plusieurs éléments soutiennent cette tendance. Tout d’abord la poursuite du développement de la réglementation en matière de développement durable et la mise en place de normes au niveau européen. Le soutien des gouvernements sous forme de politiques environnementales contribuera à une dynamique importante. Les émissions vertes des États ont rencontré un succès important auprès des investisseurs ces dernières années et de nouveaux entrants sont attendus, comme par exemple l’Autriche ou la Grèce. Des innovations pourraient même voir le jour sur ce marché. Par exemple, la France envisagerait d’entreprendre l’émission de la première obligation

verte indexée à l’inflation. La diversification devrait se poursuivre au sein des dettes de crédit, notamment pour des secteurs où il reste du potentiel d’émission, à savoir l’immobilier, l’automobile ou bien la distribution. Sur ces métiers, des dépenses d’investissements verts sont clairement identifiées.

Le programme d’émissions de l’Europe en obligations vertes

Ensuite, n’oublions pas que l’UE cherche à réduire ses émissions de gaz à effet de serre d’au moins 55 % d’ici 2030 et vise la neutralité carbone à horizon 2050. Elle sera donc un acteur incontournable de ce marché. Pour mener à bien cette transition énergétique, l’UE a mis en place un plan de relance en partie financé par un programme d’émissions d’obligations vertes de 250 milliards d’euros sur la période 2021-2026. En 2022, elle devrait ainsi émettre entre 45 et 60 milliards d’euros d’obligations vertes.

Du côté des SLB, nous anticipons près de 250 milliards de dollars d’émissions en 2022. Ce segment se rapprocherait des 20 % de l’offre globale. Ces instruments, qui permettent d’émettre des titres assortis d’objectifs climatiques ou sociaux, sont particulièrement plébiscités par les entreprises incapables d’émettre, vu leur activité, des obligations vertes ou sociales. Cette tendance restera intacte cette année. Certains émetteurs de secteurs sensibles, engagés dans une trajectoire « net zéro », pourraient même être tentés d’avoir recours à cet instrument. Enfin, ces obligations durables répondent aussi aux attentes des investisseurs, de plus en plus nombreux à se fixer des objectifs de transition. Le marché des obligations durables est un excellent moyen pour les aider à réaliser leurs engagements liés aux Accords de Paris ou d’autres engagements spécifiques, comme la « Net Zero Asset Owner Alliance », qui encourage la transition des portefeuilles d’investissement vers une neutralité carbone à horizon 2050. Par ailleurs, les thématiques d’impact environnemental ou social représentent un fort levier pour aligner stratégie ESG et responsabilité sociétale des entreprises. Il y a enfin la mise en place de la réglementation SFDR (Sustainable Finance Disclosure

Regulation). Son but ? Donner plus de transparence sur la notion d’investissement durable et des risques en matière de durabilité. Elle constituera un facteur de soutien important pour ce marché.

Attention à la sélection des titres

Face à la croissance spectaculaire du marché des obligations durables et à la diversification rapide des instruments, se pose inévitablement la question de l’effet de mode et du risque de réputation. Malgré l’existence des « principes » de l’International Capital Market Association (ICMA), chargés d’encadrer l’émission de ces titres, une obligation durable peut être émise sans exigence particulière d’un point de vue réglementaire. Il est donc primordial pour un investisseur d’être exigeant dans les analyses de ce nouveau type de dettes.

Si l’on peut se réjouir d’avoir un univers plus diversifié pour structurer les portefeuilles, la vigilance s’impose lors de la sélection des titres. Au sein d’Ostrum AM, nous avons mis en place un processus d’analyse dédié de ce nouveau type de dettes. Celui-ci repose tout d’abord sur l’analyse de la qualité extra-financière des émetteurs, avec un accent particulier sur l’analyse de la qualité de la gouvernance ou des pratiques sociales des émetteurs. Pour les secteurs sensibles, la mise en place de politiques sectorielles est indispensable et fait partie intégrante du processus d’investissement.

Besoin d’un cadre pour les SLB

Dans le cadre d’une émission verte, s’assurer de la cohérence de l’émission en lien avec la stratégie climat de l’émetteur est essentiel. Si un axe d’analyse « émetteur » est effectué à cet égard, un axe « instrument » est tout aussi important. En effet, il est nécessaire d’apprécier la matérialité et les impacts des projets financés, de s’assurer de la bonne allocation des fonds levés, et de disposer de reportings de qualité pour la mesure d’impact.

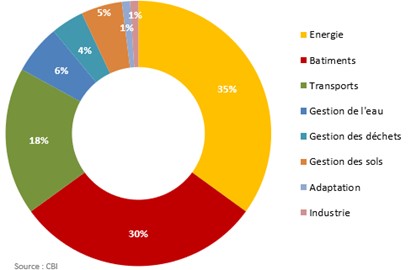

Notre processus d’investissement intègre notamment des thématiques spécifiques, comme celle de la préservation du capital naturel. Or, les projets disponibles aujourd’hui en relation avec cette thématique, comme ceux liés à la protection et la restauration des écosystèmes, à la protection des forêts ou des terres agricoles, sont encore trop faiblement représentés. Le gros des émissions vertes relève ainsi des secteurs de l’énergie ou du bâtiment (voir graphique).

D’un autre côté, l’essor spectaculaire des SLB renforce le besoin de définir un cadre d’investissement robuste pour ce nouvel instrument. Car, contrairement aux obligations vertes et sociales, les SLB financent directement les fonds généraux de l’entreprise et procurent à l’émetteur un outil d’engagement utile dans son processus de transition. Même si ces nouveaux instruments bénéficient depuis 2020 de la mise en place de « principes des Sustainability Linked Bonds » par l’ICMA, un investisseur doit regarder au-delà des engagements de l’émetteur. Car les critiques fusent sur l’intégrité de ces nouveaux instruments et les risques de déception sont bien réels. Avant d’investir, il conviendra d’évaluer la stratégie de durabilité de l’émetteur, de vérifier la crédibilité des indicateurs clés de performance (KPI) fournis, et s’assurer de l’ambition du niveau des cibles de performance durable afin de ne retenir que les émetteurs qui dépasseront le « business as usual ». Une autre nécessité repose sur l’évaluation de la structuration et des caractéristiques financières. Nous avons constaté que certaines caractéristiques d’obligations déjà émises n’ont pas toujours été très cohérentes. À la clef : un problème de crédibilité ! Par exemple, ces produits prévoient l’augmentation du coupon de l’obligation si l’objectif extra-financier n’est pas atteint. Le constat est là : pour certains émetteurs high yield, ce rehaussement était similaire à celui d’émetteurs investment grade. Dans ce cas, la sensibilité des émetteurs à haut rendement à un coupon faible reste limitée. Enfin, puisque ces instruments ne sont pas dédiés à flécher des projets, la publication d’informations relatives à la performance des KPI et d’éléments de contrôle du niveau d’ambition des cibles, apparaît particulièrement clé.

Adopter une approche globale

Cela fait quelques années que les investisseurs ont saisi l’opportunité d’investir dans les obligations vertes pour intégrer une stratégie de lutte contre le réchauffement climatique au sein de leurs portefeuilles d’investissement. Au-delà de l’enjeu environnemental, les aspects socio-économiques ne doivent pas être oubliés. La transition énergétique doit être équitable pour l’ensemble des acteurs de la société.

La transition vers une économie résiliente et bas carbone requiert une approche holistique et inclusive. On parle alors de transition juste. Cette approche garantit à la fois l’intégration des meilleures pratiques sociales dans le déploiement des investissements verts, mais aussi l’inclusion des travailleurs et des communautés opérant dans les secteurs à forte intensité carbone. Celle-ci peut s’appliquer à tous les secteurs de l’économie. Par exemple, la prise en compte de la protection des individus et des impacts négatifs en termes d’emplois, doivent faire l’objet d’une attention particulière. Appréhender l’ensemble des questions liées au changement climatique, aux stratégies de transition et de leurs enjeux sociaux, permet une meilleure appréciation des risques. Le bénéfice est donc majeur. Cette démarche globale et équilibrée facilite aussi l’identification d’opportunités d’investissement sur les entreprises et les projets les plus vertueux.

Au sein d’Ostrum AM, nous sommes convaincus que c’est une source de création de valeur sur le long terme. Notre processus d’investissement dans les obligations durables a été renforcé par la création d’un indicateur propriétaire Transition Juste. Cet indicateur complète nos capacités d’analyse extra-financière ou d’impact déjà existantes, en portant une attention particulière à la gestion durable des ressources et au développement des territoires.

Le propre des obligations durables est de cibler à la fois des projets liés à la transition écologique et ceux visant à atténuer des problématiques d’ordre sociétal. Pour un investisseur, prendre en compte les impacts socio-économiques permettra de sélectionner des actifs aux rendements durables, tout en réalisant ses engagements en adéquation avec sa propre politique RSE.

Source : Revue Banque avril 2022

sur le même thème