Chaque mois, nous partageons les conclusions du comité d’investissement stratégique mensuel qui résume les vues d'Ostrum sur l’économie, la stratégie et les marchés.

La lettre du CIO

Powell en Père Noël

On a rarement vu une telle accélération baissière sur les marchés de taux hors des périodes de crise financière. Le message de Jerome Powell, à l’issue du FOMC du 13 décembre, a semblé valider les anticipations de baisses des taux déjà bien ancrées dans les marchés. La situation conjoncturelle des états-Unis reste pourtant enviable et les prévisions de la Fed le confirment. Les blocages politiques au Congrès ont peut-être pesé dans la balance alors que des tensions sont réapparues sur le marché du repo américain comme un signe avant-coureur du risque de refinancement du Trésor pour l’année 2024. La désinflation seule ne saurait expliquer une telle détente du 10 ans qui passe sous le seuil des 4 %. En zone euro, l’heure est encore au resserrement monétaire malgré une croissance atone, sans gains de productivité, qui fait craindre un épisode de stagflation. Le PEPP sera réduit de 7,5 Mds € par mois à compter de juillet prochain. Cela retarde peut-être la capacité de la BCE à agir sur les taux même si la Fed a clairement ouvert la porte à un cycle d’allègement.

La perspective de baisses des taux a fait s’envoler les marchés d’actifs risqués. La baisse du dollar, baromètre de l’aversion pour le risque, a alimenté ce rebond généralisé. Les actions, notamment les segments délaissés de la cote depuis le début de 2023, ont fortement rebondi. Les investisseurs semblent se repositionner sur l’Europe et les petites valeurs. Le T-note a plongé sous 4 % alors que le Bund tutoie les 2 %. Les spreads souverains, notamment le BTP italien, ont aussi bien accueilli l’annonce d’un amortissement progressif du PEPP. Le crédit participe également à l’embellie notamment le high yield dont le resserrement depuis le point haut d’octobre dépasse les 100 pb. Il reste à espérer que l’année 2024 ne viendra pas invalider les espoirs des marchés financiers.

Vues économiques

Trois thématiques pour les marchés

-

Politique monétaire

Le biais accommodant de la Fed s’est renforcé à l’issue du FOMC de décembre. Jerome Powell ne s’est pas opposé aux anticipations de marché et les projections du FOMC préfigurent trois baisses de taux en 2024. Les risques d’inflation sont jugés équilibrés. En zone euro, la BCE doit composer avec l’environnement créé par la Fed et la pression des marchés. Cependant, elle procèdera à la réduction du PEPP à partir de juillet 2024. La BoE a laissé son taux inchangé compte tenu du niveau encore élevé de l’inflation.

-

Inflation

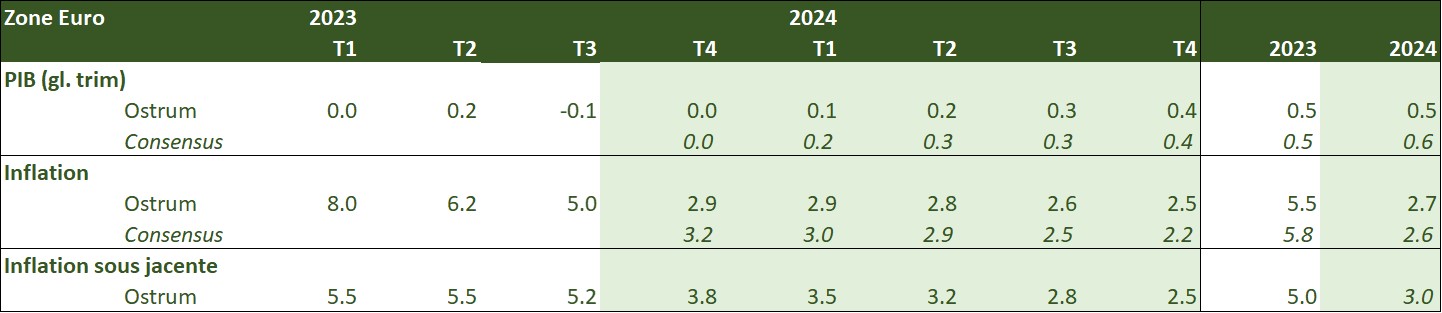

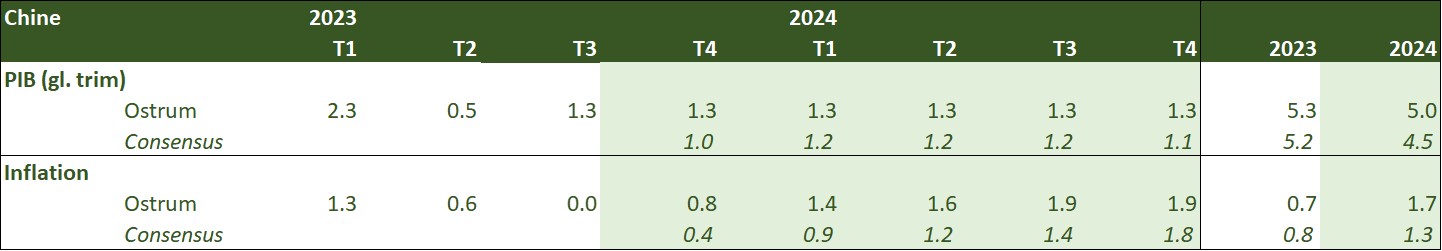

L’inflation américaine se modère à 3,1 % en novembre. L’inflation des biens est revenue à zéro, mais les prix des services, notamment le logement, restent incompatibles avec un retour pérenne de l’inflation à 2 %. En zone euro, l’inflation est tombée à 2,4 % en novembre. Les prix de l’énergie y contribuent grandement. L’inflation sous-jacente est à 3,6 %. Les mesures de plafonnement du coût de l’énergie vont toutefois subir un coup de rabot en 2024. En Chine, les surcapacités industrielles et la baisse des prix alimentaires maintiennent l’inflation proche de 0 %.

-

Croissance

La croissance américaine ralentira à 1,4 %, au T4, après un solide T3 (+ 5,2 %). Le soutien budgétaire devrait se réduire l’an prochain mais l’atterrissage en douceur du cycle reste le scénario central. La stagnation perdure en zone euro après une contraction de 0,1 % au T3. Le resserrement des conditions financières et le manque d’impulsion budgétaire pèsent sur la demande interne européenne. En Chine, le gouvernement privilégie pour 2024 l’industrie au détriment de la demande interne.

Points macroéconomiques : États-Unis

L’économie américaine devrait connaitre un ralentissement jusqu’au T2 2024. En revanche, la récession ne fait pas partie de notre scénario central. La consommation au 4e trimestre devrait décélérer par rapport au 3e trimestre. Les stocks réduiront la croissance de près d’1 pp. Le solde extérieur est un peu moins favorable à court terme. En revanche, l’investissement devrait s’améliorer.

Le déficit fédéral va se réduire l’an prochain avec la taxation plus forte des ménages au T2 notamment. La remontée des marchés engendre des plus-values taxables. Toutefois, il n’a pas de réduction volontariste du déficit. La hausse des taxes sur les ménages devrait transitoirement peser sur la consommation.

Les risques de crise financière apparaissent contenus. Le bilan des ménages reste sain. Attention toutefois au secteur non-bancaire peu régulé.

Le taux de chômage devrait remonter à mesure que les créations d’emploi se modèrent. La Fed « aimerait » sans doute voir le chômage remonter vers 4,5 % pour atténuer les pressions internes sur les prix. La hausse de la population active est toutefois bénéfique.

La désinflation se poursuit. L’inflation sous-jacente diminuerait vers 2,6 % fin 2024. Le poste des coûts du logement reste clé pour la politique monétaire. Les chocs d’inflation potentiels pour 2024 sont une politique plus restrictive de l’OPEP (baisse plus forte des quotas au T1), effet climatique sur les prix alimentaires.

Points macroéconomiques : Zone euro

La croissance est atone en zone euro. La demande interne est affectée par l’impact de plus en plus important du fort resserrement monétaire de la BCE et le maintien d’une inflation élevée tandis que le commerce extérieur pâtit de la faible demande mondiale.

Les enquêtes réalisées auprès des chefs d’entreprises ne montrent pas d’amélioration et ne permettent pas d’exclure une légère contraction du PIB en T4 (après - 0,1 % en T3) et ainsi une récession technique au 2e semestre 2023.

Si le taux de chômage reste sur des plus bas historiques (6,5 % en octobre) en zone euro, les créations d’emplois ralentissent et le taux de chômage commence à augmenter dans certains pays. La composante emploi des enquêtes réalisées auprès des chefs d’entreprises s’est nettement infléchie. Face à la baisse de leurs commandes, les chefs d’entreprises deviennent plus prudents en matière d’embauche.

Les salaires devraient ralentir plus lentement que l’inflation ce qui permettra de compenser en partie l’impact de la moindre dynamique du marché de l’emploi. Les salaires négociés progressaient encore de 4,7 % en T3 sur un an contre 4,4 % en T2.

L’investissement des entreprises devrait néanmoins continuer de bénéficier des fonds de NextGeneration EU et de la nécessité d’investir dans les énergies renouvelables.

Une lente reprise devrait s’amorcer en 2024 et plus particulièrement au 2e semestre en raison d’un impact moins important du resserrement monétaire opéré par la BCE, d’une hausse des revenus réels et d’un raffermissement du commerce mondial.

L’inflation va ralentir mais demeurer encore élevée. Elle ne bénéficiera plus de la forte contribution négative de l’énergie, les gouvernements vont arrêter les mesures visant à contenir la hausse des prix énergétiques et les salaires devraient se modérer que lentement.

Points macroéconomiques : Chine

Nous avions été plus optimistes que le consensus sur la croissance chinoise et nous avons eu raison. Nos prévisions de croissance sont restées inchangées tout au long de l’année, contrairement aux nombreuses révisions haussières du consensus, qui désormais convergent vers notre prévision de 5,2 % pour 2023. La nouvelle cible de croissance pour 2024 fixée par les autorités déterminera l’ampleur du soutien budgétaire et monétaire à l’économie. C’est un point sur lequel il faudra être vigilant, notamment à cause des élections présidentielles à Taiwan l’année prochaine.

Pour 2024, nous tablons sur une croissance autour de 5 %, supérieure à la prévision du consensus. En effet, l’activité chinoise montre des signaux de stabilisation en cette fin d’année. La reprise reste tirée par la consommation des services. L’investissement manufacturier et en infrastructures se raffermissent, se substituant à l’investissement immobilier.

L’immobilier constitue toujours un frein à la reprise mais le récent revirement des autorités chinoises, privilégiant désormais un soutien financier aux promoteurs immobiliers, devrait permettre de limiter son impact négatif sur la croissance.

Les politiques économiques seront également un soutien à l’activité. Les 3 priorités d’actions du gouvernement sont désormais: le secteur immobilier, le secteur privé et celui des investissements directs à l’étranger.

Un environnement de taux d’intérêt bas se profile afin de soutenir le secteur privé. Les injections de liquidités pour éviter les épisodes de cash squeeze liés aux importantes émissions de dette du gouvernement central devraient également permettre de maintenir les taux bas.

Une grande partie des dépenses budgétaires (seulement 75 % du budget utilisé pour 2023) devrait continuer à se diffuser en 2024 constituant un important soutien à l’activité. Le déficit budgétaire, devrait atteindre 6,8 % du PIB en 2024.

Politique monétaire

Divergence entre la Fed et la BCE

- La Fed commence à évoquer des baisses de taux

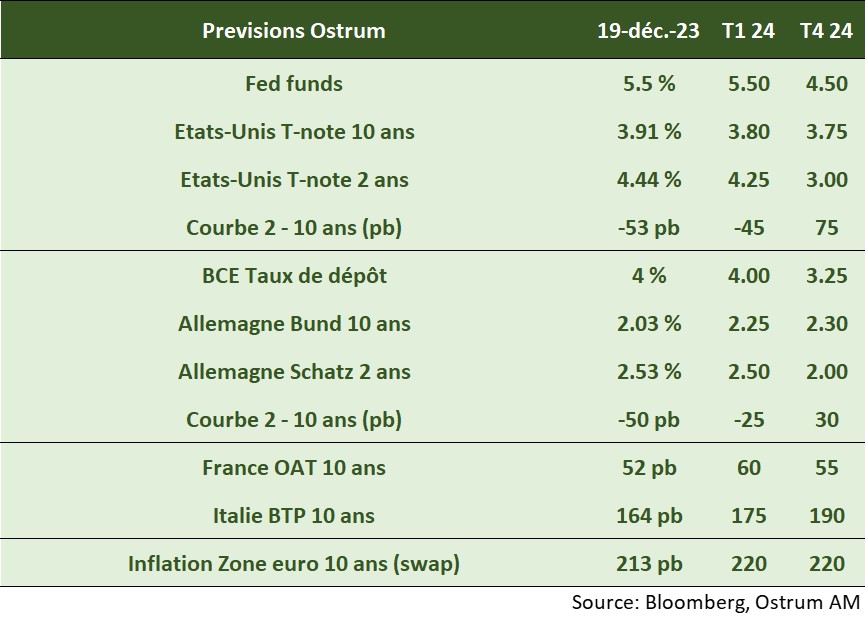

Le 13 décembre, la Fed a laissé ses taux inchangés pour la 3e fois consécutive. Le point marquant a résidé dans le changement de ton significatif de la Banque centrale suite au ralentissement plus fort qu’attendu de l’inflation. Les anticipations médianes d’inflation des membres du FOMC ont été revues en baisse en 2023 et dans une moindre mesure en 2024 et 2025 (à 2,8 %, 2,4 % et 2,1 % respectivement). Les membres du FOMC anticipent en moyenne 3 baisses de taux en 2024 alors qu’en septembre ils prévoyaient une nouvelle hausse fin 2023 (qui n’a pas eu lieu) et 2 baisses de taux en 2024. Jerome Powell a été plus loin dans la conférence de presse en signalant que des discussions avaient porté sur le moment où il serait approprié de baisser les taux. Nous attendons désormais 4 baisses de taux des Fed funds en 2024, la 1re ayant probablement lieu au 2e trimestre. - La BCE Ne baisse pas la garde

La BCE a laissé ses taux inchangés pour la 2e fois consécutive en décembre. Elle a revu en baisse ses anticipations d’inflation en 2023 et 2024 (à 5,4 % et 2,7 % respectivement) et dans une moindre mesure celles concernant l’inflation sous-jacente (5 % et 2,7 %). L’inflation sous-jacente en 2025 a été révisée en hausse à 2,3 %. Les perspectives de croissance ont également été revues en baisse (0,6 % en 2023 et 0,8 % en 2024). Christine Lagarde a été très claire : le travail n’est pas encore terminé en matière de lutte contre l’inflation et ce n’est pas du tout le moment de baisser la garde. La Banque centrale suivra avec attention les données concernant les salaires et les profits unitaire au cours du 1er semestre 2024. Des baisses de taux n’ont pas été discutées. La BCE a annoncé des changements sur le PEPP. Alors que les réinvestissements des tombées devaient se poursuivre jusqu’à la fin 2024 au moins, la Banque centrale a décidé de ne réinvestir que la moitié au 2e semestre (au rythme de 7,5 Mds d’euros en moyenne par mois) et d’y mettre un terme fin 2024. Nous anticipons 3 baisses de taux de la BCE en 2024, la 1re ayant probablement lieu au 2e trimestre, après la Fed.

Nos attentes de marché

Classes d'actifs

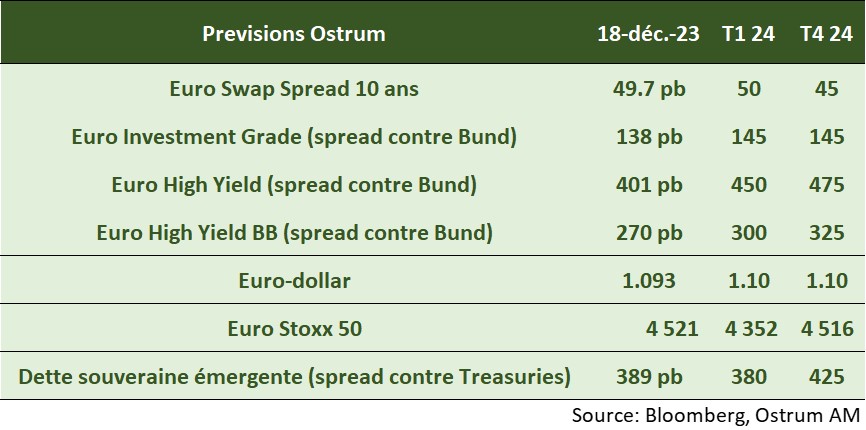

- Taux américains : la Fed va entamer un cycle d’assouplissement en 2024. Les taux d’intérêt devraient tendre vers 3,75% en fin d’année 2024 malgré une tension probable en raison du refinancement du trésor.

- Taux européens : le Bund devrait se normaliser quelque peu au premier trimestre, la BCE étant réticente à agir aussi rapidement qu’anticipé par les marchés.

- Spreads souverains : une réduction plus tardive qu’anticipé du PEPP et la perspective de baisse des taux atténuent la pression liée aux finances publiques dégradées.

- Inflation zone euro : les points morts semblent ancrés à des niveaux légèrement supérieurs aux cibles des Banques centrales.

- Crédit euro: les spreads de crédit devraient rester stables. Le high yield devrait être marqué par une tendance à la décompression.

- Change : l’euro devrait se maintenir autour d’1,10 $ en raison de la faible croissance en zone euro.

- Actions : les marges en baisse seront compensées par des multiples plus élevés.

- Dette émergente : les spreads bénéficient de l’allègement monétaire de la Fed.

Perspectives Ostrum décembre 2023

Télécharger Perspectives Ostrum décembre 2023