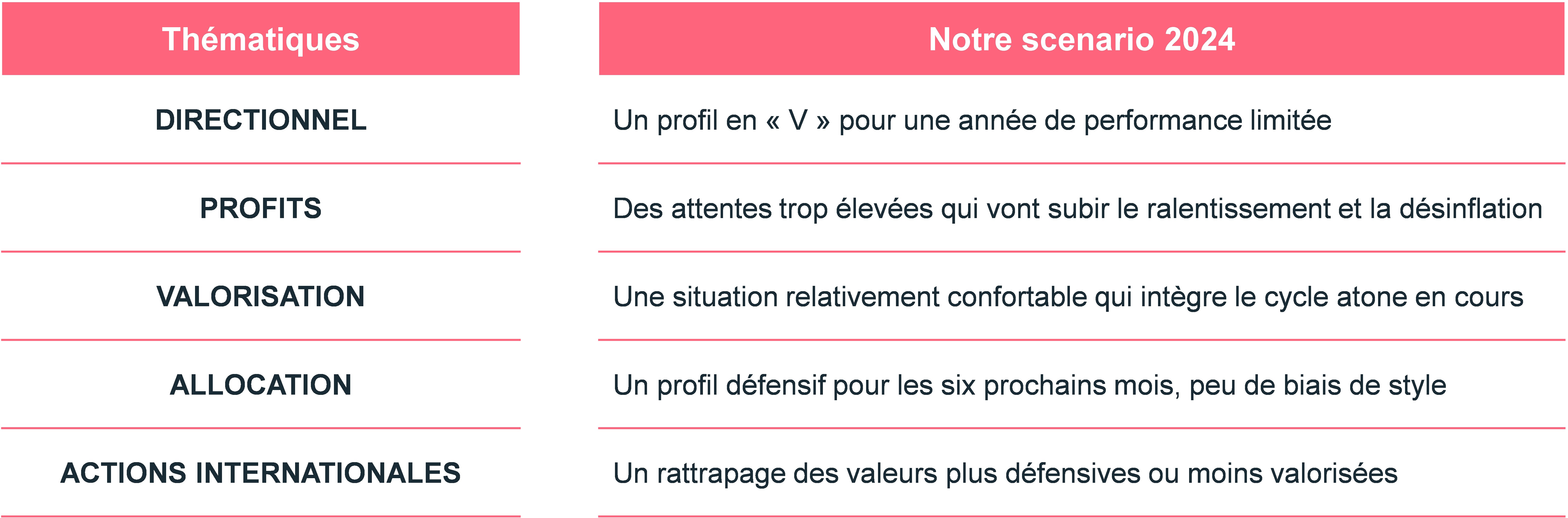

Après une année 2023 favorable aux marchés financiers en dépit d’un contexte international troublé, 2024 annonce un changement d’ère, selon les experts d’Ostrum Asset Management (Ostrum AM), un affilié de Natixis Investment Managers. Les investisseurs vont ainsi devoir s’adapter à un nouvel environnement de marchés, désormais à la main des prêteurs, avec des taux d’intérêt durablement supérieurs à 2 %.

2024 devrait être une année riche en opportunités d’investissement, servie par une gestion active de risques a priori contenus, mais croissants : risques de duration, risques de crédit, et risques de volatilité, auxquels s’ajoutent les risques liés au changement climatique.

Dans un monde désormais polarisé, où l’inflation, les politiques monétaires et les notations souveraines restent à stabiliser, les experts d’Ostrum AM considèrent que des opportunités se dégagent pour 2024, et en particulier :

TAUX : une inflexion attendue des taux, une surperformance de la partie courte de la courbe et une poursuite de la normalisation des swap spreads pour les taux.

CRÉDIT : des taux de rendement au plus haut depuis 10 ans sur le crédit investment grade et high yield, en Europe et aux États-Unis et des rendements attrayants dès le segment court terme.

ACTIONS : en Europe, une baisse attendue des profits au premier semestre mais aussi une occasion pour revenir sur le marché des actions européennes dont les valorisations sont faibles. À l’échelle internationale, une normalisation attendue des écarts extrêmes de valorisation.

MARCHÉS – une économie mondiale à trois vitesses et des risques liés aux finances publiques

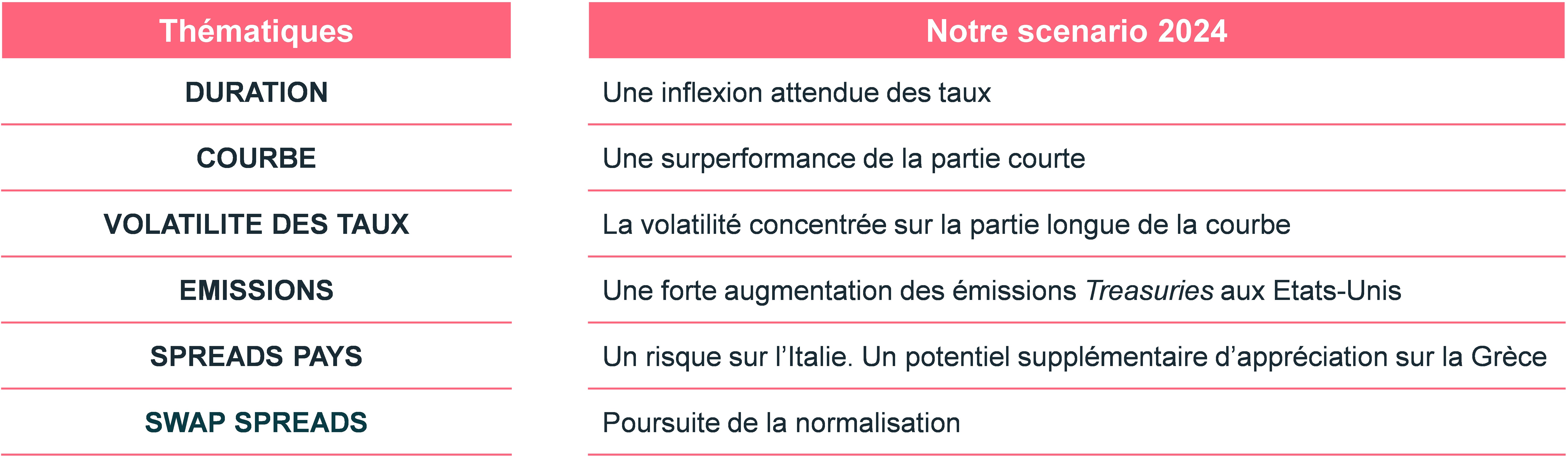

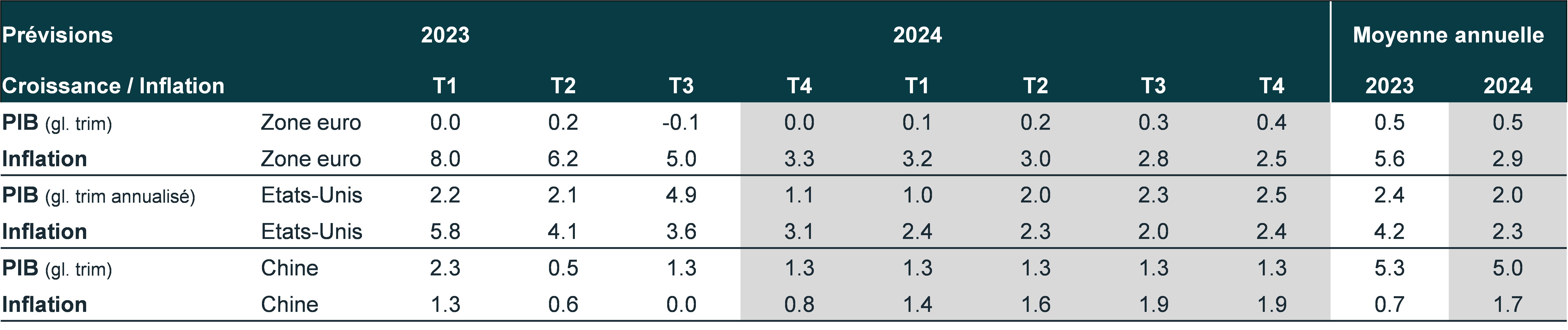

Selon Axel Botte, directeur de la Stratégie Marchés, la situation économique globale restera assez hétérogène, avec une économie mondiale qui fonctionne à trois vitesses.

Croissance aux États-Unis

L’activité s’est révélée résiliente aux États-Unis grâce à une consommation solide et une politique budgétaire expansionniste qui ont compensé le resserrement monétaire de la Fed. Les créations d’emplois ralentissent mais la situation du marché du travail demeure favorable. La croissance américaine avoisinera 2 % en 2004.

Stagnation en zone euro

Parallèlement, l’économie de la zone euro stagne avec une consommation absente malgré la désinflation. Le ralentissement progressif de l’inflation devrait se poursuivre en 2024. Les hausses de taux freinent sensiblement la demande de crédit et la croissance en zone euro. La baisse du taux d’épargne des ménages devrait néanmoins permettre un retour à son potentiel en fin d’année prochaine. En moyenne annuelle, la zone euro afficherait une croissance de 0,5% l’an prochain avec une inflation revenant graduellement vers 2,5% en fin d’année.

Freins structurels en Chine

La croissance chinoise reste plombée par les sanctions américaines qui réduisent les investissements étrangers et les transferts de technologie, la situation de l’immobilier et la nécessité de restructurer les dettes des gouvernements locaux. On entrevoit toutefois une amélioration de la consommation des ménages qui atténuera l’ampleur du ralentissement structurel de l’Empire du Milieu.

Source : Ostrum AM, octobre 2023

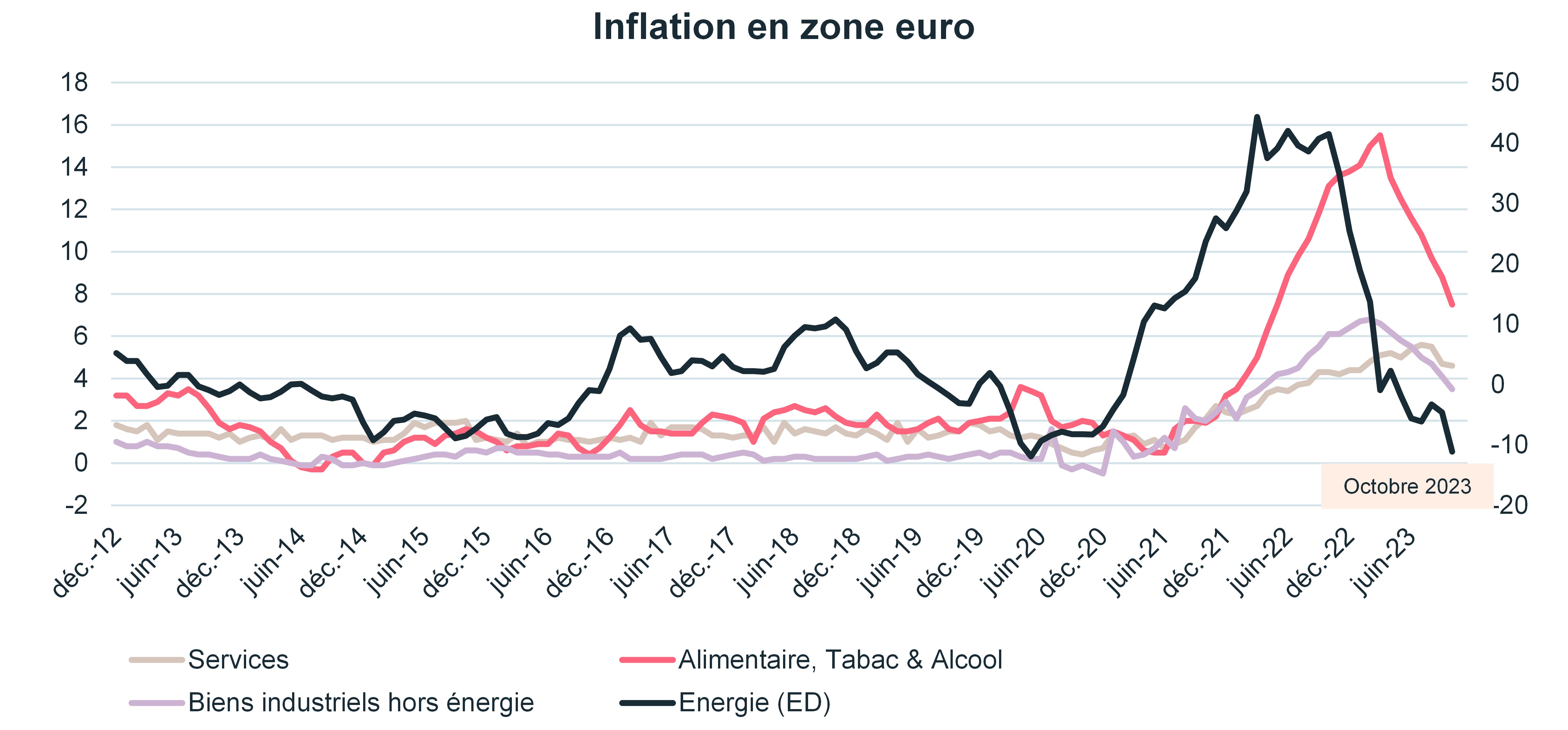

Une désinflation conditionnée par une baisse des marges

La désinflation en zone euro se poursuit mais le retour à l’objectif de 2 % n’est pas acquis. L’inflation a ralenti à 2,9 % en octobre contre 4,2 % en septembre, grâce à l’énergie. En revanche, l’inflation sous-jacente reste élevée à 4,2 %, contre 4,5 %. Selon la BCE, la moitié de l’accélération observée de l’inflation est attribuable à l’amélioration des marges bénéficiaires, notamment dans les services. Les hausses de salaires semblent incompatibles avec une réduction de l’inflation des prix des services et un retour rapide vers 2 %.

Les prix des biens se sont en revanche normalisés aux États-Unis et se modèrent en zone euro. Quant à la Chine, elle exporte un peu de déflation sur les biens.

Source : Ostrum AM, octobre 2023

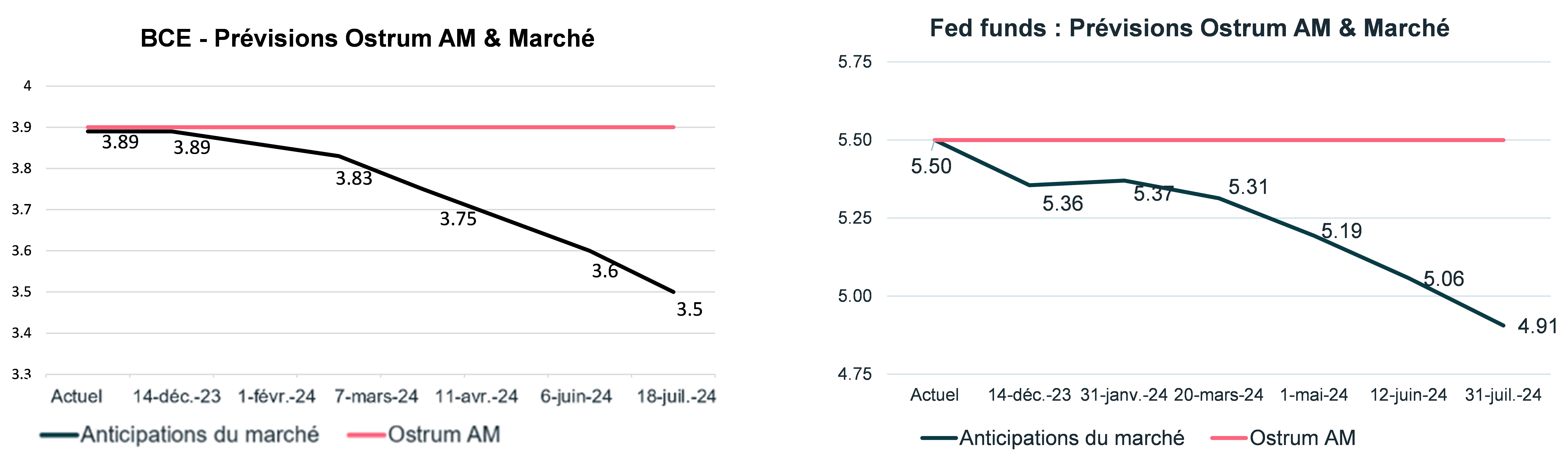

Allègement monétaire : gare à l’impatience des marchés

Après 10 hausses de taux consécutives (+ 450 pdb au total) pour ramener le taux de dépôt au plus haut historique de 4 %, la BCE a laissé ses taux inchangés le 26 octobre. Christine Lagarde a réitéré la nécessité de maintenir les taux à ce niveau restrictif un certain temps pour faire face à une inflation devant rester « trop forte pendant une trop longue période ».

Le marché ne croit pas à un statu quo au premier semestre, d’où une force de rappel à la hausse sur les rendements obligataires. Les marchés prévoient une baisse des taux dès le deuxième trimestre pour la Fed (Banque centrale américaine) et la BCE (Banque centrale européenne). Coté Ostrum AM, nous n'attendons pas de changement avant le deuxième semestre 2024 et tablons sur deux baisses de 25 pb au troisième et au quatrième trimestre.

Source : Ostrum AM, Bloomberg, octobre 2023

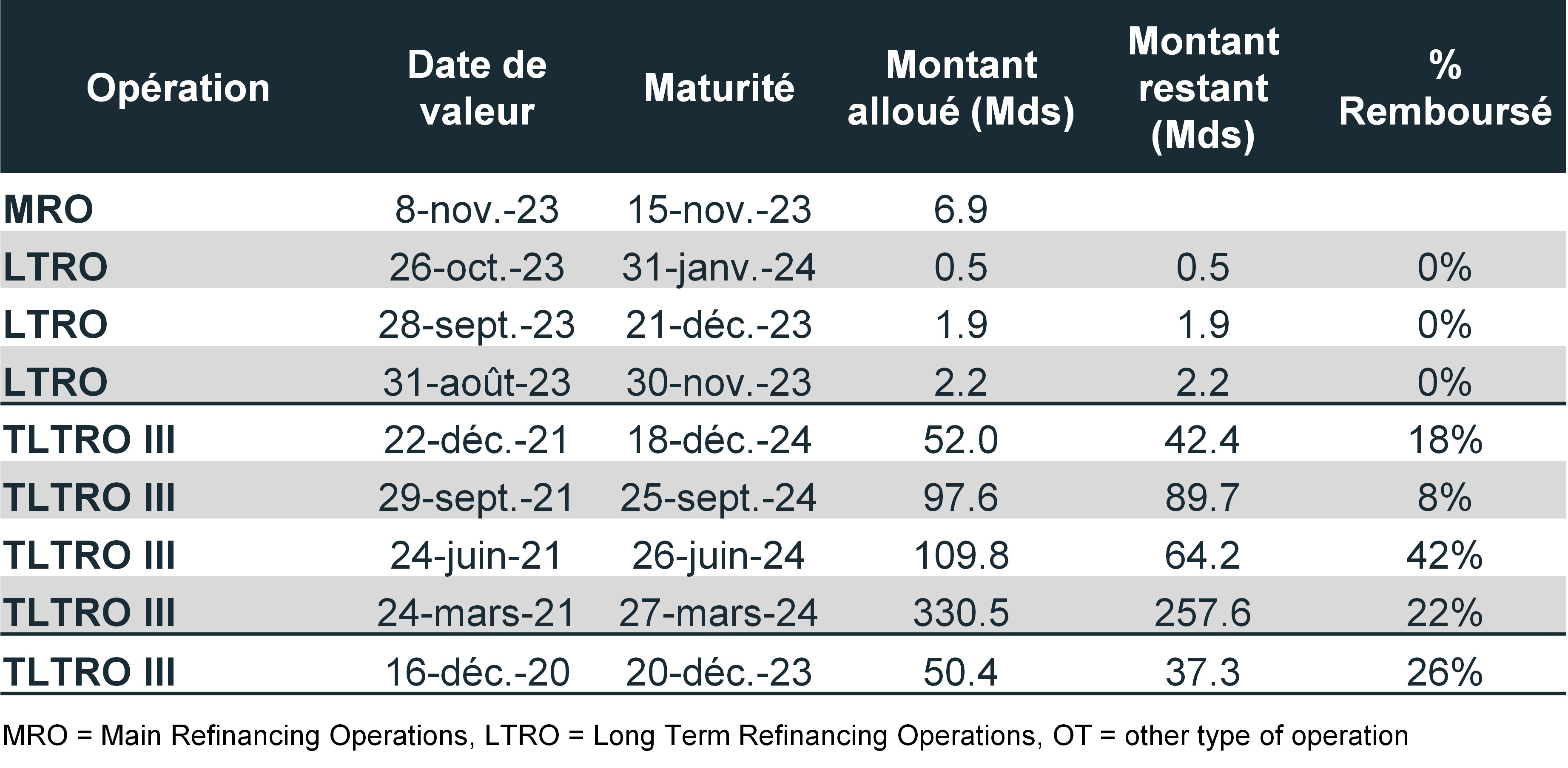

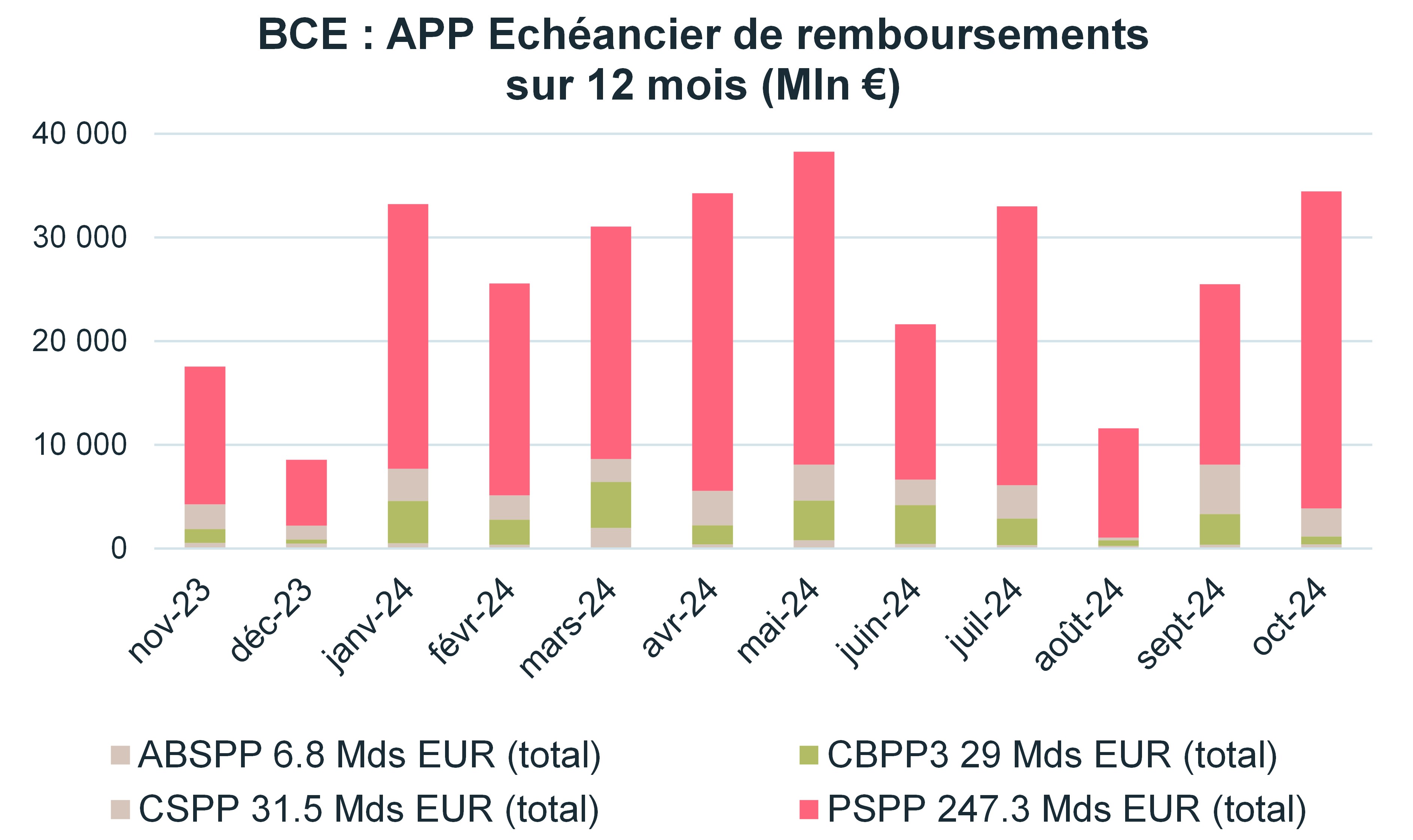

La politique monétaire va continuer de devenir plus restrictive à travers la réduction du bilan de près de 850 Mds € en 2024, à travers des remboursements de TLTRO (500 Mds €) et des titres de l’APP1 (350 Mds €).

Source : Ostrum AM, BCE, octobre 2023

La BCE garde la flexibilité offerte par le PEPP1, dont les réinvestissements doivent être maintenus toute l’année 2024. La diminution de l'excédent de liquidités favorise une hausse des taux monétaires, qui devrait s’approcher du taux de dépôt. L’amortissement de l’APP1 crée un besoin de refinancement additionnel pour les emprunteurs et reconstitue une prime de terme obligataire.

Source : Ostrum AM, BCE, octobre 2023

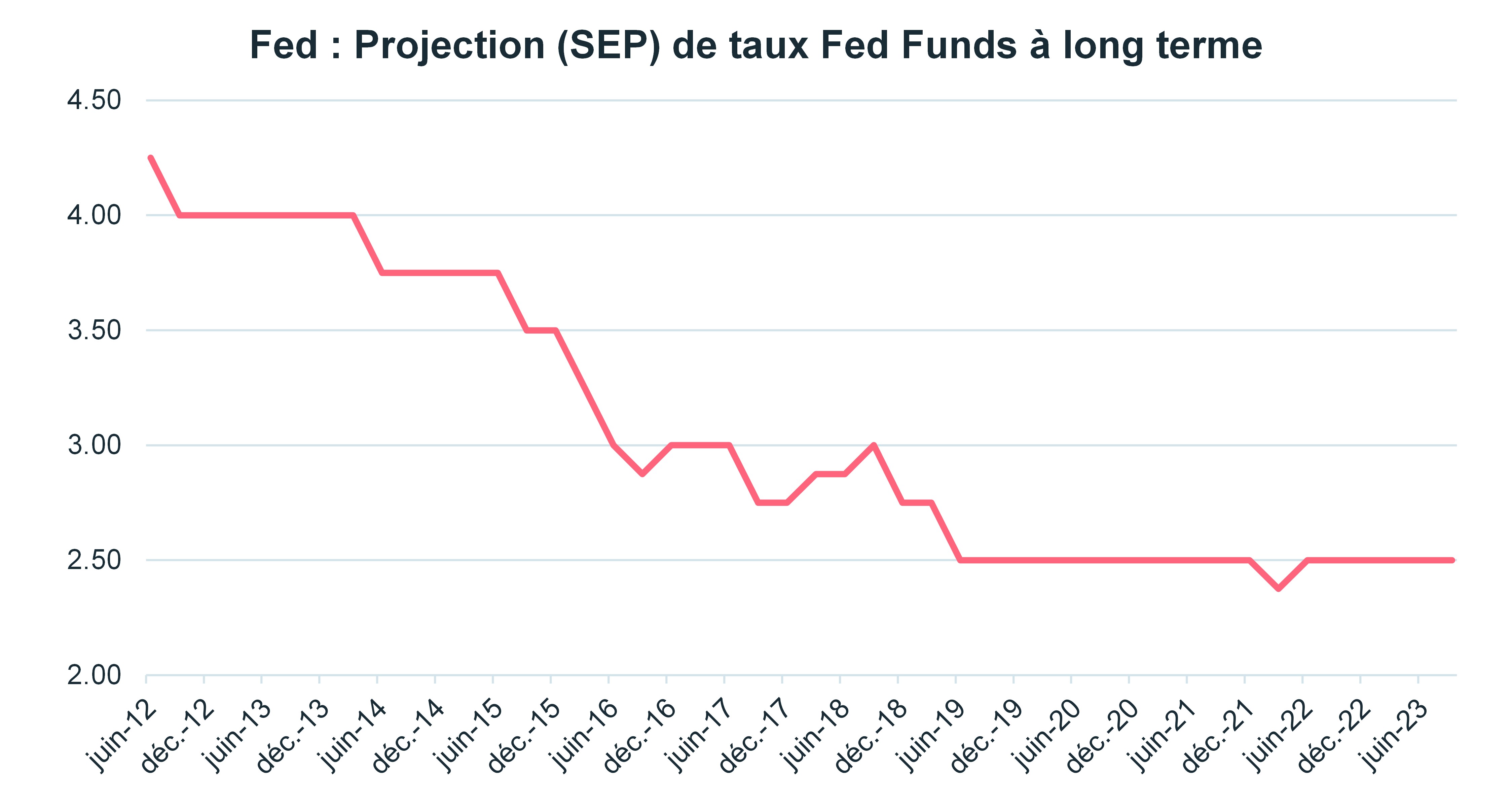

Du côté de la FED, le concept de neutralité des taux est à revoir en 2024. Le taux « neutre » sera plus élevé.

L’inflation a diminué mais des risques à la hausse liés à l’immobilier subsistent. À terme, un monde moins coopératif se dessine, avec une inflation plus élevée. Le niveau d’équilibre à 2,5% va être débattu en 2024. Cela limite à 50 pb l’allègement attendu des Fed Funds en 2024. La Fed ne veut pas anticiper l’allègement compte tenu des risques persistants sur la stabilité des prix.

Source : Ostrum AM, Bloomberg, octobre 2023

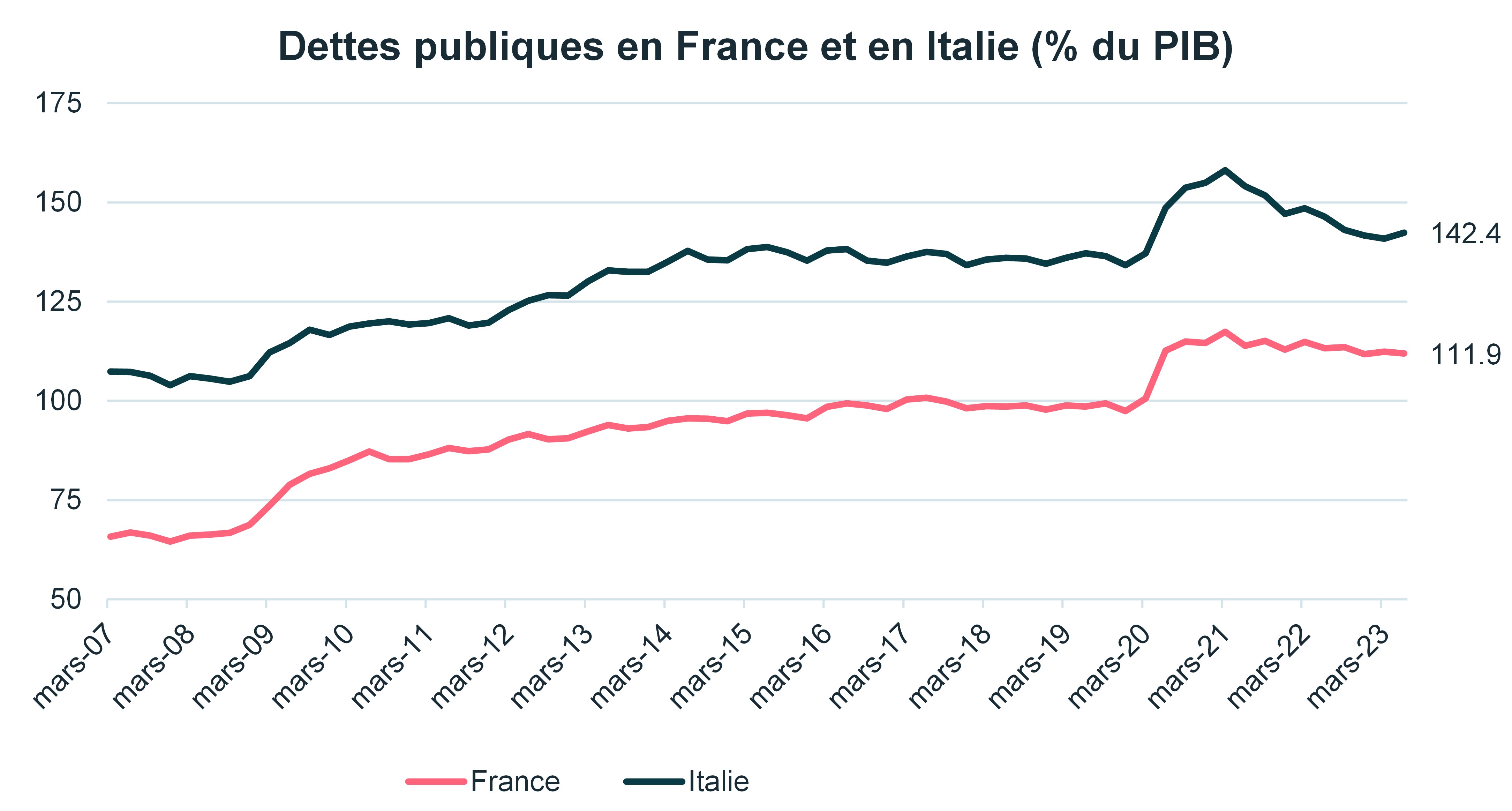

Les finances publiques : une source majeure de risques financiers

La croissance faible en Europe et le recours effréné au stimulus budgétaire aux États-Unis reposent la question de la soutenabilité des dettes publiques. Les notations souveraines sont sous pression. Les États-Unis ont été dégradés par Fitch (notation AA+), puis Moody’s (perspectives à long terme). Le déficit fédéral atteint 7 % du PIB. Les notations de la France (AA) et de l’Italie (BBB-) pourront être questionnées, alors que les limites de déficit seront réintroduites en 2024 en zone euro. Ce sera un enjeu des élections européennes.

Source : Ostrum AM, Bloomberg, octobre 2023

TAUX – Vers une année record des émissions souveraines

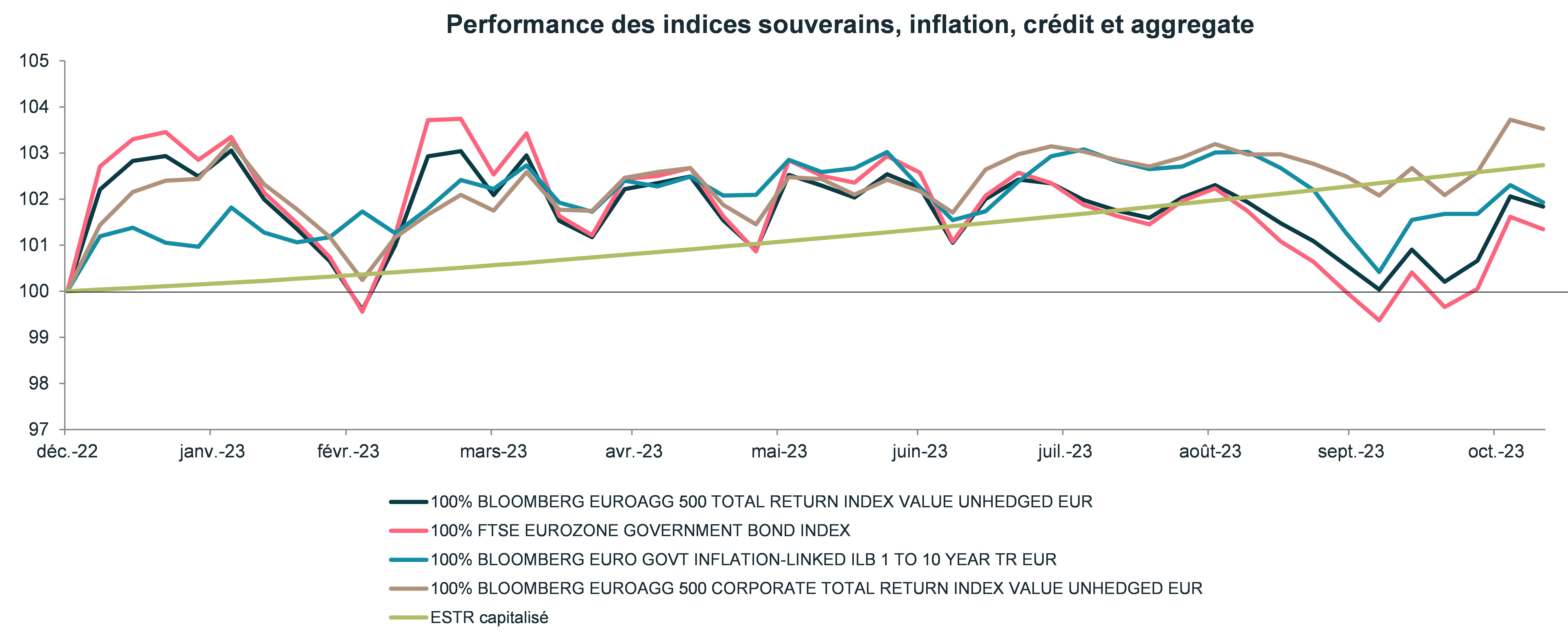

Alexandre Caminade, Directeur de la gestion Taux Core et Alternatifs Liquides souligne qu’en 2023, les marchés obligataires ont eu une performance positive, tant sur les souverains que sur l’inflation et l’aggregate, en restant toutefois sur des niveaux inférieurs à ceux du marché monétaire.

Source : Ostrum AM, Bloomberg, 07.11.2023

Une inflexion attendue des taux

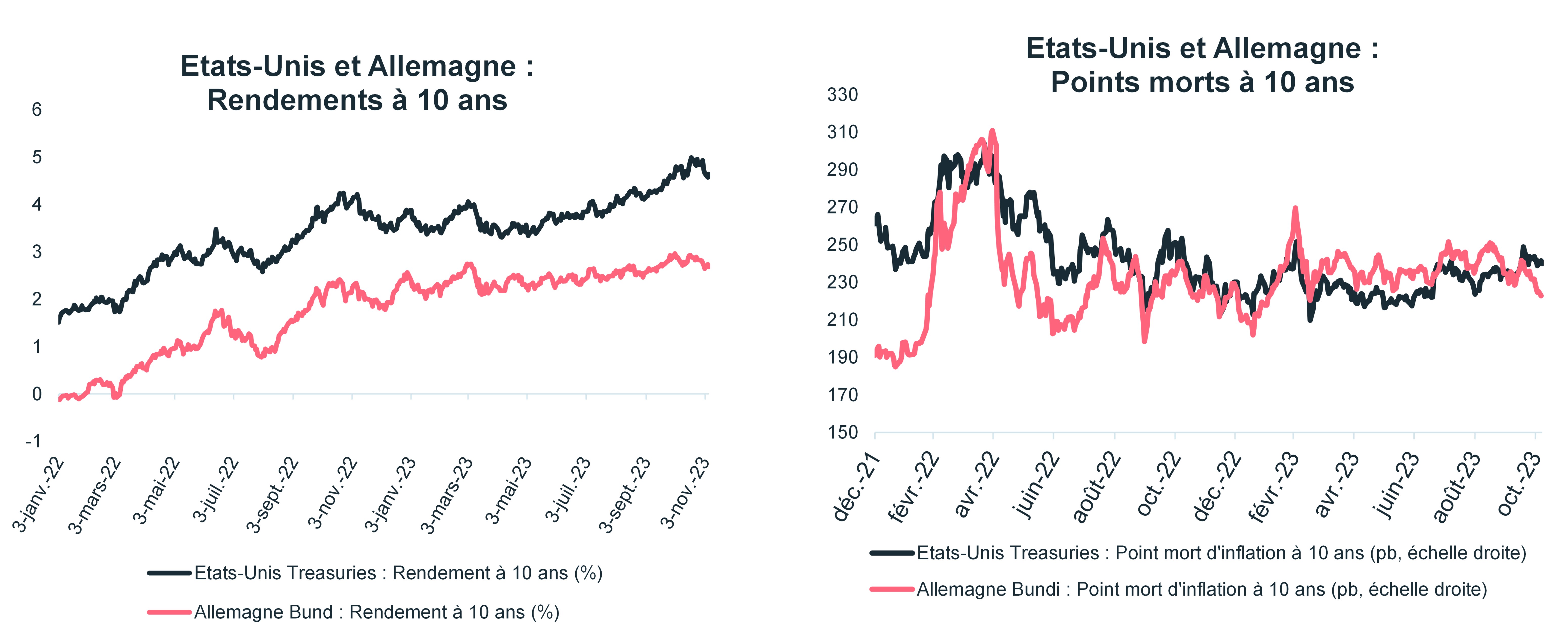

Nous prévoyons une baisse potentielle des taux en 2024. Les niveaux déjà vus de 5 % sur le 10 ans américain et de 3% sur le Bund ne devraient pas être dépassés. La désinflation graduelle et l’effet du resserrement monétaire devraient contenir les anticipations d’inflation.

Source : Ostrum AM, Bloomberg, 07.11.2023

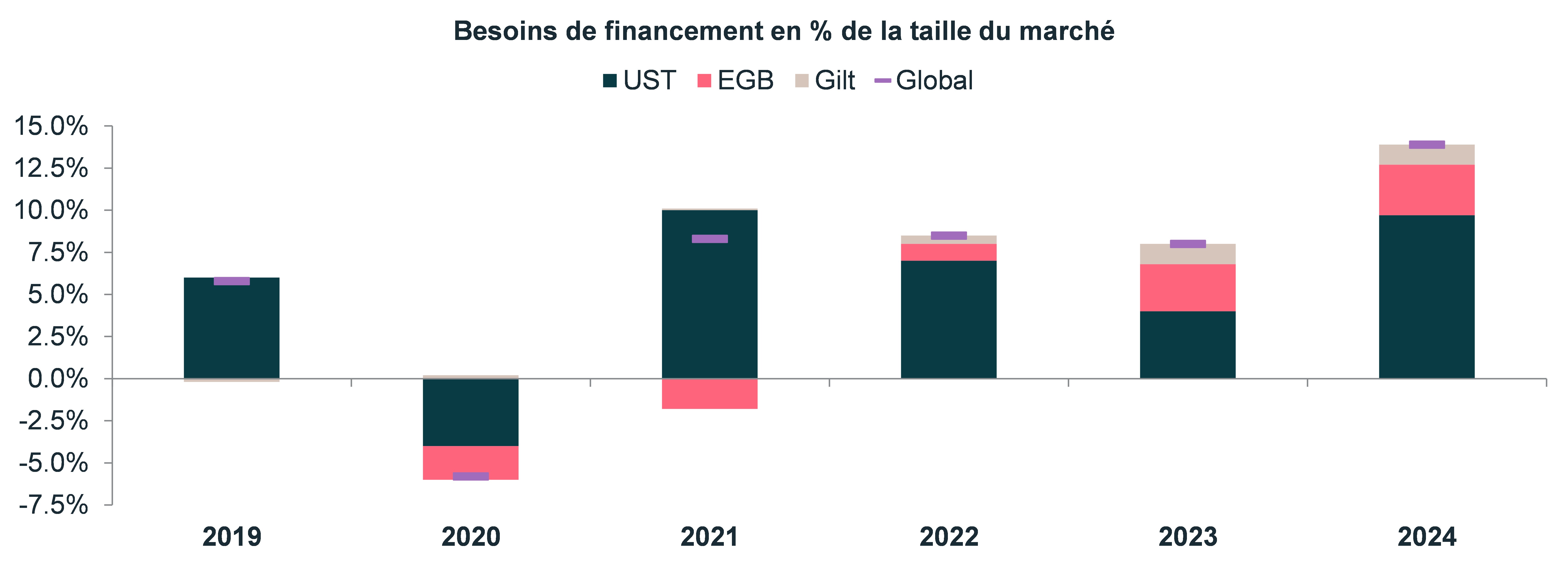

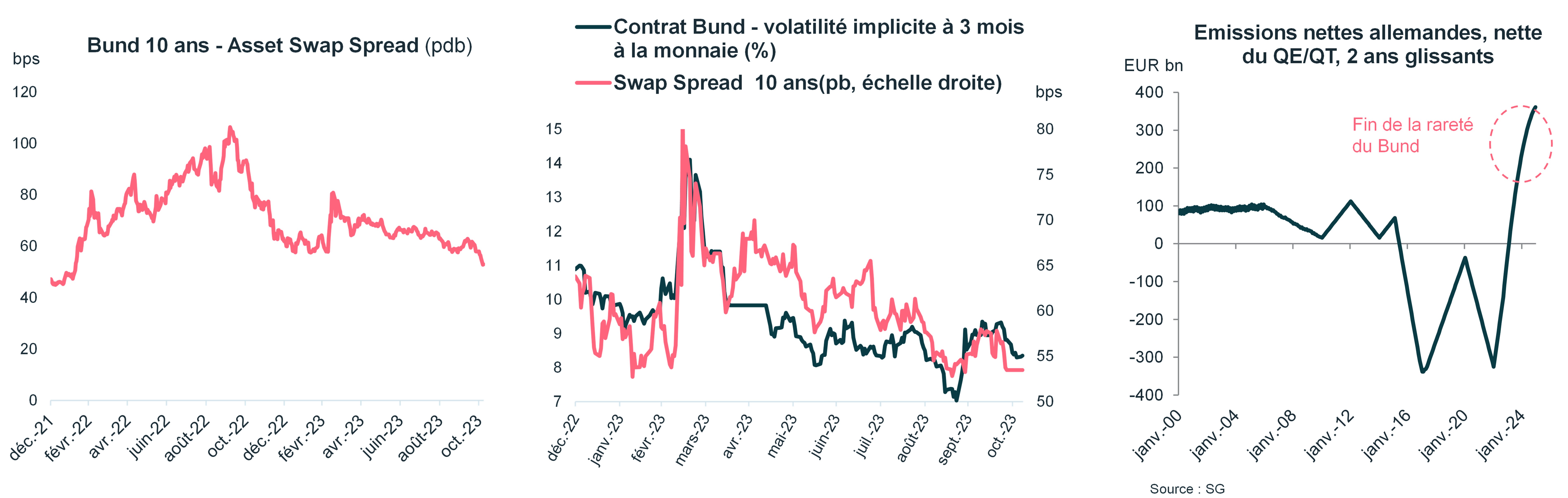

Une année record des émissions souveraines et une normalisation des courbes

Pour l’année 2024, les marchés devront composer avec une hausse inédite des émissions obligataires nettes.

Au niveau mondial, l’essentiel de la hausse des émissions nettes sur 2024 proviendra des treasuries américains. En effet, le Trésor américain doit non seulement financer un déficit fédéral de l’ordre de 1 800 milliards de dollars tout en rallongeant sa dette, mais aussi convaincre les investisseurs privés de prendre le relais de la Fed.

Source : Citi.

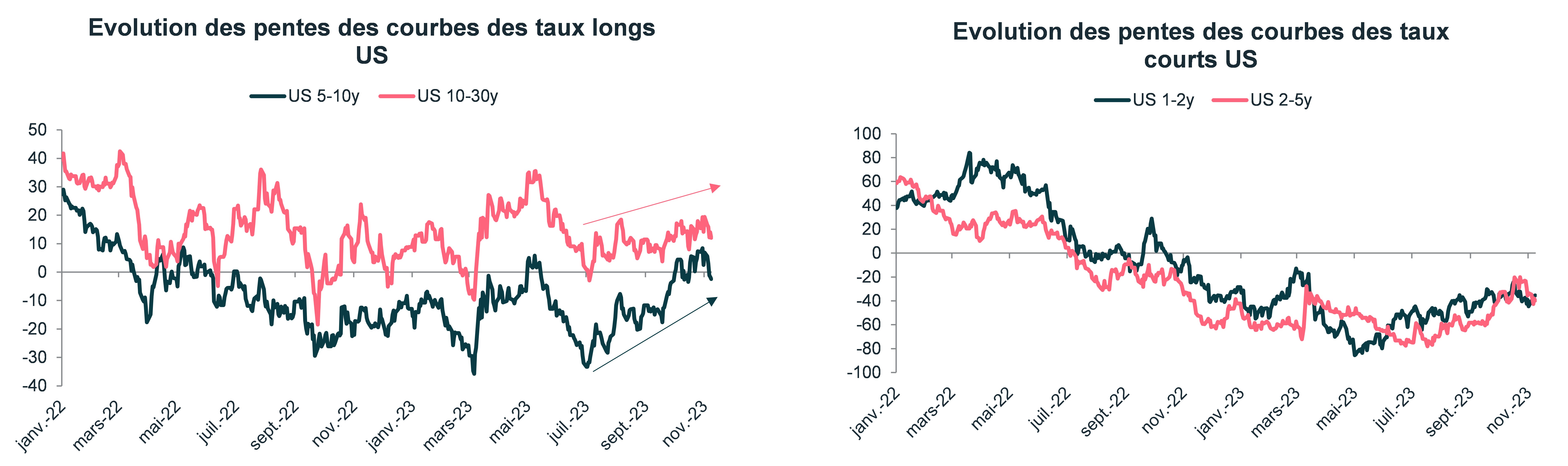

Aux États-Unis, la hausse des emprunts combinée à l’allègement des taux de la Fed se traduira probablement par une pentification de la courbe des taux. On a déjà assisté à une reconstitution importante de la prime de terme depuis le mois de septembre. La partie longue devrait rester la plus volatile sur la première partie de l’année, puis on devrait assister à un mouvement de pentification par la partie courte à mesure que l’on se rapproche des premières baisses de taux de la Fed.

Source : Ostrum AM, Bloomberg, 07.11.2023

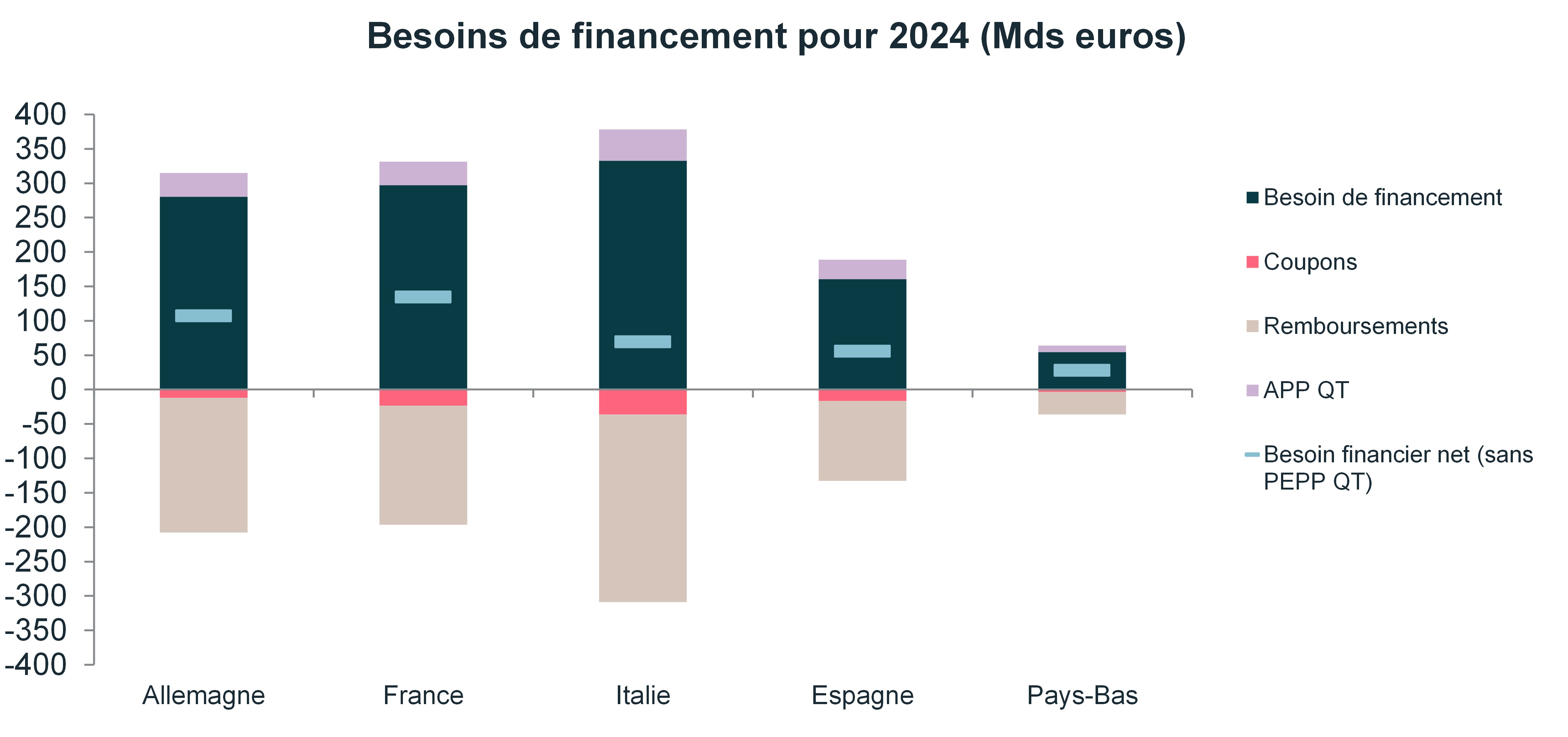

En zone euro, l’augmentation des émissions souveraines nettes est moins forte. Après le Public Sector Purchase Programme (PSPP) en 2023, la question du non-réinvestissement du Pandemic Emergency Purchase Programme (PEPP) pourrait être soulevée. Dans ce cas, le besoin de financement net des gouvernements ajusté du resserrement quantitatif (QT) augmenterait d’un montant compris entre 15 et 18 milliards d’euros supplémentaires par mois. Malgré le poids des flux, les rendements à 10 ans ne devraient pas excéder 5 % sur le T-note et 3 % sur le Bund. L’ancrage des anticipations d’inflation semble assuré par la désinflation en cours et l’effet passé du resserrement monétaire.

Source : Ostrum AM, Bloomberg, Citi, 07.11.2023

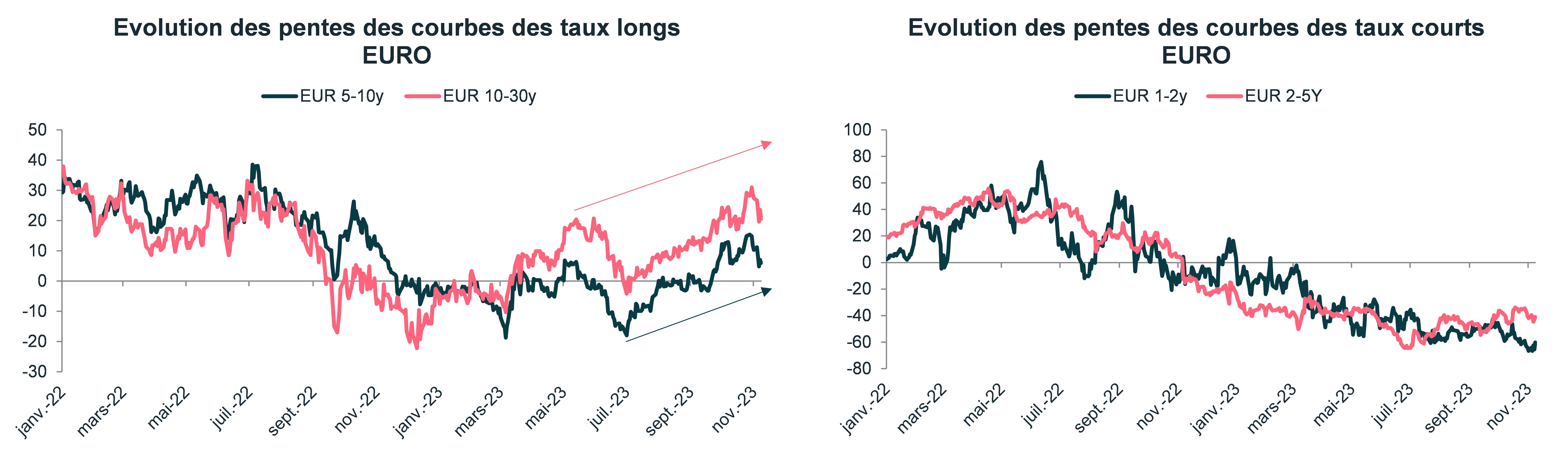

En zone euro, la normalisation de la courbe devrait être plus lente. En effet, la courbe est moins volatile, car la BCE est moins encline à baisser agressivement ses taux, et le montant d’émissions est relativement stable. La concentration des émissions sur la première partie de l’année et l’incertitude liée au resserrement monétaire (Quantitative Tightening QT) du PEPP devraient continuer à peser sur la partie longue de la courbe. La partie courte devrait ensuite se détendre avec la perspective des premières baisses de taux de la BCE, mais dans une moindre ampleur comparée à la courbe américaine.

Source : Ostrum AM, Bloomberg, 07.11.2023

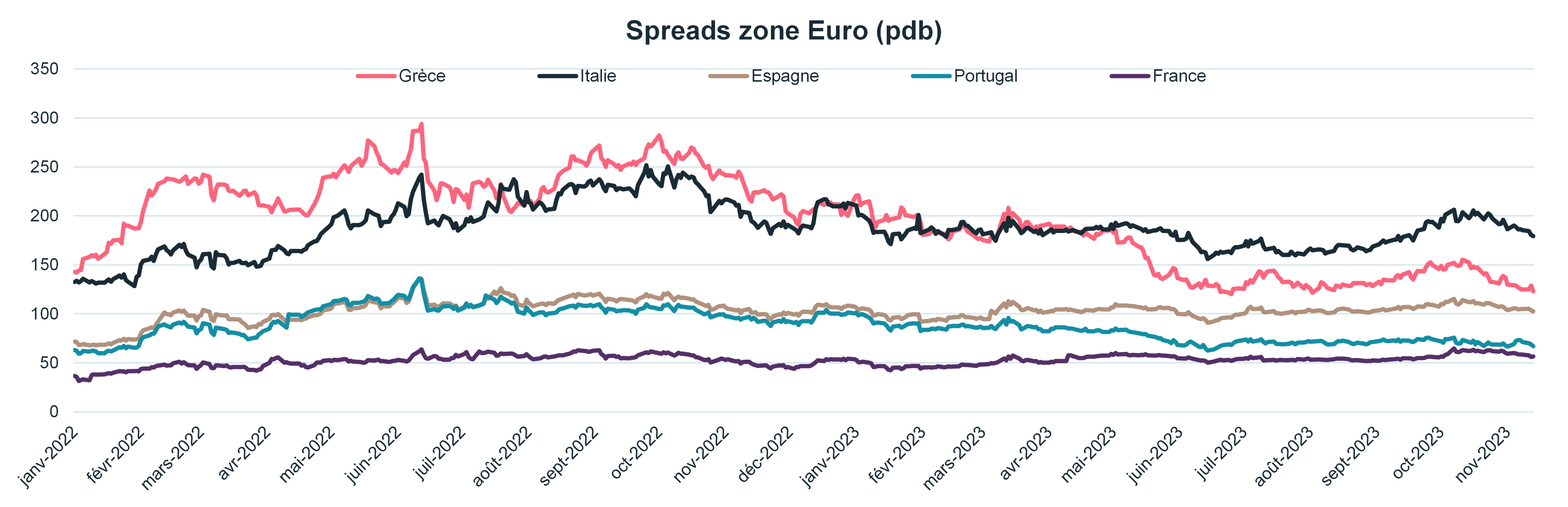

Des spreads souverains attendus en légère hausse et une normalisation des swaps spreads

Les spreads souverains sont attendus en légère hausse. L’Italie semble le pays le plus fragile mais les difficultés budgétaires concernent d’autres pays dont la France. Le recours à l’épargne des ménages a protégé le BTP italien en 2023, mais l’accélération du resserrement quantitatif serait préjudiciable à la dette transalpine.

Le spread de la Grèce devrait bénéficier d’un relèvement de sa note en catégorie Investment Grade par une autre agence de rating (Fitch), après celui de S&P.

Source : Ostrum AM, Bloomberg, 07.11.2023

En ce qui concerne les swaps spreads, le mouvement de resserrement récent devrait se poursuivre, mais à un rythme plus lent. Le niveau anormalement élevé des swap spreads s’expliquait à la fois par la demande de couverture des banques, la volatilité élevée et la rareté du Bund en repo. Ces facteurs devraient fortement s’atténuer en 2024.

Source : Ostrum AM, Bloomberg, 07.11.2023

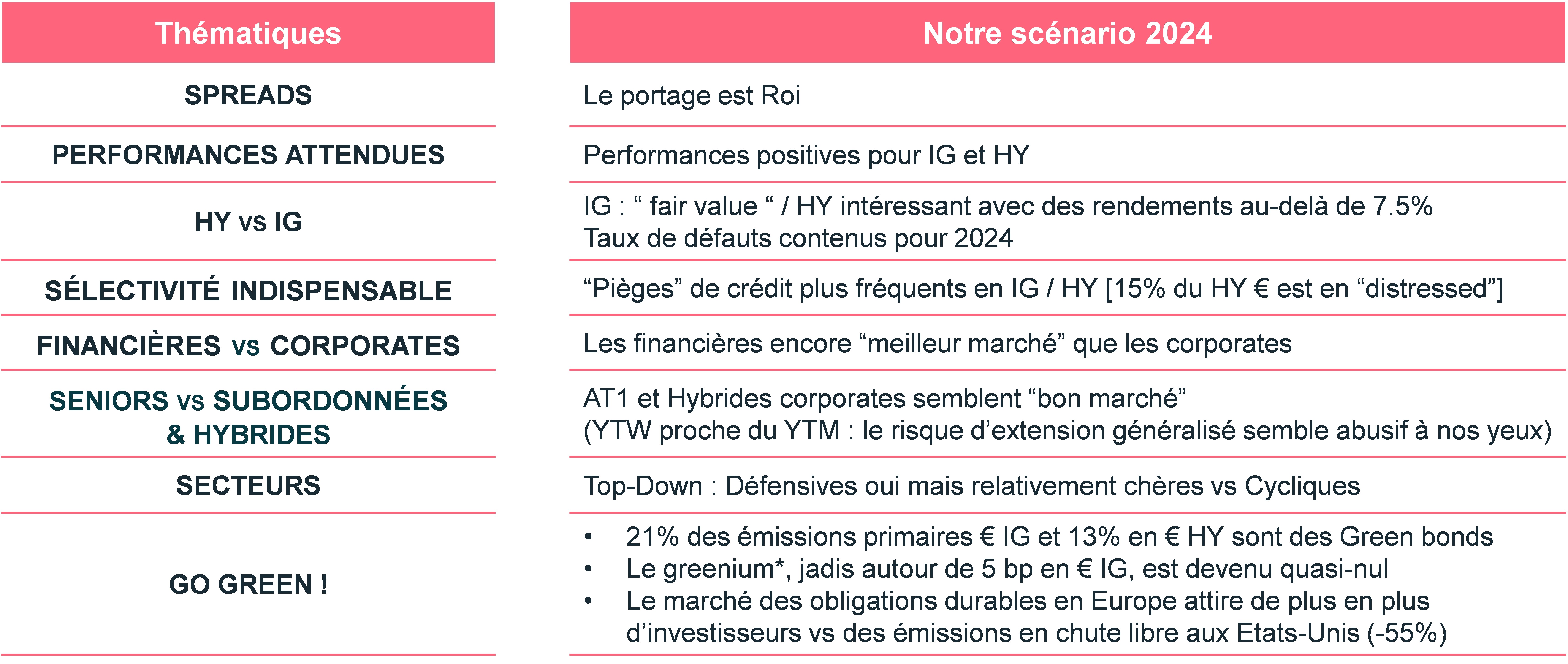

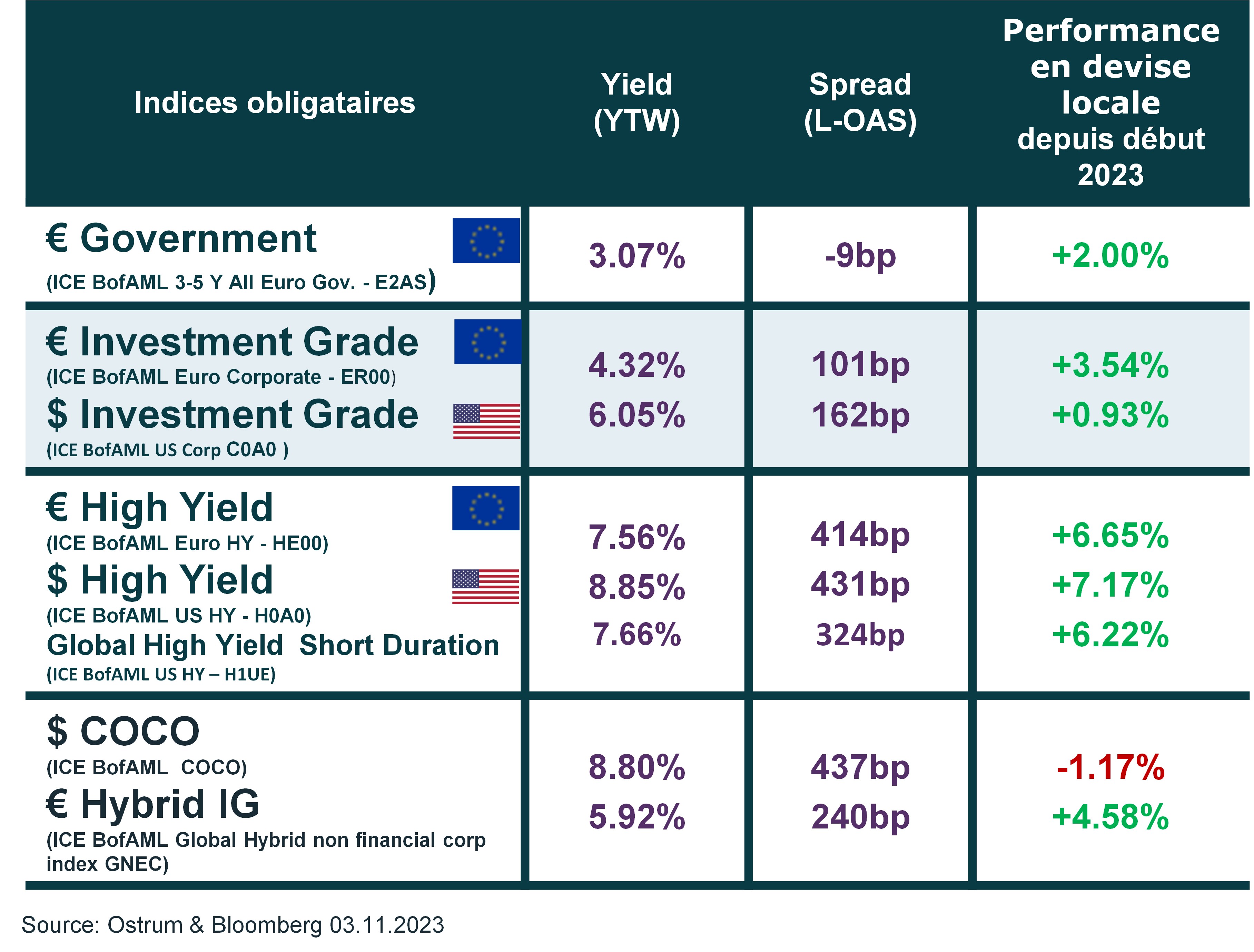

CRÉDIT – 2023, annus mirabilis. 2024 ? Bis repetita !

D’après Philippe Berthelot, directeur gestions crédit et monétaire, 2024 devrait reproduire, à l’instar de 2023, une année satisfaisante en termes de performances pour les actifs obligataires dont le crédit.

Ostrum AM privilégie un scénario central de ralentissement, d’atterrissage en douceur, avec une augmentation de 0,5 % du PIB en 2024. Ce niveau, certes faible, demeure en territoire positif, et s’ajoute à une anticipation de baisse régulière de l’inflation en zone euro.

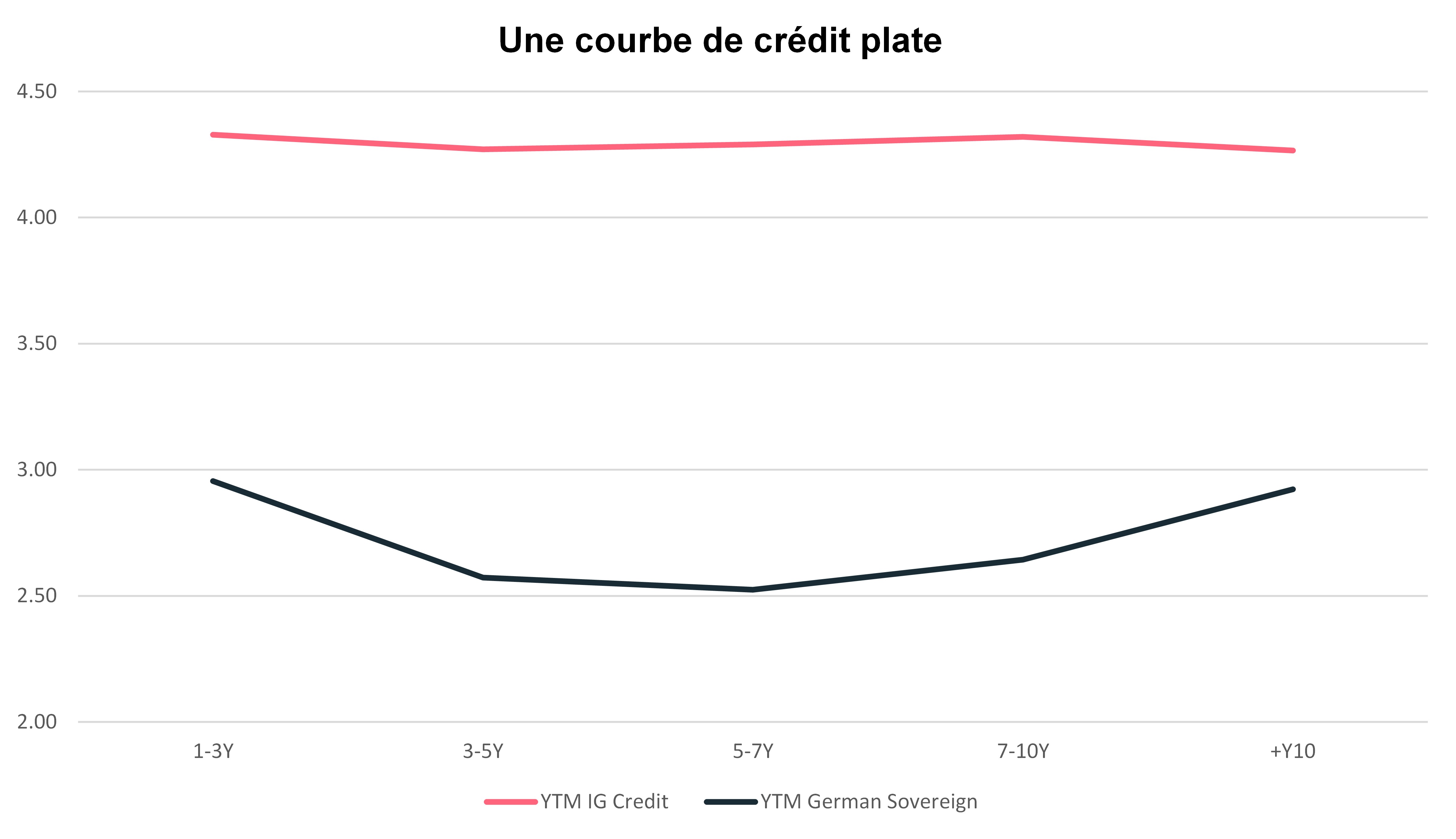

Où trouver de la valeur sur le crédit en 2024 ? Le crédit poursuit sa lancée de 2023, il demeure intéressant et rémunérateur : plus de 4.3 % pour le crédit investment grade libellé en euros et plus de 7.5 % pour le crédit high yield libellé en euros.

Les indicateurs crédit sont au vert

Les indicateurs liés au crédit sont au vert, les rendements en territoire positif, comme indiqué dans la colonne de droite du tableau. La performance est favorable depuis le début d’année 2023, pour la majeure partie des actifs obligataires.

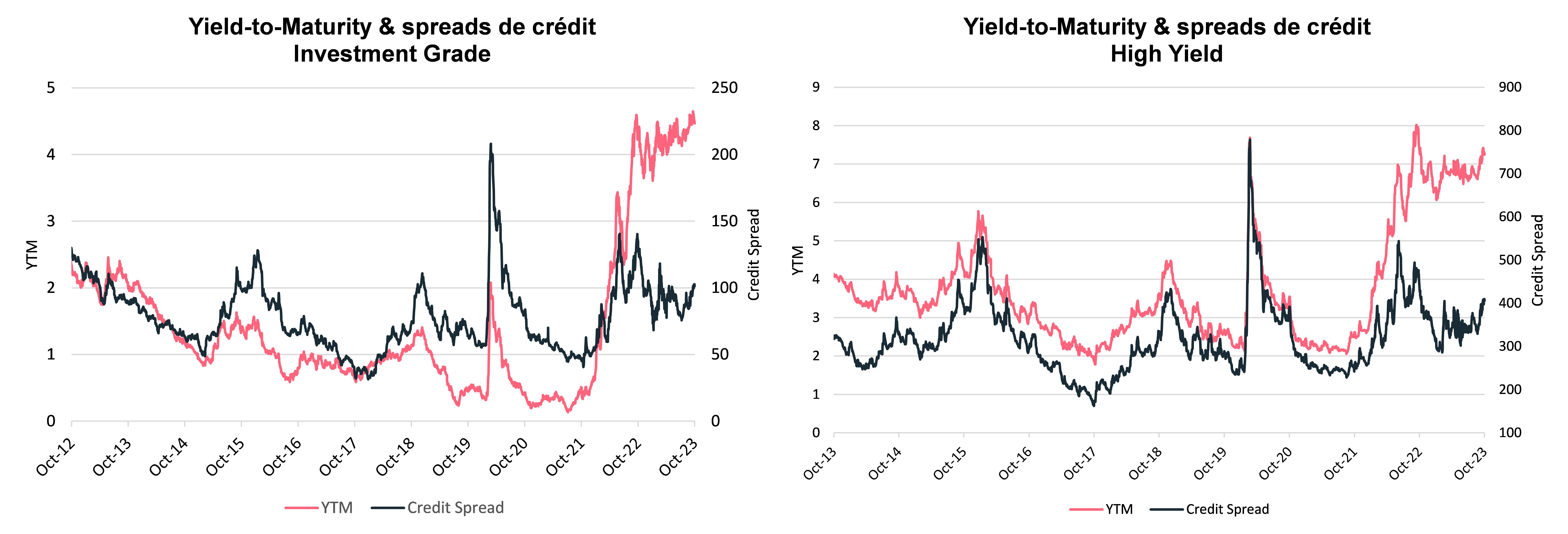

Taux de rendement du crédit Investment Grade et High Yield au plus haut depuis plus d'une décennie

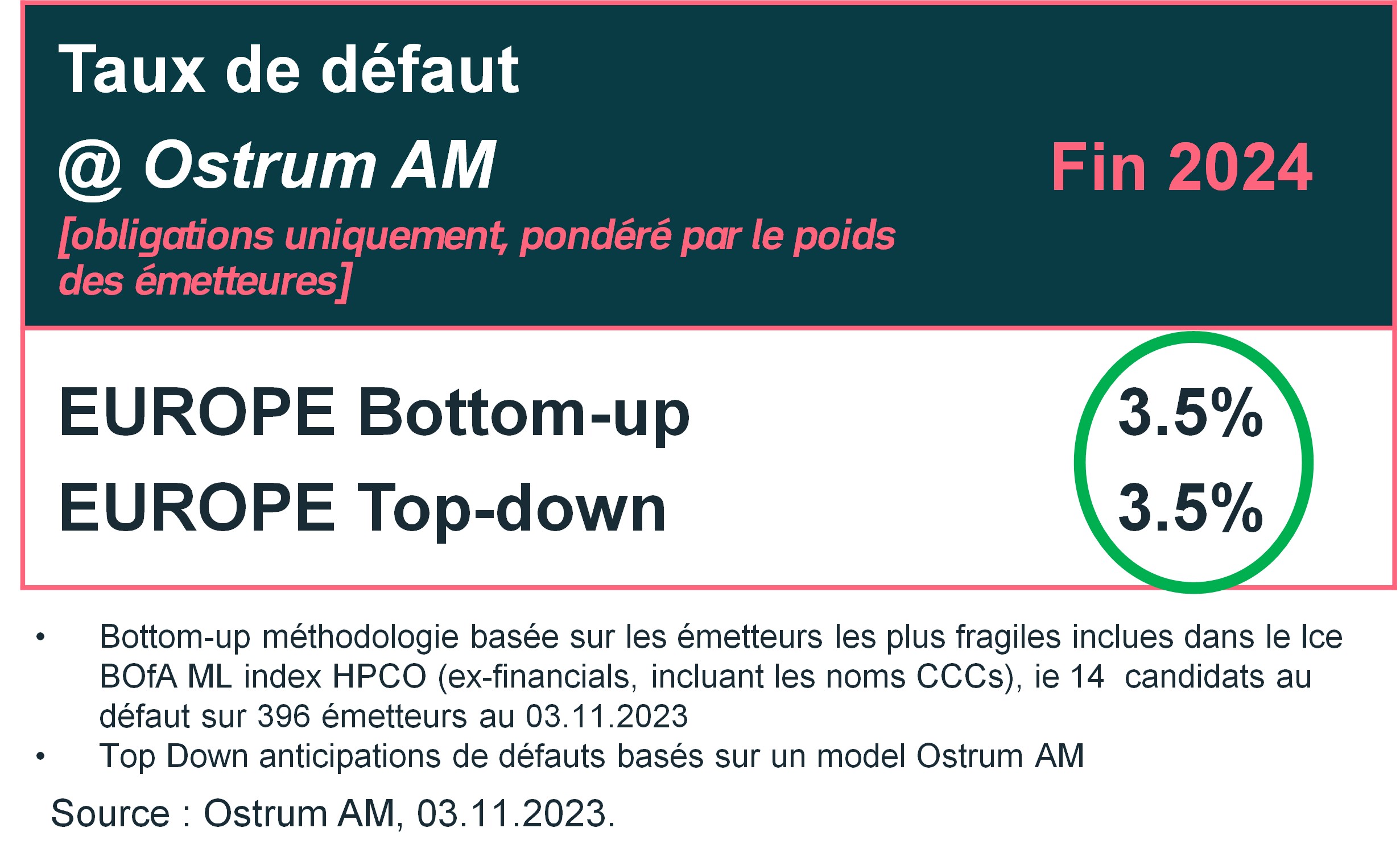

Les obligations crédit investment grade et high yield bénéficient d’un taux de rendement au plus haut depuis plus de 10 ans. Elles sont soutenues par un niveau de levier maîtrisé, certes en légère hausse, et un niveau contenu du taux de défaut à 3,5 %, en-deçà de sa moyenne historique sur 20 ans.

Source : Ostrum AM, Bloomberg, octobre 2023

Les rendements sont d’ailleurs attrayants dès le court terme, car la courbe de crédit est quasi plate, offrant ainsi des rendements attrayants dès le segment 1 à 3 ans. Au cours de l’année 2024, il faudra néanmoins penser à se repositionner sur des segments plus longs afin de profiter des baisses de taux attendues.

Source : Ostrum AM, octobre 2023

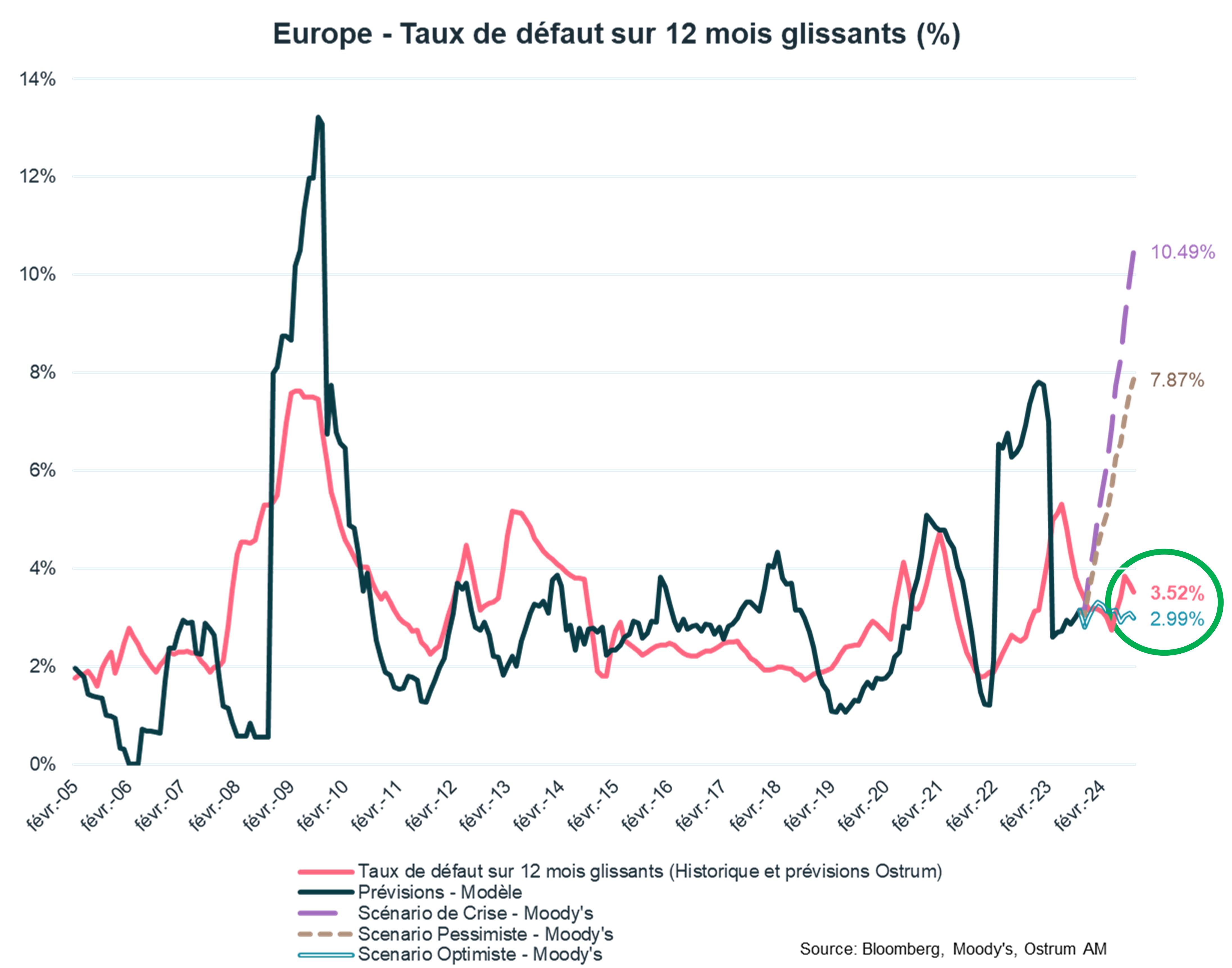

Légère hausse des taux de défaut mais qui devraient cependant rester inférieurs à la moyenne historique

Sur le crédit, nous prévoyons une légère hausse des taux de défaut, partant d’un niveau proche de zéro. Mais ces taux devraient rester inférieurs à leur moyenne historique sur 20 ans.

Les taux de défaut anticipés par Ostrum AM pour 2024 de 3,5% confirment le scénario d’une faible récession. Suivre le taux de défaut est indispensable car c’est l’une des variables explicatives des niveaux de spreads sur le moyen/long terme. Nous disposons chez Ostrum AM d’un modèle de prévision propriétaire « Top down » développé par nos stratégistes. Il est complété par une approche « Bottom up » menée par notre équipe d’analystes crédit qui couvrent un univers d’environ 400 émetteurs High Yield européens et britanniques (hors financières). Cette étude identifie actuellement un nombre assez limité d’émetteurs (14) qui pourraient faire défaut.

Vues sectorielles

Notre prévision de baisse limitée des taux directeurs de la BCE, de 50 bp au deuxième semestre 2024, et de réduction des swap spreads, nous conduise à avoir une vue favorable sur le secteur bancaire. Nous y intégrons le segment des dettes subordonnées Tier2, voire Additional Tier1, qui confirme son attrait avec le succès impressionnant des récentes émissions primaires.

Sur les obligations Corporates, nous privilégions le segment des hauts betas. Les corporate hybrides ont notamment joui, en grande majorité, de calls de la part des émetteurs, c’est-à-dire qu’il y a eu très peu de matérialisation du risque d'extension.

Nous croyons à la surperformance du high yield pour la troisième année consécutive. Nous restons cependant très vigilants en raison d’émetteurs distressed plus nombreux. La recherche menée par notre équipe de 23 analystes crédit est indispensable pour assurer la sélection des émetteurs.

Enfin, le marché des obligations durables est toujours porteur en Europe. Les obligations vertes (Green Bonds) représentent 21% des émissions primaires sur l’investment grade en euro et 13% sur le high yield en euro. Le Greenium - rendement d’une obligation durable par rapport à celui d’une obligation classique de même maturité, jadis autour de 5 pdb sur l’investment grade en euro, est devenu quasi-nul. À noter : le niveau en chute libre (-55 %) des émissions aux États-Unis.

Afin de bien gérer les risques, il convient d’assurer une bonne diversification sectorielle, et d’être très sélectifs sur les émetteurs, compte tenu de la multiplication des « pièges de crédit ».

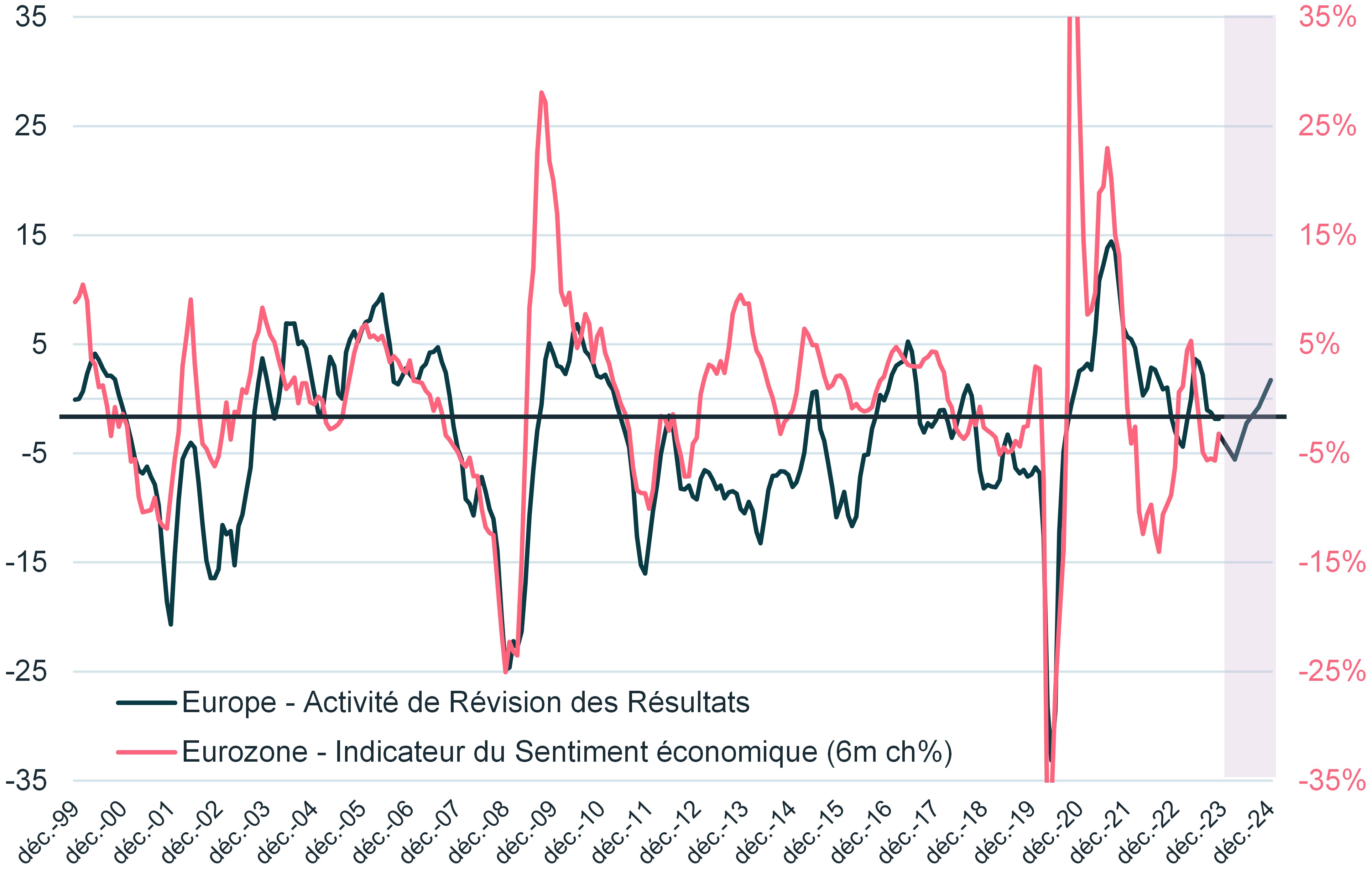

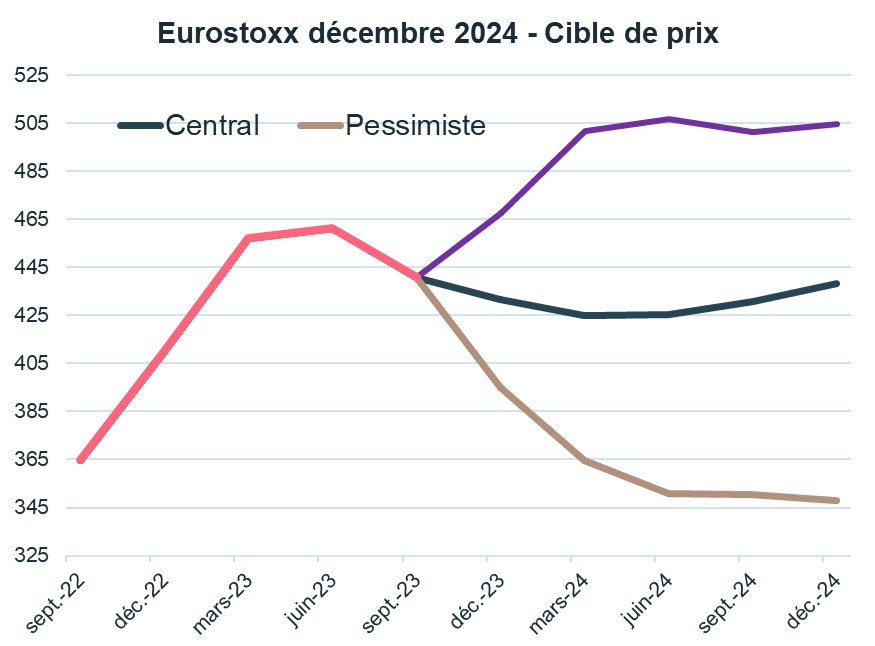

ACTIONS EUROPÉENNES – Une occasion de revenir sur le marché au premier semestre

Selon Frédéric Leguay, directeur de la gestion Actions Assurance, après la hausse récente de 6%, les marchés d’actions en Europe affichent une performance à deux chiffres en 2023 et n’offrent que peu de potentiel de progression en 2024. Les marchés européens devraient atteindre leur point bas au deuxième trimestre alors que le processus de révision des résultats s’achèvera. La volatilité devrait remonter au cours de cette période.

La baisse attendue des profits au 1er semestre : une occasion pour revenir sur le marché

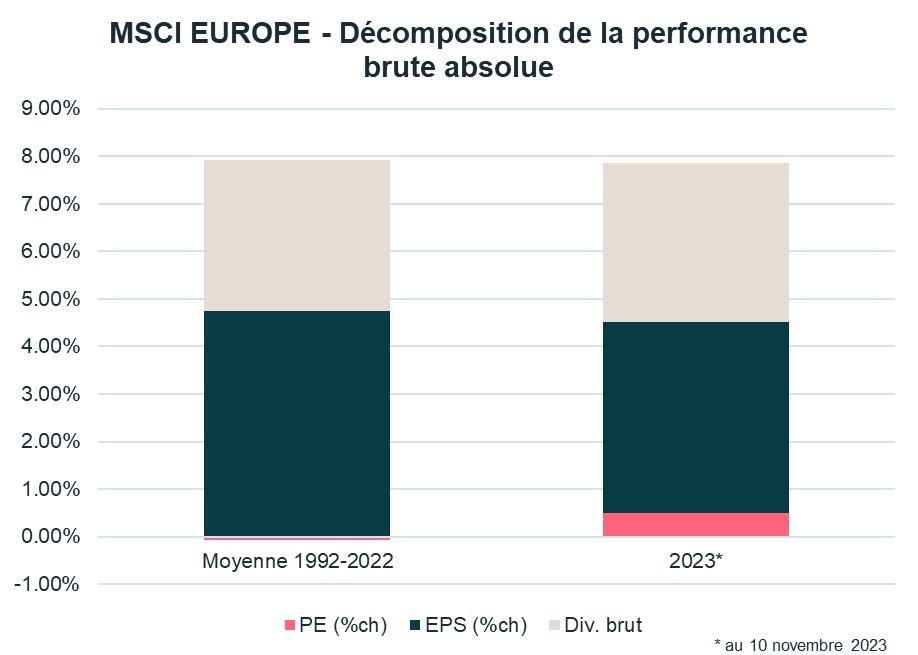

2023 a été jusqu’à présent, finalement, une année boursière presque normale sur les marchés d’actions en Europe. La performance est conforme aux 30 dernières années.

Source : Ostrum AM, Bloomberg, Morgan Stanley, IBES, octobre 2023

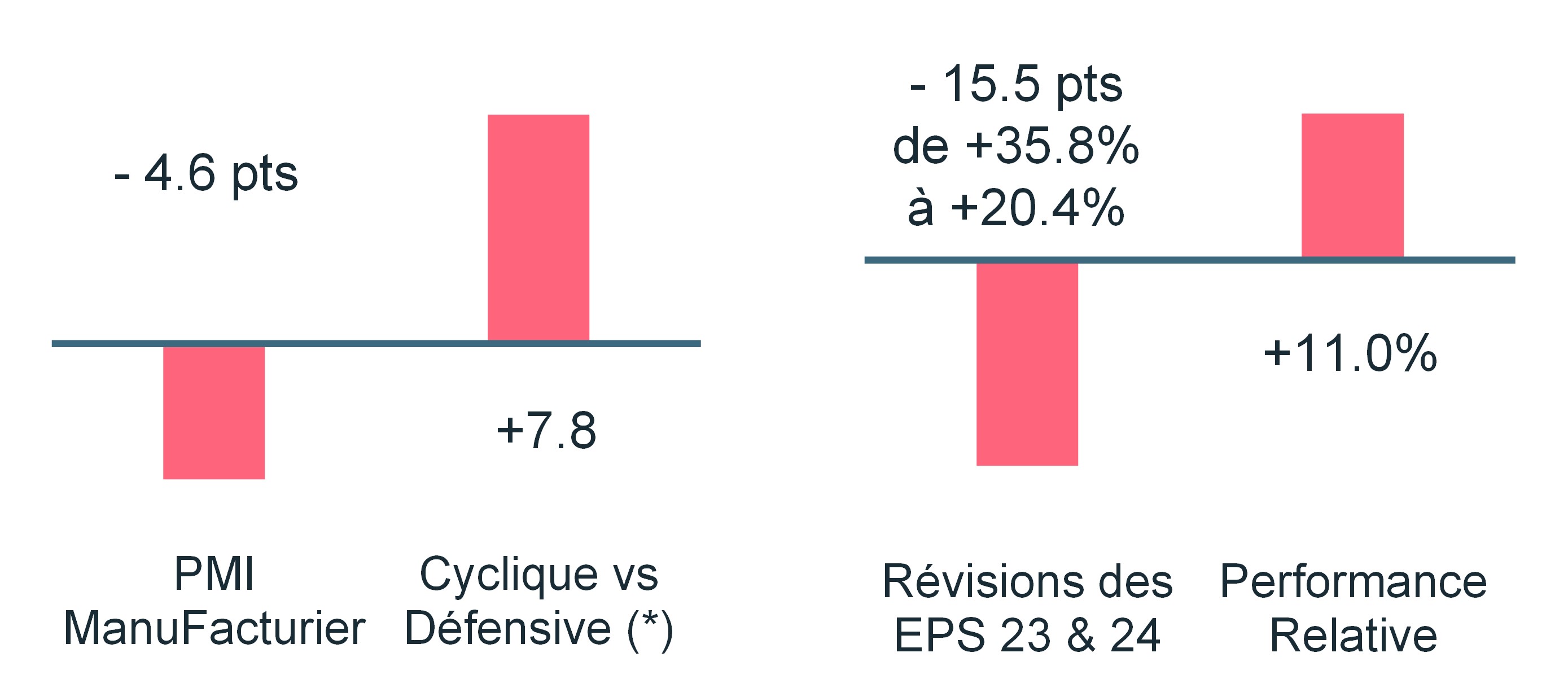

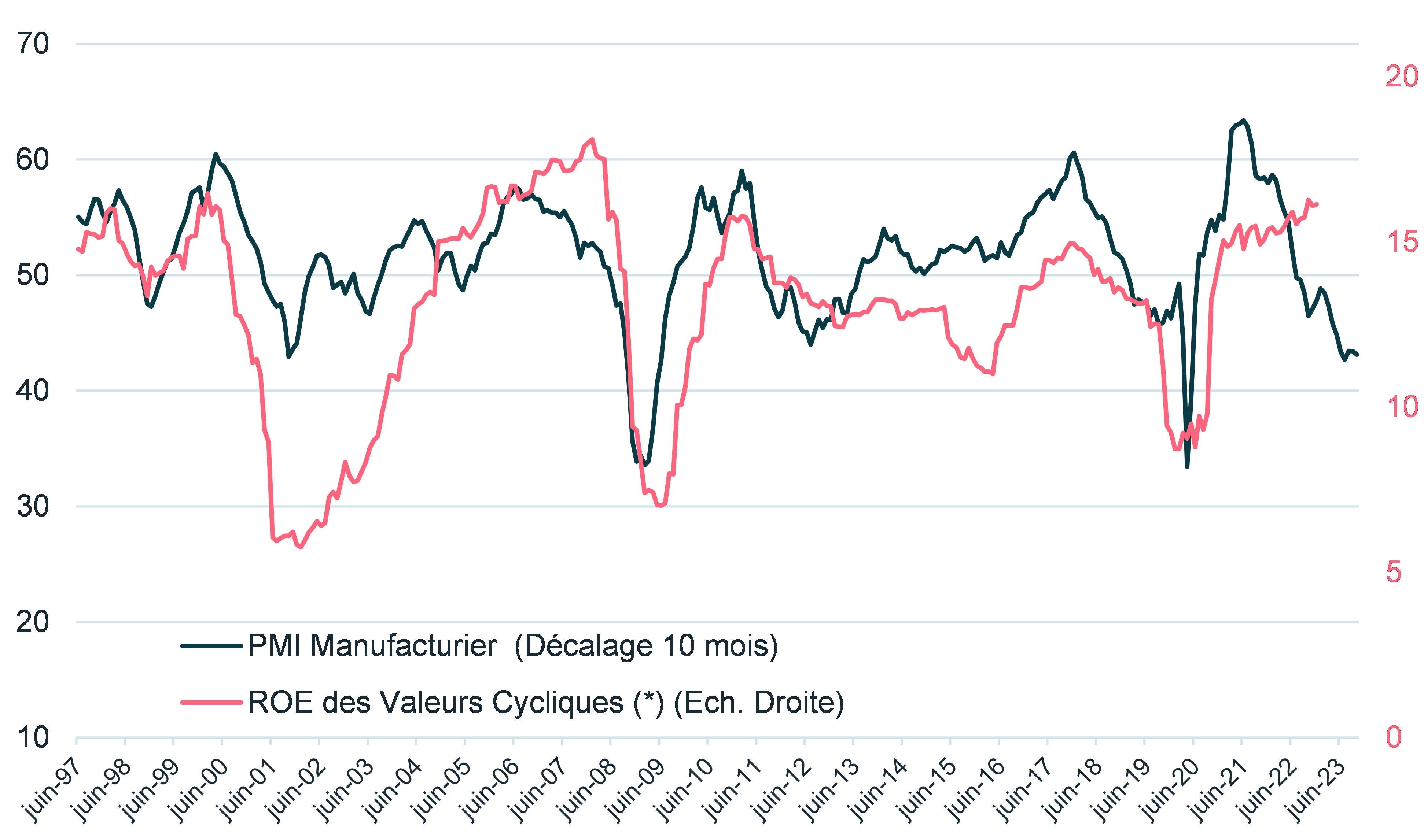

L’année a cependant réservé des surprises. Nous vivons la pire crise du secteur manufacturier après celles du secteur Technologies - Media - Télécommunications (TMT), de la grande crise de 2008 et du COVID, et pourtant les valeurs sensibles au cycle ont surperformé. En 2023, parmi tous les secteurs en Europe, celui de la Technologie a connu les plus fortes révisions à la baisse de ses résultats anticipés pour 2024 et là encore sa performance est largement au-dessus de celle du marché.

Source : Ostrum AM, Bloomberg, Morgan Stanley, IBES, octobre 2023. (*) Valeurs cycliques définies comme appartenant aux secteurs consommation discrétionnaire, industrielles, technologie et industries de base. Valeurs défensives définies comme appartenant aux secteurs consommation courante, santé, services de télécommunication services et services aux collectivités.

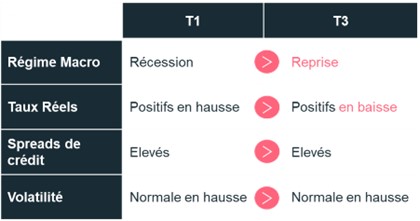

En 2024, la croissance du PIB mondial continuera de ralentir, notamment en nominal, et l’inversion vraisemblable des politiques monétaires restrictives n’aura encore que peu d’impact. Les résultats des entreprises, déjà en baisse en 2023, pourraient décevoir des attentes trop optimistes que nous jugeons environ 10 % trop élevées, et ce malgré une inflation toujours porteuse pour les chiffres d’affaires.

Cette pression sur les résultats va se poursuivre, malgré des chiffres d’affaires en hausse, des taux plus bas et un dollar stable. Dans ce contexte, la profitabilité des valeurs cycliques, industrielles et de consommation est la plus vulnérable à court terme.

Source : Ostrum AM, Bloomberg, Morgan Stanley, IBES, octobre 2023

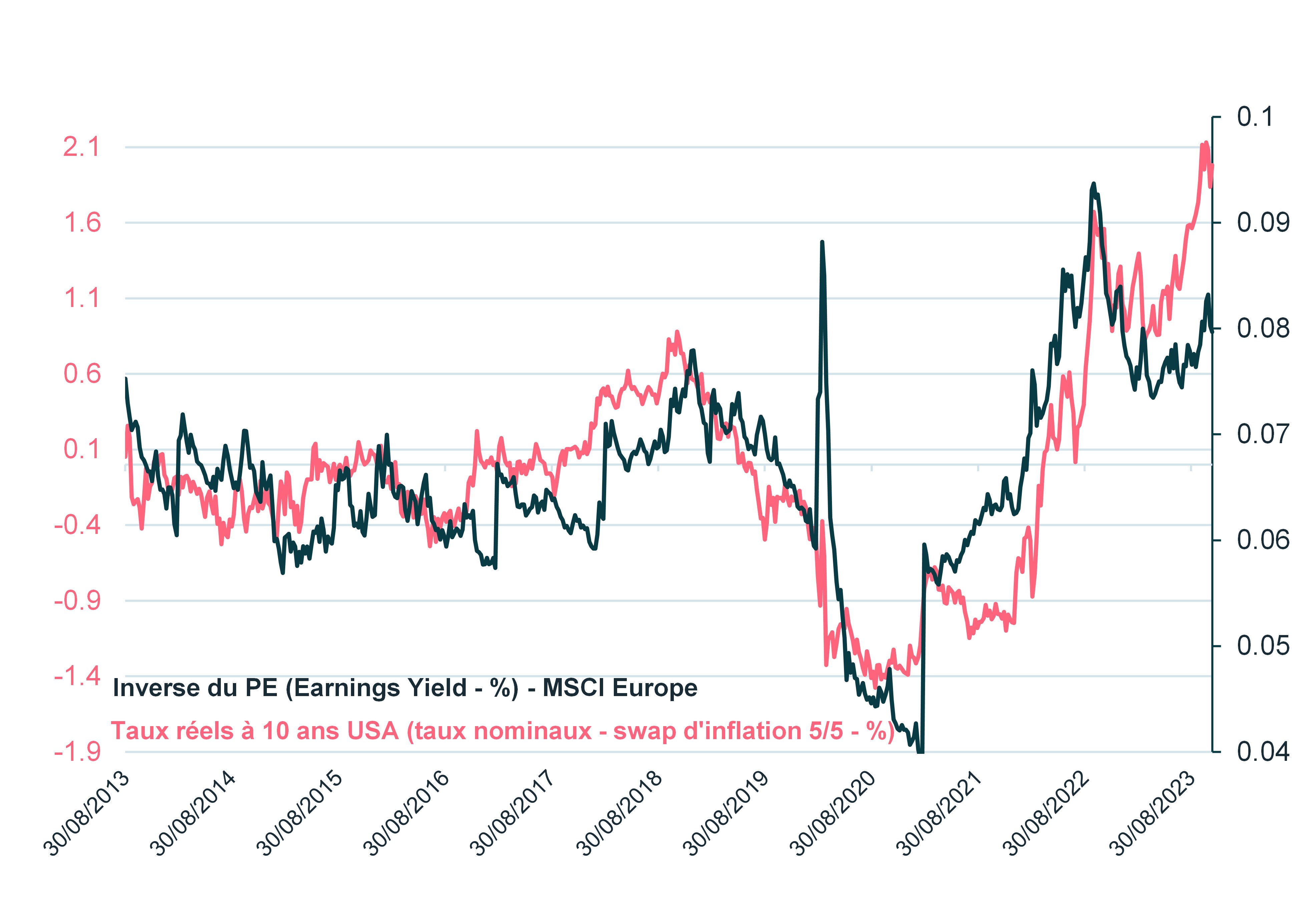

Quelle valorisation pour les marchés d’actions européennes ?

Les valorisations en Europe ont subi la remontée des taux réels et peuvent se renchérir à mesure que ceux-ci se détendent dans la deuxième partie de 2024.

Ce niveau de valorisation, bien que modéré, traduit la sensibilité cyclique naturelle du marché et le niveau élevé des marges. Même si elle anticipe déjà une légère détente des taux réels, nous pensons qu’il s’agit d’une valorisation raisonnable qui peut notamment s’avérer intéressante pour ceux capables d’allonger leur horizon d’investissement. Quand on la mesure corrigée du cycle, elle offre déjà une probabilité élevée de rendements positifs à trois ans.

Source : Ostrum AM, Bloomberg, Morgan Stanley, IBES, octobre 2023

Source : Ostrum AM, Bloomberg, Morgan Stanley, IBES, octobre 2023

Pour 2024, nous prévoyons des marchés d’actions européennes en légère progression (performance dividendes réinvestis). Notre scénario central intègre une légère pression sur les marges de 60 bp compensée par une hausse du multiple vers 13 fois.

Source : Ostrum AM, Bloomberg, Morgan Stanley, IBES, octobre 2023

Source : Ostrum AM, Bloomberg, Morgan Stanley, IBES, octobre 2023

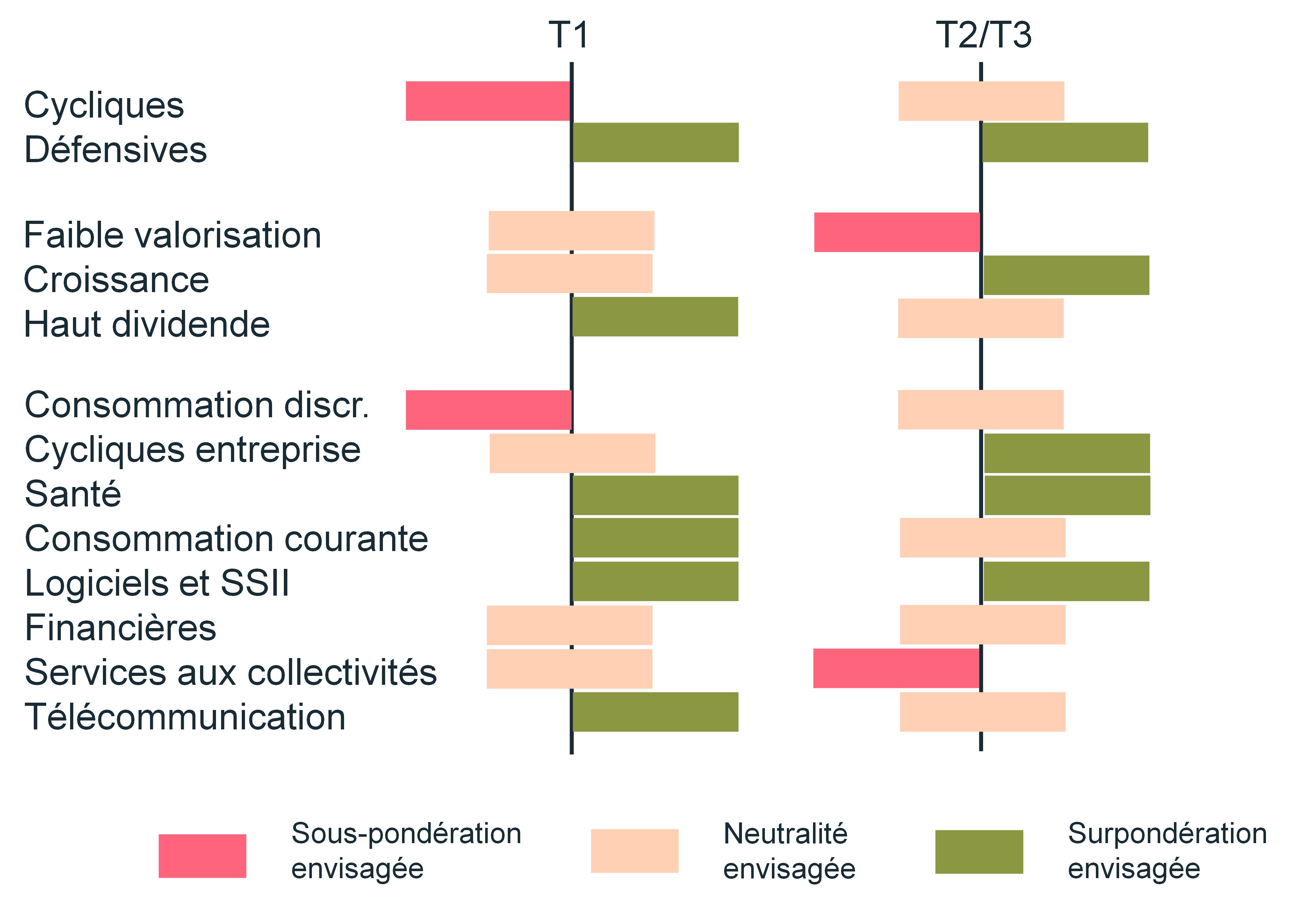

Où trouver de la valeur en 2024 sur les actions européennes ?

En début d’année, nous privilégierons une cyclicité limitée afin de ne pas trop subir les conséquences du ralentissement en cours. Ainsi, les secteurs offrant une bonne visibilité (santé, téléphonie, consommation courante, services informatiques) devraient mieux se comporter. À partir du deuxième trimestre, nous envisagerons un retour vers les secteurs de croissance et certaines valeurs plus sensibles au cycle. Comme en 2023, nous ne pensons pas que les thèmes joueront un rôle crucial dans la performance des marchés d’actions européennes.

Source : Ostrum AM, Bloomberg, Morgan Stanley, IBES, octobre 2023

ACTIONS INTERNATIONALES – Normalisation attendue des écarts extrêmes de valorisation

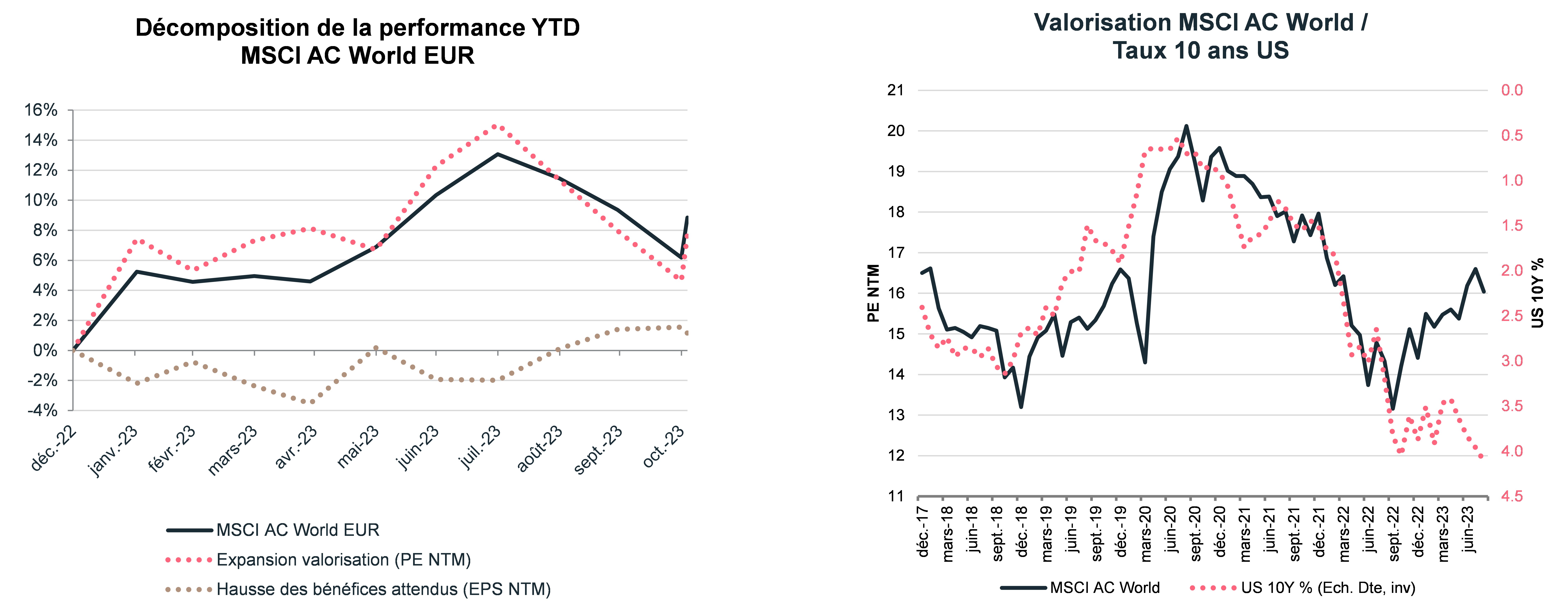

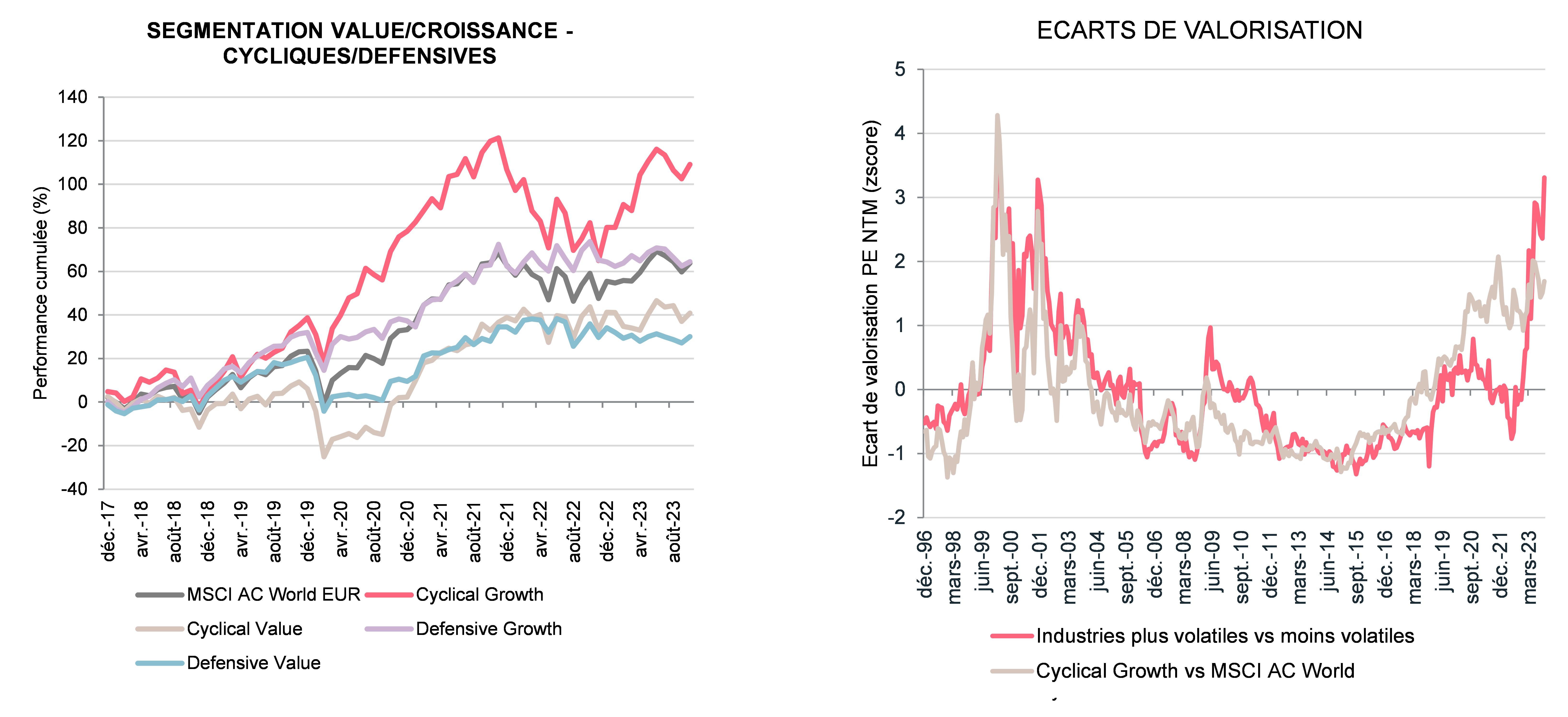

Selon Emmanuel Bourdeix, directeur des gestions quantitatives, la croissance des marchés d’actions internationales en 2023 s’explique essentiellement par une expansion des multiples de valorisation, et extrapole une forte baisse des taux.

Ce mouvement s’est opéré malgré des taux toujours élevés. Il s’agit d’un vrai changement de comportement par rapport à la corrélation qui avait dominé ces dernières années, et en particulier en 2022 (graphique de droite).

Source : Ostrum AM, Factset, MSCI (www.msci.com), novembre 2023

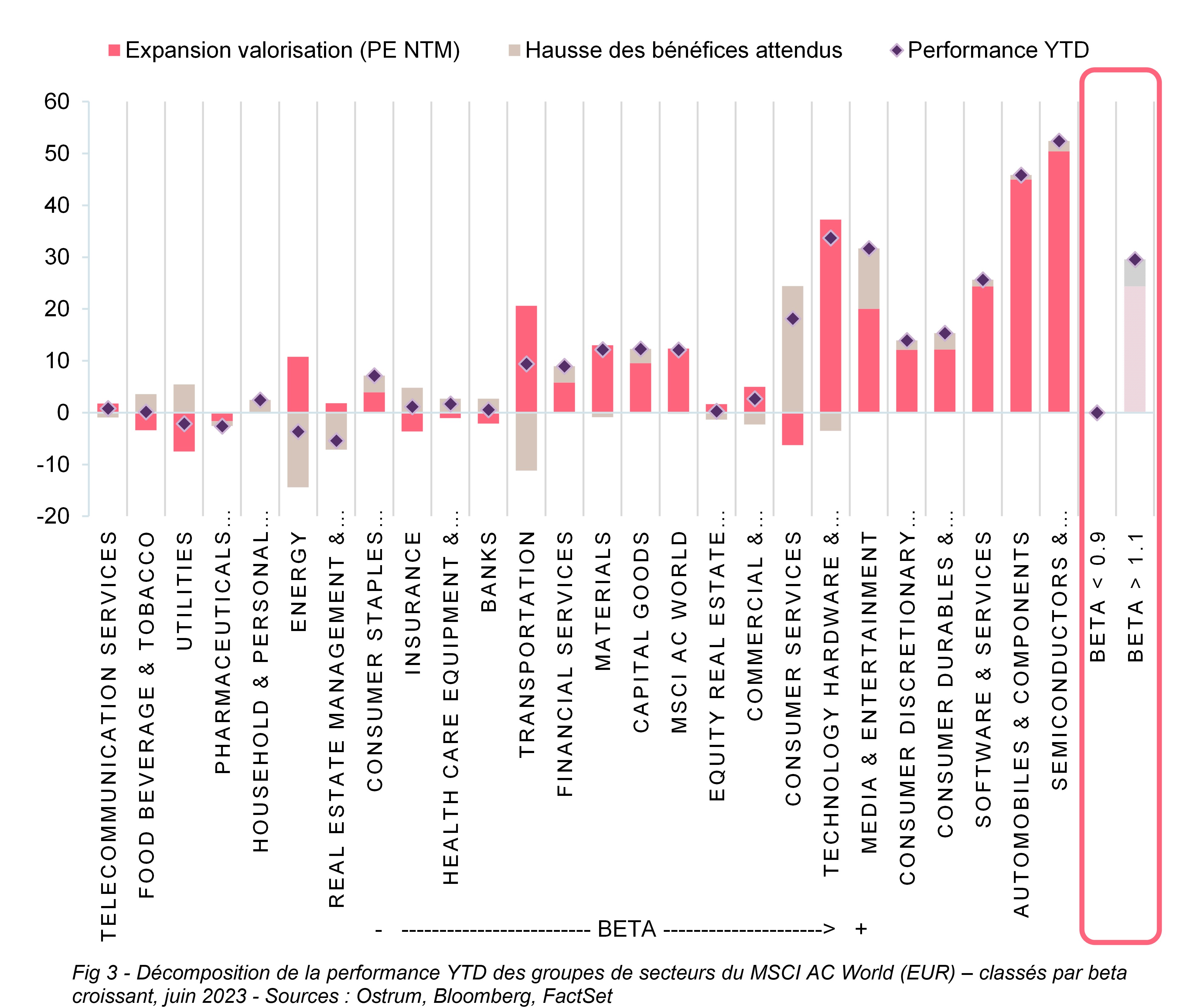

L’expansion de multiples de valorisation est concentrée sur les secteurs les plus spéculatifs (semi-conducteurs, auto, hardware, software), avec à la clé, un pic historique de concentration sectorielle au sein de l’univers actions.

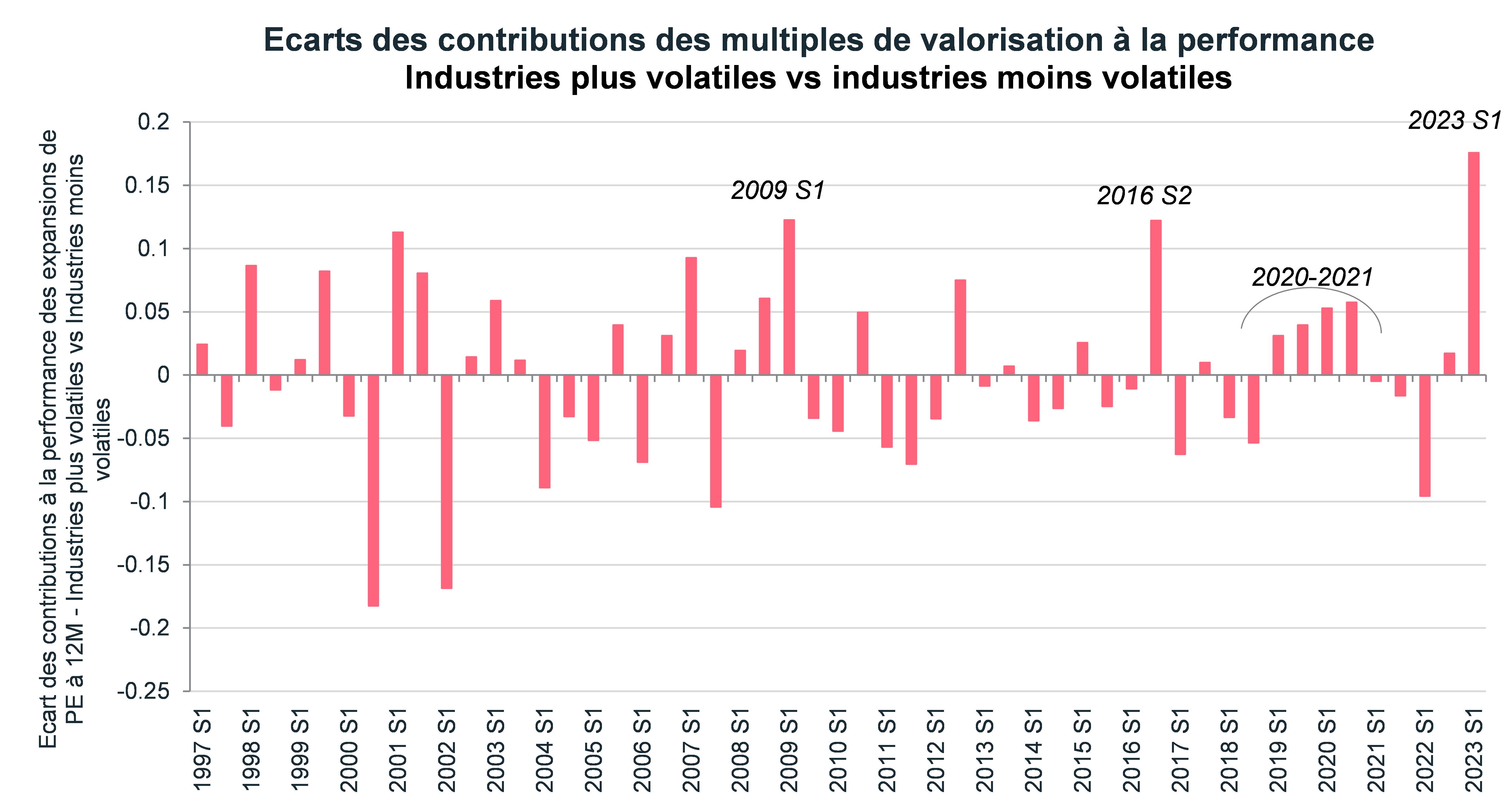

En termes de contribution à la performance, l’impact de l’expansion des valorisations des secteurs les plus volatiles par rapport à celle des secteurs moins volatiles est comparable à ceux qui ont précédé l’éclatement de la bulle TMT (Technologies - Media - Télécommunications) et la Grande Crise Financière (2008).

Fig 4 – Ecarts semestriels des performances expliquées par l’expansion des multiples de valorisation (secteurs plus volatils vs secteurs moins volatils), août 2023 - Sources : Ostrum AM, Bloomberg, FactSet

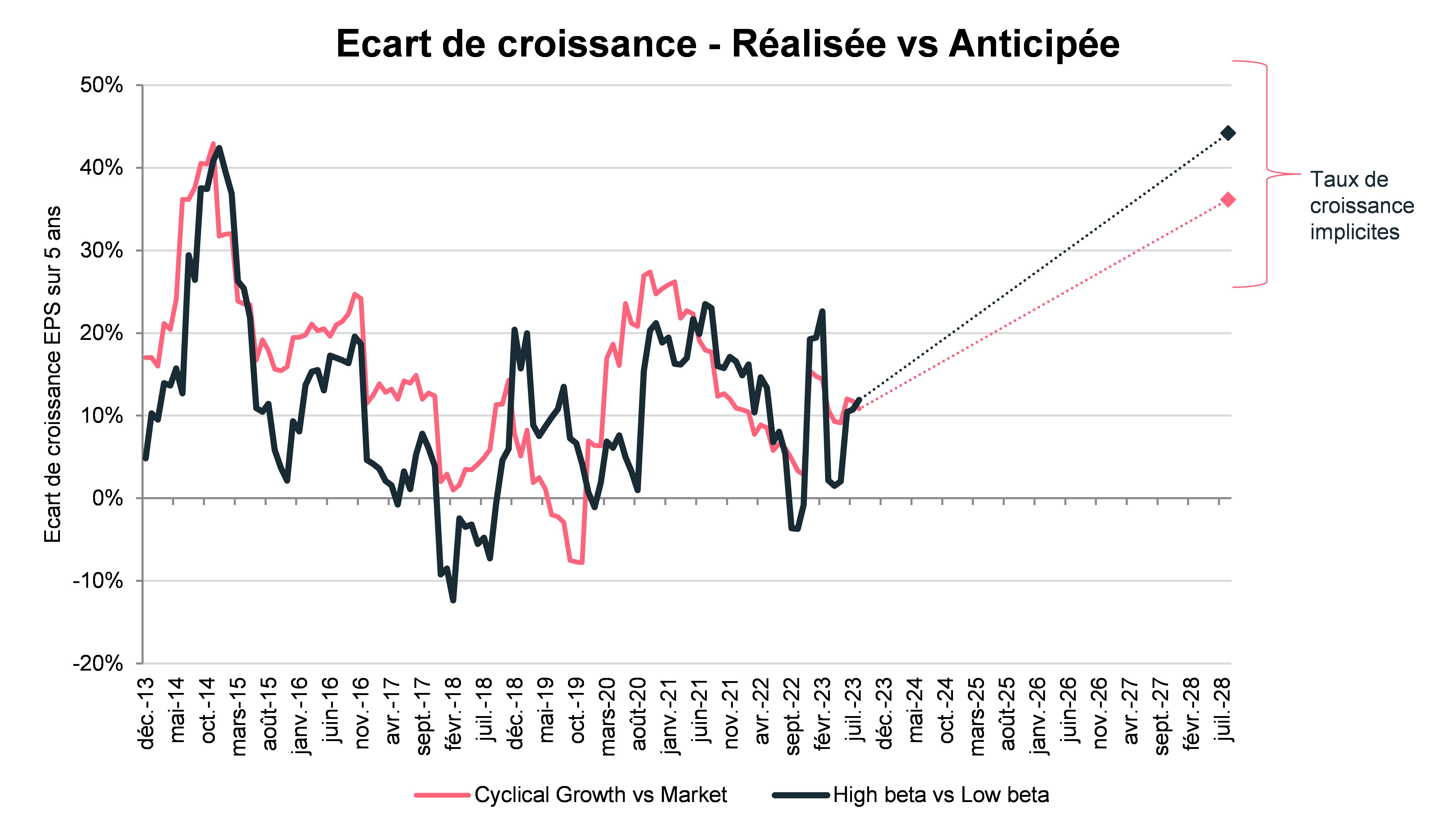

Ce pic de concentration dans les marchés s’explique par une nouvelle phase de surperformance du compartiment Cyclique / Croissance. Après cette phase de concentration, les rythmes de croissance anticipés à 5 ans pour les segments cyclique/croissance et high beta sont, en relatif au reste du marché, entre 3 et 5 fois supérieurs à leur moyenne observée depuis 2009.

Source : Ostrum AM, Factset, MSCI (www.msci.com), novembre 2023

Source : Ostrum AM, Factset, MSCI (www.msci.com), novembre 2023

Source : Ostrum AM, Factset, MSCI (www.msci.com), novembre 2023

Ainsi, dans un contexte économique qui ralentit, nous estimons que ces écarts historiques de valorisation et de croissance implicite en faveur d’un seul sous-segment du marché exigeront en 2024 une gestion attentive des risques relatifs au sein de la cote, tout en offrant aux investisseurs des opportunités qui pourraient venir d’un rattrapage très significatif du style Value mais aussi, et surtout, des secteurs défensifs. Ces derniers pourraient, en outre, mieux absorber une remontée possible de la volatilité en cours d’année.

Mentions légales

Ostrum Asset Management

Société de gestion de portefeuille agréée par l’Autorité des marchés financiers sous le n° GP-18000014 du 7 août 2018. Société anonyme au capital de 50 938 997€ – 525 192 753 RCS Paris – TVA : FR 93 525 192 753. Siège social : 43, avenue Pierre Mendès-France – 75013 Paris – www.ostrum.com

Ce document est destiné à des clients professionnels, au sens de la Directive MIF. Il ne peut être utilisé dans un but autre que celui pour lequel il a été conçu et ne peut pas être reproduit, diffusé ou communiqué à des tiers en tout ou partie sans l’autorisation préalable et écrite de Ostrum Asset Management.

Aucune information contenue dans ce document ne saurait être interprétée comme possédant une quelconque valeur contractuelle. Ce document est produit à titre purement indicatif. Il constitue une présentation conçue et réalisée par Ostrum Asset Management à partir de sources qu’elle estime fiables.

Ostrum Asset Management se réserve la possibilité de modifier les informations présentées dans ce document à tout moment et sans préavis et ne constitue en aucun cas un engagement de la part de Ostrum Asset Management

Ostrum Asset Management ne saurait être tenue responsable de toute décision prise ou non sur la base d’une information contenue dans ce document, ni de l’utilisation qui pourrait en être faite par un tiers. Les chiffres cités ont trait aux années écoulées. Les performances passées ne sont pas un indicateur fiable des performances futures. Les références à un classement, un prix, un label ou à une notation d’un OPCVM/FIA ne préjugent pas des résultats futurs de ce dernier.

Les analyses et les opinions mentionnées dans le présent document représentent le point de vue de (des) l’auteur (s) référencé (s). Elles sont émises à la date indiquée, sont susceptibles de changer et ne sauraient être interprétées comme possédant une quelconque valeur contractuelle.

Dans le cadre de sa politique de responsabilité sociétale et conformément aux conventions signées par la France, Ostrum Asset Management exclut des fonds qu’elle gère directement toute entreprise impliquée dans la fabrication, le commerce et le stockage de mines anti-personnel et de bombes à sous munitions.

Natixis Investment Managers

Le présent document est fourni uniquement à des fins d’information aux prestataires de services d’investissement ou aux autres Clients Professionnels ou Investisseurs Qualifiés et, lorsque la réglementation locale l’exige, uniquement sur demande écrite de leur part. Le présent document ne peut pas être utilisé auprès des clients non-professionnels. Il relève de la responsabilité de chaque prestataire de services d’investissement de s’assurer que l’offre ou la vente de titres de fonds d’investissement ou de services d’investissement de tiers à ses clients respecte la législation nationale applicable.

Pour obtenir un résumé des droits des investisseurs dans la langue officielle de votre juridiction, veuillez consulter la section de documentation légale du site web (im.natixis.com/intl/intl-fund-documents)

En France: Le présent document est fourni par Natixis Investment Managers International - Société de gestion de portefeuilles agréée par l’Autorité des Marchés Financiers sous le n° GP 90-009, société anonyme immatriculée au RCS de Paris sous le numéro 329 450 738. Siège social: 43 avenue Pierre Mendès France, 75013 Paris.

Au Luxembourg: Le présent document est fourni par Natixis Investment Managers S.A. – Société de gestion luxembourgeoise agréée par la Commission de Surveillance du Secteur Financier, société anonyme immatriculée au RCS de Luxembourg sous le numéro B115843. 2, rue Jean Monnet, L-2180 Luxembourg, Grand-Duché de Luxembourg.

En Belgique: Le présent document est fourni par Natixis Investment Managers S.A., Belgian Branch, Gare Maritime, Rue Picard 7, Bte 100, 1000 Bruxelles, Belgique

En Suisse : Le présent document est fourni par Natixis Investment Managers, Switzerland Sàrl, Rue du Vieux Collège 10, 1204 Genève, Suisse ou son bureau de représentation à Zurich, Schweizergasse 6, 8001 Zürich.

Les entités susmentionnées sont des unités de développement commercial de Natixis Investment Managers, la holding d’un ensemble divers d’entités de gestion et de distribution de placements spécialisés présentes dans le monde entier. Les filiales de gestion et de distribution de Natixis Investment Managers mènent des activités réglementées uniquement dans et à partir des pays où elles sont autorisées. Les services qu’elles proposent et les produits qu’elles gèrent ne s’adressent pas à tous les investisseurs dans tous les pays.

Bien que Natixis Investment Managers considère les informations fournies dans le présent document comme fiables, y compris celles des tierces parties, elle ne garantit pas l’exactitude, l’adéquation ou le caractère complet de ces informations.

La remise du présent document et/ou une référence à des valeurs mobilières, des secteurs ou des marchés spécifiques dans le présent document ne constitue en aucun cas un conseil en investissement, une recommandation ou une sollicitation d’achat ou de vente de valeurs mobilières, ou une offre de services. Les investisseurs doivent examiner attentivement les objectifs d’investissements, les risques et les frais relatifs à tout investissement avant d’investir. Les analyses et les opinions mentionnées dans le présent document représentent le point de vue de (des) l'auteur (s) référencé(s). Elles sont émises à la date indiquée, sont susceptibles de changer et ne sauraient être interprétées comme possédant une quelconque valeur contractuelle.

Le présent document ne peut pas être distribué, publié ou reproduit, en totalité ou en partie.

Tous les montants indiqués sont exprimés en USD, sauf indication contraire.

Natixis investment managers peut décider de cesser la commercialisation de ce fonds conformément à la législation applicable.

Perspectives 2024 – De multiples risques, autant d’opportunités

Télécharger Perspectives 2024