La vue de la stratégie par Zouhoure Bousbih, Stratégiste pays émergents

La fin proche du cycle de resserrement monétaire de la Fed, et l’ouverture surprise de la Chine ont soutenu la classe d’actif depuis novembre 2022. Le spread de l’indice JPM EMBIGD a atteint le plus bas des neuf derniers mois à 436 pdb, après s’être élevé à 578 pdb en octobre.

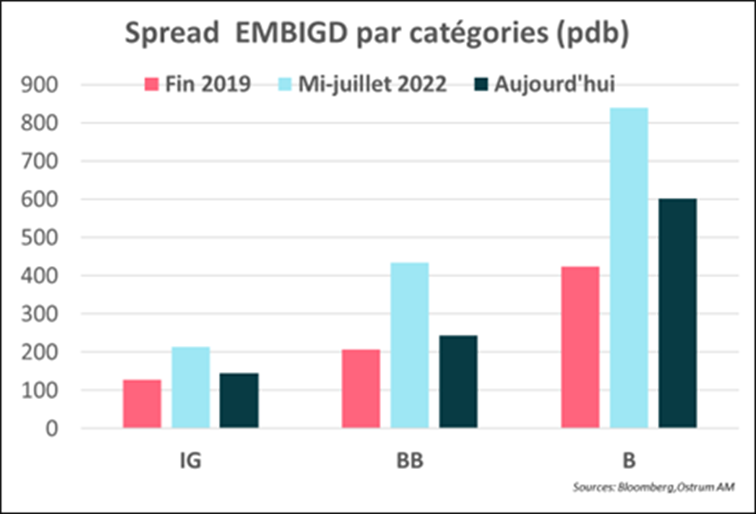

Cependant, on distingue une divergence en fonction des notations souveraines, comme le montre le graphique ci-dessous.

Les spreads des pays à notation « B », n’ont toujours pas retrouvé leur niveau prépandémique, contrairement aux pays notés « Investment Grade » (IG) et aux pays notés « BB » par S&P.

Ce sont des pays qui ont parfois d’importants besoins de financements internationaux mais qui ont un accès plus difficile aux marchés des capitaux en raison de leurs coûts d’emprunt en dollar qui restent élevés (plus de 10 %). L’année 2023, sera une année importante pour eux, ils pourront compter un peu sur l’amélioration des perspectives économiques mondiales. Les soutiens réaffirmés des institutions financières internationales (FMI, Banque mondiale), ou de pays (Chine, Inde, Pays du Golfe) sont aussi plus importants que jamais.

Les pays producteurs de matières premières devraient bénéficier de l’ouverture de la Chine, notamment ceux producteurs de métaux industriels, comme le Chili. A noter que l’indice JPM EMBIGD est composé de 50,42 % de pays IG, ce qui lui confère une résilience dans un environnement de hausses de taux d’intérêt internationaux.

La vue du gérant par Sébastien Thénard, Gérant de portefeuille senior, dette émergente et FX

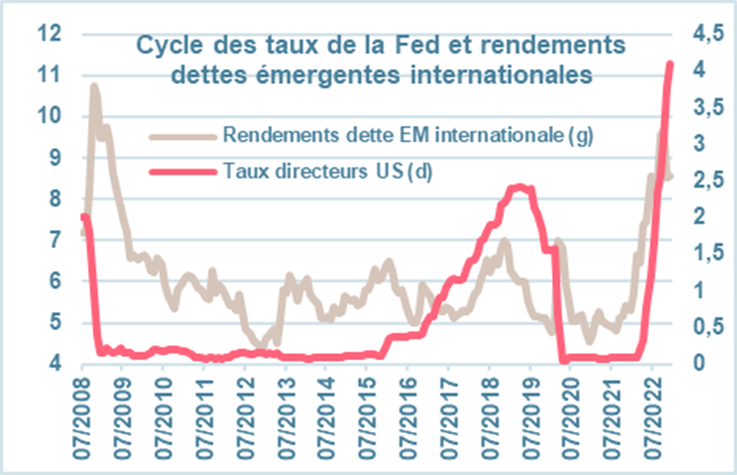

Après une année 2022 chaotique (la plus mauvaise année depuis 1993 !), 2023 s’annonce sous de meilleurs auspices pour la dette émergente. L’indice JPM EMBI Global Diversified a enregistré une performance de +3,17 % en janvier. Pourquoi un tel sursaut ?

- La fin proche du cycle de resserrement monétaire de la Fed réduit l’incertitude des investisseurs vis-à-vis de classes d’actifs plus risquées, notamment la dette souveraine externe en dollar.

- Le dollar ne s’apprécie plus uniformément. Le sentiment des investisseurs peut donc s’améliorer pour les devises émergentes.

- Ce regain d’appétit donne des marges de manœuvre aux Banque centrales émergentes qui pourraient baisser leurs taux en 2023.

- Les prix sont soutenus sur les matières premières. L’ouverture de la Chine et l’accélération de la transition verte devraient soutenir les cours de l’énergie et des métaux industriels.

- Après des sorties records des fonds émergents en 2022 (- 90 Md$), le début d’année 2023 voit leur retour avec environ $2.7 Mds$ d’entrées de capitaux !

- Le marché primaire est très actif et reçoit un accueil très favorable des investisseurs : l’appétit est de retour en ce début d’année. Mais les montants nets des émissions de dettes externes souverains restent faibles en 2023. Un soutien pour le marché secondaire.

Quid côté obligations souveraines ESG & Social and Sustainability Linked ? L’offre est croissante et on observe déjà des investissements intéressants (Uruguay, Chili).

À propos de Ostrum Asset Management

Ostrum Asset Management a pour mission de prolonger les engagements de ses clients par l’investissement et de contribuer, à leurs côtés, à assurer les projets de vie, la santé et la retraite des citoyens européens.

Parmi les leaders européens1 de la gestion institutionnelle, Ostrum Asset Management accompagne ses clients opérant avec des contraintes de passif, en leur proposant une offre duale : la gestion d’actifs, avec son expertise reconnue en gestion assurantielle (actions et obligations) et obligataire, et la prestation de services dédiés à l’investissement, avec une plateforme technologique de pointe.

Acteur engagé de longue date dans l’investissement responsable2, Ostrum Asset Management gère 377 Mds € d’encours3 pour le compte de grands clients institutionnels (assureurs, fonds de pension, mutuelles, entreprises) et administre 515 Mds € d’encours3 pour le compte d’investisseurs professionnels, opérant dans le monde entier et sur tous types d’actifs.

Ostrum Asset Management est un affilié de Natixis Investment Managers.

Société de gestion de portefeuille agréée par l’Autorité des marchés financiers sous le n° GP-18000014 du 7 août 2018 Société anonyme au capital, de 50 938 997 euros – 525 192 753 RCS Paris - TVA : FR 93 525 192 753 – Siège social : 43, avenue Pierre Mendès-France 75013 Paris www.ostrum.com

1IPE Top 500 Asset Managers (Investment & Pensions Europe) 2022 a classé Ostrum AM, au 11e rang des plus importants gestionnaires d’actifs au 31/12/2021. Les références à un classement ne préjugent pas des résultats futurs de la société de gestion.

2Ostrum AM est une des premières sociétés de gestion françaises signataire des PRI en 2008. En savoir plus : www.unpri.org.

3Source : Ostrum Asset Management, données consolidées à fin décembre 2022. Les encours administrés incluent les encours d’Ostrum AM. Les prestations de services pour un client donné peuvent porter sur certains services uniquement.

www.ostrum.com

À propos de Natixis Investment Managers

L’approche multi-boutique de Natixis Investment Managers permet aux clients de bénéficier de la réflexion et de l'expertise ciblée de plus de 20 gérants actifs. Classé parmi les plus grands gestionnaires d'actifs1 au monde avec plus de 1 095 milliards d’euros d'actifs sous gestion2, Natixis Investment Managers propose une gamme de solutions diversifiées couvrant différents types de classes d'actifs, de styles de gestion et de véhicules, y compris des stratégies et des produits innovants en matière d'environnement, de social et de gouvernance (ESG) dédiés au développement de la finance durable. Nous travaillons en partenariat avec nos clients afin de comprendre leurs besoins personnels et de leur fournir des informations et des solutions d'investissement adaptées à leurs objectifs à long terme.

Basée à Paris et à Boston, Natixis Investment Managers est détenue à 100% par Natixis. Natixis est une filiale de BPCE, le deuxième plus grand groupe bancaire français. Les sociétés de gestion affiliées à Natixis Investment Managers comprennent AEW, Alliance Entreprendre, AlphaSimplex Group, DNCA Investments3, Dorval Asset Management, Flexstone Partners, Gateway Investment Advisers, Harris Associates, Investors Mutual Limited, Loomis, Sayles & Company, Mirova, MV Credit, Naxicap Partners, Ossiam, Ostrum Asset Management, Seventure Partners, Thematics Asset Management, Vauban Infrastructure Partners, Vaughan Nelson Investment Management et WCM Investment Management. Nous proposons également des solutions d'investissement par le biais de Natixis Investment Managers Solutions et Natixis Advisors, LLC. Toutes les offres ne sont pas disponibles dans toutes les juridictions. Pour plus d'informations, veuillez consulter le site Internet de Natixis Investment Managers à l'adresse im.natixis.com | LinkedIn : linkedin.com/company/natixis-investment-managers.

Les groupes de distribution et de services de Natixis Investment Managers comprennent Natixis Distribution, LLC, une société de courtage à vocation limitée et le distributeur de diverses sociétés d'investissement enregistrées aux États-Unis pour lesquelles des services de conseil sont fournis par des sociétés affiliées de Natixis Investment Managers, Natixis Investment Managers S.A. (Luxembourg), Natixis Investment Managers International (France), et leurs entités de distribution et de services affiliées en Europe et en Asie.

NATIXIS INVESTMENT MANAGERS INTERNATIONAL Forme juridique : société anonyme. Agréée par l’Autorité des marchés financiers, ci – après « l’AMF » sous le numéro GP 90-009- 43 avenue Pierre Mendès France - 75013 PARIS

1Cerulli Quantitative Update : Global Markets 2022 a classé Natixis Investment Managers comme le 18e plus grand gestionnaire d'actifs au monde sur la base des actifs sous gestion au 31 décembre 2021.

2Les actifs sous gestion ("AUM") au 30 septembre 2022 sont de 1095 milliards d’euros. Les actifs sous gestion, tels que déclarés, peuvent inclure des actifs notionnels, des actifs gérés, des actifs bruts, des actifs d'entités affiliées détenues par des minorités et d'autres types d'actifs sous gestion non réglementaires gérés ou gérés par des sociétés affiliées à Natixis Investment Manager. A l'exclusion de H2O Asset Management.

3Une marque de DNCA Finance