L’ouverture de la Chine a été officialisée ce dimanche avec le retrait de la quarantaine imposée aux voyageurs étrangers.

La cascade de mesures de soutien à l’activité annoncée par les autorités a permis d’améliorer le sentiment des investisseurs vis-à-vis des actifs financiers chinois, à l’image du yuan qui a atteint un plus haut face au dollar depuis la mi-août 2022.

Le cycle économique de la Chine devrait être découplé de celui des autres principales places monétaires, c’est le point important de l’année 2023 pour les stratégies d’investissement.

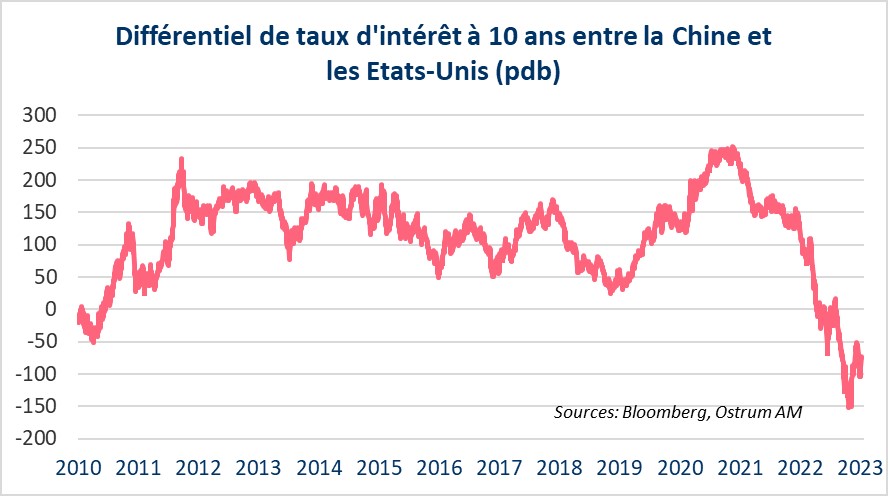

Inversion du différentiel de taux d’intérêt avec les États-Unis.

La fermeture de la Chine a été caractérisée par un différentiel de taux d’intérêt négatif avec les États-Unis, reflétant la divergence des cycles économiques.

Le différentiel de taux avait commencé à s’inverser dès l’annonce d’un assouplissement de la politique Zéro-Covid, comme le montre le graphique ci-dessous.

Cela a coïncidé avec le rallye sur le yuan par rapport au billet vert.

La devise chinoise a enregistré une performance de plus de 7 % par rapport au billet vert depuis son point bas de fin octobre, correspondant aux craintes sur les perspectives économiques de la Chine liées au maintien de la stratégie Zéro-Covid.

L’ouverture de la Chine devrait se traduire par une reprise de l’activité et plus d’inflation qui contrastera avec le profil de l’économie américaine qui sera moins vigoureuse, reflétant les hausses de taux agressives par la Fed.

La politique budgétaire devrait être privilégiée en 2023 pour relancer l’activité, ce qui devrait se traduire par un volume important d’émissions d’obligations souveraines.

Selon Bloomberg, la Chine envisagerait un quota record d’obligations souveraines spéciales, en 2023, de 3,8 trillions de yuans (560 milliards de dollars), par rapport aux 3,75 trillions de yuans autorisés en 2022, qui fut une année exceptionnelle. Ces obligations souveraines spéciales peuvent être utilisées pour financer n’importe quelles dépenses par les gouvernements locaux. L’an dernier, elles avaient permis de financer des investissements en infrastructure par les gouvernements locaux.

La prévision du déficit budgétaire a été relevée à 3 % du PIB pour 2023, par rapport à un objectif de 2,8 % du PIB en 2022, mais qui reste inférieur aux 3,6 % du PIB enregistrés en 2020.

La reprise de l’activité, ainsi que la hausse du volume d’émissions, devraient se traduire par une hausse des taux d’intérêt chinois.

Les taux d’intérêt chinois ne sont plus l’actif financier à privilégier en 2023 pour jouer la reprise chinoise.

Les actions chinoises devraient offrir de la diversification par rapport au risque de récession dans les pays développés.

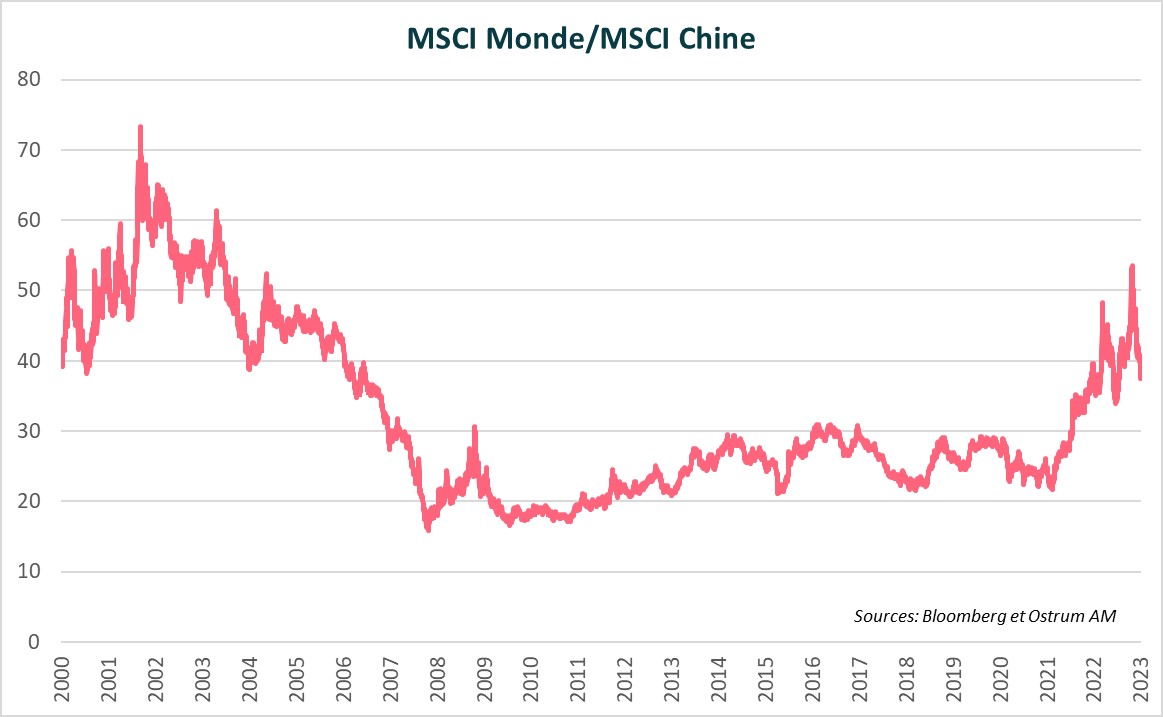

L’isolationnisme de la Chine de ces trois dernières années peut s’illustrer par la hausse du ratio MSCI Monde-MSCI Chine à ses niveaux d’avant 2001, date de l’entrée de la Chine dans l’OMC (graphique ci-après).

L’indice MSCI marchés émergents (MSCI EM) a enregistré une performance de 17 % depuis son point bas de fin octobre qui correspond aux craintes sur les perspectives économiques chinoises liées au maintien de la politique Zéro-Covid.

Le poids de la Chine dans l’indice MSCI EM est passé de 26,8 % en octobre à 32,2 %.

L’année du Lapin devrait être calme après une année du Tigre tumultueuse.

Les autorités chinoises ont assoupli la régulation sur la Tech et sur l’immobilier afin de raviver l’économie.

Les actions chinoises devraient être l’actif financier à privilégier pour investir sur l’ouverture de la Chine.

Quid du marché de l’immobilier chinois ?

Les autorités chinoises ont annoncé une cascade de mesures, afin de stabiliser le marché de l’immobilier.

Une des mesures évoquées, mais pas confirmées, était de renflouer les promoteurs immobiliers systémiques.

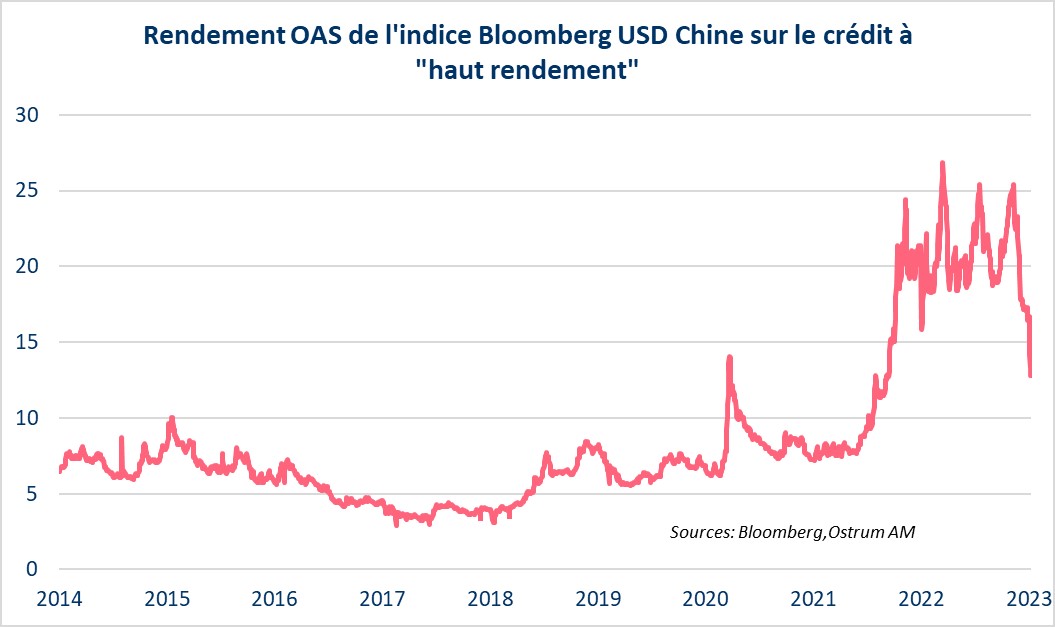

Le sentiment des investisseurs sur le marché s’est amélioré, à l’image de la forte baisse des coûts d’emprunt en USD des entreprises à hauts rendements chinoises qui est passé de plus de 24 % à 12 % en 2 mois.

La baisse des rendements obligataires souverains américains a aidé également le mouvement de baisse.

Cependant, l’objectif des autorités est de stabiliser le marché de l’immobilier, afin d’éviter une crise financière et économique.

Il n’est pas question d’un fort rebond du marché immobilier chinois, à cause du problème démographique : c’est le vieillissement rapide de la population chinoise qui menace le développement économique du pays.

Les prix de l’immobilier élevés pénalisent la natalité chinoise malgré la fin de de la politique de l’enfant unique, qui a été élargie à 3 enfants.