Chaque mois, nous partageons les conclusions du comité d’investissement stratégique mensuel qui résume les vues d'Ostrum sur l’économie, la stratégie et les marchés.

Vues économiques

Trois thématiques pour les marchés

-

Politique monétaire

Les Banques centrales majeures devraient relever leurs taux en juillet, conformément à leurs communications de juin. La Fed relèvera les Fed funds à 5,50 % et la BCE fixera le taux de dépôt à 3,75 %. Un dernier mouvement en septembre apparaît probable. En zone euro, l’amortissement du bilan s’accélère avec le remboursement de TLTRO (477 Mds € en juin) et l’arrêt des réinvestissements de l’APP à partir du 1er juillet (148 Mds € au second semestre). D’autres Banques centrales ont durci le ton face à la persistance de l’inflation, notamment la BoE et la BoC, en attendant la BoJ.

-

Inflation

L'inflation (sous 3 % en juin) poursuit sa baisse aux États-Unis, grâce à l’énergie et aux biens importés. L’inflation sous-jacente se situe à 5,0 % en juin. Les tensions sur le marché du travail alimentent l’inflation dans les services. En zone euro, l’inflation ressort à 5,3 % avec une inflexion passagère de l’indice sous-jacent (5,4 %). Les salaires dynamiques retardent la désinflation. L’inflation est nulle en Chine, voire négative sur les prix à la production. Le rebond de la consommation est insuffisant pour recréer des tensions.

-

Croissance

Aux États-Unis, le resserrement monétaire devrait engendrer un ralentissement au second semestre. La récession s’éloigne toutefois. La zone euro enregistre une récession technique entre le T4 et le T1. La croissance devrait s’améliorer au T2. La désinflation et la hausse des salaires favoriseront un rebond de la consommation. En Chine, la reprise économique décevante requiert un soutien monétaire et budgétaire.

Points macroéconomiques : zone euro

- Selon les chiffres préliminaires, la zone euro a connu une légère récession technique en T4 2022 et T1 2023.

- La consommation des ménages a été affectée par les pertes de pouvoir d’achat liées à la forte inflation. Des facteurs temporaires ont joué : forte baisse des dépenses publiques (Allemagne) et chute du PIB en Irlande (très volatil). Ils ne se reproduiront pas.

- Les données d’activité et de ventes de détail disponibles se sont améliorées en avril et mai, tout comme l’indice d’activité publié en temps réel par la Bundesbank. Le chiffre du T2 devrait être positif.

- Les enquêtes auprès des chefs d’entreprise donnent des signaux contrastés. L’indice PMI de l’enquête S&P global s’est dégradé en juin contrastant avec la quasi-stabilité des enquêtes nationales INSEE, Istat et le recul limité de la composante situation présente de l’IFO.

- Persistance de la divergence entre le secteur des services et le manufacturier. Ce dernier, avec celui de la construction, est davantage affecté par le resserrement de la politique monétaire.

- Au 2e semestre, la croissance devrait se raffermir, soutenue par la consommation, grâce à la baisse des prix énergétiques, aux hausses de salaires et à la progression de l’emploi.

- La croissance restera néanmoins faible sur l’année (0,6 %). L’impulsion sur la demande interne sera freinée par le fort resserrement monétaire opéré par la BCE.

- L’inflation va continuer de ralentir, du fait d’une contribution plus négative des prix de l’énergie. L’inflation core mettra plus de temps à se modérer, les salaires s’ajustant avec un certain retard au net ralentissement de l’inflation.

Points macroéconomiques : États-Unis et Chine

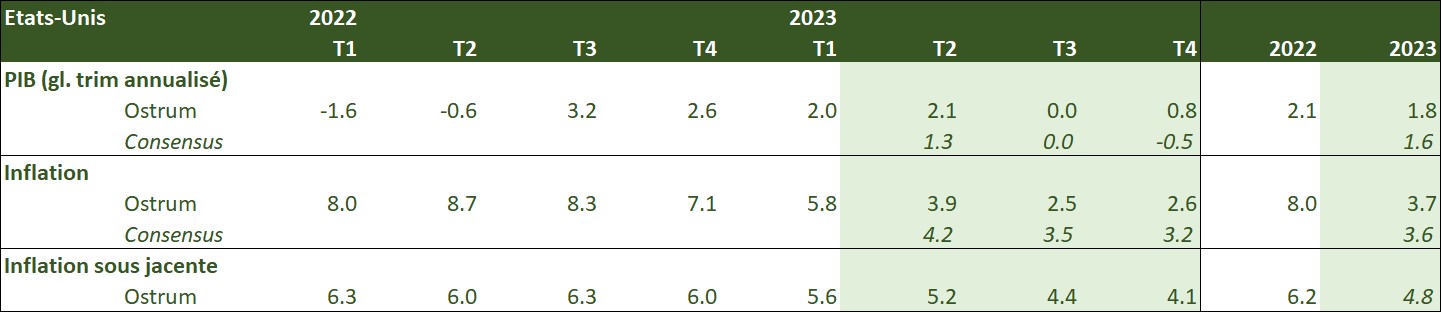

- La croissance est revue en hausse à 1,8 % en 2023 (1,4 % en 2024). La Fed communique sur

1 % en glissement annuel au T4. Notre projection équivalente serait à 1,2 %. - Le second semestre sera plus difficile, avec une croissance légèrement positive. Le consensus ne prévoit plus de récession, mais un seul trimestre de contraction entre juillet et septembre.

- Le croissance du 2T 2023 à 2,1 % suppose une consommation moins forte (+ 1 %), compensée par une reprise de l’investissement (structures, équipement, R&D) et un rebond des stocks.

- L’investissement productif s’améliore grâce au déploiement de l’Inflation Reduction Act et le CHIPS Act qui impacte les dépenses de structures.

- L’inflation passe sous 3 %, avec une inflation sous-jacente en baisse vers 4 %, grâce à l’impact retardé de la décélération des loyers observée en 2022 (réels ou imputés aux propriétaires).

- Le déficit commercial devrait se dégrader quelque peu au second semestre.

- « Les mauvaises nouvelles sont de bonnes nouvelles » pour la Chine. Plus les données économiques déçoivent, plus l’ampleur du stimulus devrait être important. Dans cette perspective, nous maintenons nos prévisions de croissance pour la seconde partie de l’année inchangées. Cependant, nous avons revu à la baisse notre prévision du PIB du T2, prenant en compte la faiblesse des récents indicateurs conjoncturels publiés pour les mois de mai et juin.

- Les enquêtes S&P global PMI et officielles indiquent une modération de la reprise économique, liée au secteur des services. Le chômage des jeunes reste élevé, pénalisant la soutenabilité de la reprise de la consommation. Plusieurs indicateurs sur le secteur immobilier, aussi bien du côté de la demande que de l’offre, ont baissé en mai et juin, suggérant un renforcement du soutien des autorités au secteur.

- Les politiques de soutien à la consommation se sont également renforcées. Le 29 juin, le conseil d’État a approuvé plusieurs mesures visant à promouvoir les rénovations de la ville (bidonvilles, les établissements de soins pour les personnes âgées) et la consommation de biens durables, comme les automobiles et les appareils ménagers. L’investissement est orienté vers les véhicules électriques et le verdissement de l’économie chinoise. Ces mesures devraient renforcer la consommation et l’investissement en seconde partie de l’année.

- La politique monétaire est clairement devenue accommodante à cause du secteur immobilier. La PBoC a baissé pour la première fois depuis août 2022 ses taux d’intérêt, permettant aux banques de baisser leur taux d’emprunt. L’absence de pressions inflationnistes donne des marges de manœuvre à la PBoC pour soutenir l’activité.

Politique monétaire

Les Banques centrales vont poursuivre leurs hausses de taux face à la persistance de l’inflation

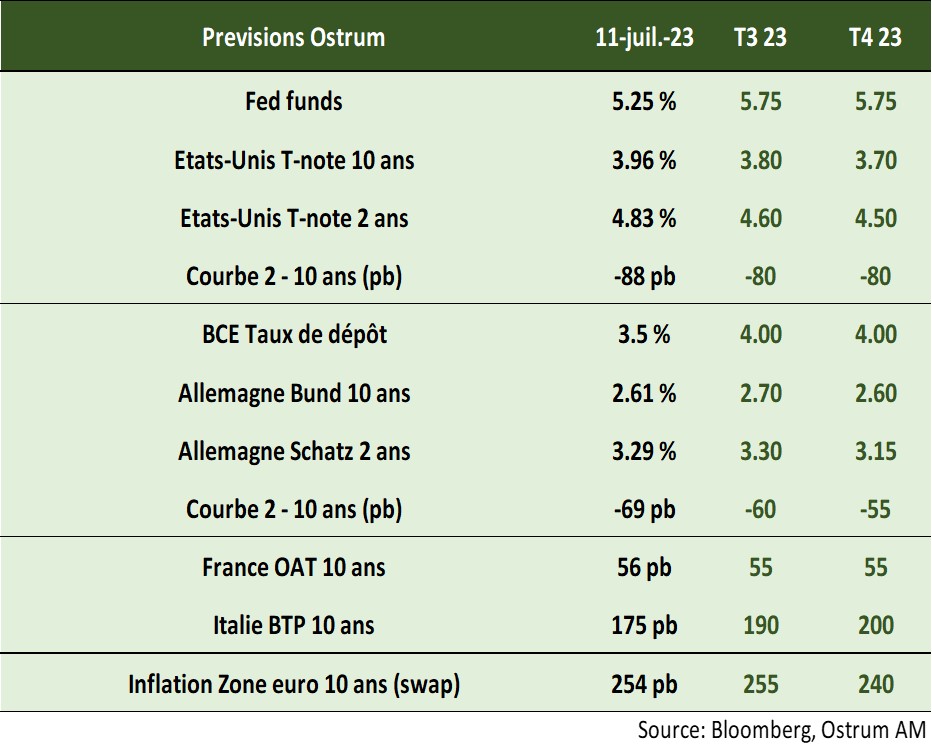

- Vers deux hausses de taux de la Fed en juillet et septembre

Comme attendu, la Fed a laissé ses taux inchangés en juin, à [5% ; 5.25%], après les avoir relevés de 500 pb au total depuis mars 2022. La conférence de presse plus hawkish que prévu de Jerome Powell a en revanche créé la surprise. Les membres de la Fed ont revu en hausse leurs perspectives de croissance et d’inflation par rapport à mars et anticipent un taux de chômage moins élevé. De la sorte, ils prévoient désormais deux hausses de taux en 2023 pour porter le taux des Fed funds à 5.6% . Une première hausse devrait intervenir dès le mois de juillet avant une seconde en septembre. - La BCE préannonce une hausse de taux en juillet et laisse la porte ouverte à une autre

La BCE est inquiète de la 2e phase du processus d’inflation, à savoir celle liée à la hausse des salaires. Son impact sur l’inflation est amplifié par la faible croissance de la productivité, ce qui se traduit par des coûts salariaux unitaires élevés. Dans ce contexte, Christine Lagarde a préannoncé une nouvelle hausse des taux, en juillet, et laissé la porte ouverte à un autre relèvement que nous attendons en septembre. Elle optera ensuite pour un statu quo prolongé pour maintenir suffisamment longtemps en territoire restrictif sa politique monétaire, afin de peser sur la demande interne et l’inflation. - + 50 pb de la BOE et la BOJ reste toujours en retrait

La Banque d’Angleterre a surpris les marchés le 21 juin en relevant ses taux de 50 points de base, en raison de l’accélération de l’inflation sous-jacente (7,1 % en mai, contre 6,8 % en avril). Le marché du travail très tendu et la forte progression des salaires plaident pour de nouvelles hausses de taux. La Banque du Japon maintient, en revanche, sa politique monétaire ultra-accommodante.

Vues stratégie

Un été plus volatil ?

Les vues principales : la main ferme des Banques centrales

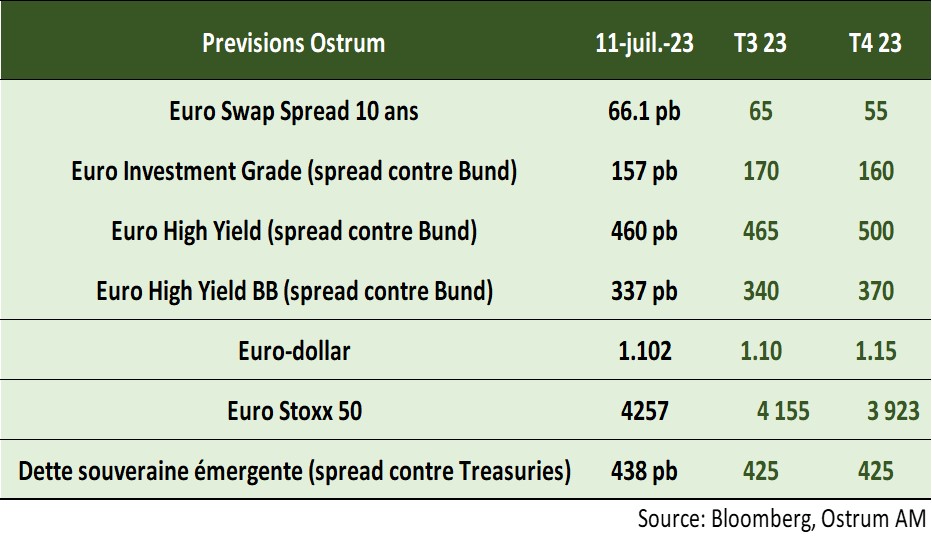

Le maintien d’une croissance au potentiel aux États-Unis semble donner raison à la Réserve fédérale qui s’apprête à relever ses taux de 50 pb supplémentaires cet été. La hausse des taux finira par peser sur l’activité à l’horizon de la fin d’année et accélèrera la désinflation. À l’instar de la Fed et d’autres Banques centrales des pays développés, la BCE maintient le cap restrictif en se retirant progressivement des marchés d’emprunts d’États et de crédit. Ce retrait pourrait être vecteur de volatilité et de tensions au cours de l’été. L’euro devrait profiter de la réduction du bilan de la BCE.

Marchés : hausse probable de la volatilité

La réduction du positionnement à l’aplatissement des courbes a provoqué une forte hausse des taux longs au début de l’été, vers 4 % sur le T-note. Ce rebond des rendements à 10 ans réduit l’attractivité des marchés d’actions, qui devrait évoluer dans une fourchette large durant l’été. La volatilité devrait s’accroître, mais la plupart des comptes institutionnels étant sous-exposés, le potentiel baissier paraît limité. Le crédit offre des valorisations encore attrayantes. Le high yield présente, en revanche, des valorisations plus tendues.

Nos attentes de marché

Classes d'actifs

- Taux américains : nous projetons une baisse du 10 ans vers 3,80 % en fin d’année, malgré les tensions récentes et le resserrement monétaire en cours. L’inflation devrait ralentir, à mesure que la croissance passe sous le potentiel au S2. Le 2 ans intègre un allègement monétaire en 2024.

- Taux européens : la BCE a relevé ses principaux taux d’intérêt en juin. Une hausse en juillet est acquise. Le biais restrictif de la BCE justifie le niveau actuel du 2 ans. Au-delà, les rendements allemands devraient consolider quelque peu.

- Spreads souverains : les valorisations semblent excessives, compte tenu des perspectives budgétaires en Italie.

- Inflation zone euro : la baisse des prix de l’énergie et le resserrement monétaire devraient réduire les points morts à l’horizon de la fin d’année.

- Crédit euro : le segment IG reste solide. En revanche, les primes de risque sur le HY devraient s’écarter, compte tenu de valorisations plus tendues.

- Change : l’euro devrait bénéficier du resserrement monétaire de la BCE et de l’amélioration des termes de l’échange.

- Actions : dérive latérale, cet été, puis baisse en fin d’année, reflétant un second semestre plus incertain sur les marges.

- Dette émergente : en l’absence de récession mondiale, les spreads devraient poursuivre leur resserrement.