Chaque mois, nous partageons les conclusions du comité d’investissement stratégique mensuel qui résume les vues d'Ostrum sur l’économie, la stratégie et les marchés.

La lettre du CIO

- Lorsque la Fed déterre la hache de guerre

La typologie des marchés a fondamentalement changé depuis le début de l’année. Alors que la hausse des taux en 2021 était quasi exclusivement liée au redressement des attentes d’inflation, l’évolution depuis le début de l’année montre un petit tassement de ces attentes, et donc la hausse des taux, des deux côtés de l’Atlantique est exclusivement le fait des taux réels. C’est l’effet direct d’une rhétorique beaucoup plus agressive des Banques centrales, en particulier les minutes du FOMC qui parlent d’une possible réduction du bilan de la Fed. C’est un pas de plus, important : tant que la Fed réduisait son QE, elle se limitait à diminuer son stimulus ; à l’inverse, parler de réduction du bilan c’est envisager explicitement une politique restrictive. Les marchés ont bien pris note.

Nous attendions un environnement plus compliqué pour les marchés cette année, et en particulier pour les actifs risqués. Les premiers jours de l’année sont venus valider ces craintes.

Si on prend un peu de recul sur ces évolution récentes, deux questions se posent alors. La première est de savoir quelle sera la vitesse du resserrement. Si, depuis quelques mois les Banques centrales, Fed et BCE en particulier, n’ont fait qu’accélérer le processus de normalisation, il serait erroné de prolonger simplement cette tendance. Certes les chiffres d’inflation sont têtus et restent élevés, ce qui fait craindre des effets de second rang. Mais la croissance donne aussi des signes d’essoufflement et pourrait brider les velléités de resserrement monétaire.

La seconde question est la réaction des actifs risqués, qui ont déjà souffert depuis le début de l’année. Les marchés ont été fortement soutenus ces deux dernières années par des conditions monétaires inhabituellement favorables. Avec des Banques centrales qui se retirent, un surcroît de volatilité nous semble inévitable, une correction plausible.

Dans ce cas les Banques centrales pourraient être prises entre deux feux : des fondamentaux économiques qui exigent un resserrement monétaire, des marchés qui ne supportent pas et dévissent. Choix cornélien pour ces mêmes Banques centrales et un environnement difficile à naviguer pour les investisseurs.

Vues économiques

Trois thématiques pour les marchés

-

Politique monétaire

Si la tendance est claire, un resserrement monétaire globalisé, il reste deux sources de risque. D’une part, la rapidité de ce resserrement, alors que la Fed en particulier semble beaucoup plus volontariste. D’autre part, la capacité des marchés, en particulier des actifs risqués, à absorber ce choc.

-

Inflation

Le sujet reste, une fois de plus, central. L’évolution séquentielle des indices de prix reste très dynamique. Les effets de second rang s’installent. Cela joue sur la dynamique des Banques centrales, et donc les conditions de crédit. Cela crée aussi une distorsion forte des marges de certaines entreprises.

-

Croissance

Les inquiétudes s’amoncellent, entre une crise Covid qui s’éternise, des goulets d’étranglement qui eux aussi perdurent et une crise énergétique en Europe. La tendance est à des déceptions sur la croissance. Le policy mix, extrêmement favorable sur les deux dernières années, évolue aussi vers une position beaucoup moins favorable.

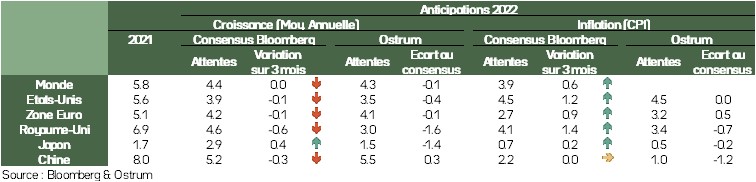

Principaux repères macroéconomiques – Activité

- La dynamique de rattrapage a été forte un peu partout en 2021 au sein des pays développés. Les politiques économiques n'ont pas été les mêmes partout, mais elles ont permis de recaler très vite la croissance éliminant ainsi le choc de grande ampleur observé en 2020. Cette politique économique a permis un retour rapide de l'emploi.

- Pour l'année qui s'ouvre, il existe des risques communs, le risque sanitaire avec la vague liée à Omicron et des risques dissociés, car les grandes zones géographiques sont soumises à des situations différentes.

- Le risque sanitaire qui pourrait infléchir le rythme de l'activité au premier trimestre et donc peser sur le chiffre de croissance annuelle.

- La conjoncture américaine pénalisée par un taux d'incidence qui progresse vite, une politique budgétaire que Biden n'arrive pas à faire passer, des élections de mid-term qui lui seront défavorables, un marché du travail qui tarde à se normaliser et une politique monétaire qui se raffermit plus vite que prévu.

- La conjoncture chinoise, dont la dimension immobilière sera un frein pour la croissance et donc sur le commerce mondial.

- En zone euro, l'objectif doit être de rendre la croissance plus autonome et plus autocentrée pour être moins dépendant du reste du monde. Cela se traduit à court terme par des mesures sanitaires contraignantes, la nécessaire bonne entente entre Emmanuel Macron et Olaf Scholz, alors que le premier se représentera certainement à la présidence française. Cela suppose aussi que Mario Draghi reste premier ministre pour que son plan de relance reste d'actualité, tout en évitant que l'Italie ne retombe dans l'instabilité.

- En France, le gouvernement reste sur la possibilité d'ajuster le « quoi qu'il en coûte » à l'évolution de la situation sanitaire.

La dynamique de rattrapage a été forte un peu partout en 2021 au sein des pays développés.

Principaux repères économiques – Inflation et politiques monétaires

- L'inflation perdure au tournant de l'année 2022. Son origine est le choc de demande provoqué par la reprise en Chine, la levée de l'incertitude sanitaire et la relance de grande ampleur aux USA. Ce choc s'est produit alors que les stocks des entreprises étaient réduits. Ce déséquilibre a provoqué des pressions haussières sur l'activité et les prix, provoquant des tensions inédites sur l'appareil de production et le prix du commerce mondial. Ces tensions se résorbent progressivement. Les entreprises reconstituent leurs capacité de production. C'est la dimension temporaire de l'inflation. Elle devrait toucher son pic dans le courant du premier semestre.

- En Chine, l'inflation a été très réduite, puisque le taux d'inflation moyen pour 2021 a été de 0,9 % contre 4,7 % aux US et 2,6 % en zone euro. Cela traduit, dans l'Empire du milieu, une demande interne insuffisante.

- Cette divergence est importante car la Federal Reserve américaine souhaite durcir le ton pour éviter de perdre sa crédibilité et pour éviter le risque que l'inflation ne devienne permanente. C'est le sens de l'accélération des mesures qui étaient contenues dans les minutes de la réunion de la mi-décembre et publiées début janvier.

- La Banque centrale de Chine (PBoC) n'a qu'une option qui est de devenir plus accommodante pour renforcer la demande interne.

- La BCE est plutôt neutre dans la situation actuelle. Elle ajuste le montant des achats d'actifs, mais ne veut pas prendre le risque d'indiquer qu'elle pourrait devenir plus rigoureuse dans un temps fini.

- La divergence entre la Fed et la PBoC va être la clé de la conjoncture, avec un risque de dépréciation du renminbi, alors que l'économie US manque de ressources pour doper sa conjoncture.

Politique Budgétaire

Le stimulus est largement derrière nous

- « Build back better » toujours en attente

Après avoir fait ratifier son plan sur les infrastructures de 1 200 milliards $, Joe Biden, dont la côte de popularité diminue, espère toujours trouver un accord pour le volet social et écologique de son programme « Build Back Better » (1 750 milliards $). Cependant, les Républicains sont réticents et Biden peine à trouver une majorité. Si un revirement est toujours possible à Washington, le plan Biden semble de plus en plus compromis.

- UE : Mesures supplémentaires pour 2022

La suspension des règles concernant le pacte budgétaire a été prolongée jusqu’en 2022 pour permettre aux pays de prendre des mesures pour retrouver une croissance durable après le choc lié à la crise du Covid-19. Parallèlement, la réduction des mesures prises pendant la crise Covid, ainsi que la reprise économique, permettent aux déficits de se réduire rapidement (par ex. Italie). Même si on reste très loin de l’équilibre.

Il existe néanmoins un risque dans la mise en place du plan de relance européen. Au-delà des réformes à mettre en place, les pays européens n'ont jusqu’à présent dépensé qu’une partie de l’aide versée par l’Union européenne auparavant. En cas de retards dans le versements des fonds de l’UE, les perspectives de croissance, de déficit et de dette publique seraient dégradées.

- Investissements verts publics

Compte tenu de la nécessité d’augmenter significativement les investissements pour la transition énergétique, des discussions sont en cours sur la possibilité de leur réserver un traitement spécial dans le cadre de l’amélioration du pacte de stabilité.

Politique monétaire

Accélération

La Fed envisage de devenir restrictive

- La Fed a annoncé une accélération du tapering, lors de son FOMC de décembre ; le QE devrait s’achever en mars, beaucoup plus tôt qu’attendu. Le « dot chart » signale aussi la volonté de mettre en place trois hausses de taux sur 2022, là aussi, bien plus que ce qui était attendu il y a encore quelques mois. Surprise supplémentaire, lors de la publication des minutes début

janvier : elle envisagerait une réduction de son bilan. C’est un pas important de plus : une réduction du bilan ferait entrer la Fed dans une politique restrictive. C’est un changement majeur.

La BCE en pilote automatique

- Le débat sur la réduction du QE de la BCE n’a plus lieu d’être, puisque tout l’échéancier de l’année a été annoncé lors de la réunion de décembre. Reste un débat qui prend de l’ampleur petit à petit sur une potentielle hausse des taux. Extrêmement peu probable en 2022, cette hypothèse devient envisageable pour l’année prochaine. Dans ce cas, la partie courte de la courbe des taux commencerait à s’ajuster vers le haut, ce qui donnerait des degrés de liberté aux taux longs.

Les pressions inflationnistes liées à la transition énergétique semblent aussi émouvoir certains membres de la BCE. Le débat sur une potentielle hausse devrait gagner cette année.

Un mouvement global

- Ceci s’inscrit dans un mouvement global : le nombre de hausses de taux dans le monde n’a cessé de progresser durant 2021. On assiste donc à une accélération globale, même s’il existe des exceptions notables, en particulier la PBoC.

Vues stratégie

Hausse des taux

Vues de marché synthétiques : une dynamique différente

Alors que les Banques centrales parlaient de limiter leur support, elle parlent maintenant de politiques restrictives. L’impact immédiat a été de faire progresser les taux, alors que les anticipations d’inflation se tassaient : changement fondamental, ce sont donc les taux réels qui sont repartis à la hausse. Cela a eu pour conséquence une correction des actifs risqués et un rebond de la volatilité de manière générale. Si le marché est toujours cohérent avec une sortie de crise Covid, une normalisation de l ’économie et une stabilisation de l’inflation, ce scénario central, est de plus en plus chahuté. Sur les marchés actions, en particulier les titres à forte duration (les plus sensibles aux taux) ont très nettement souffert, ce qui est nouveau ; et la correction des indices sous-estime la violence des rotations sectorielles.

Recommandations d’allocation : la tendance est ton amie

La situation à court terme est quelque peu paradoxale, avec une tendance à la hausse des taux qui se prolonge et que nous accompagnons en prenant des positions inverses à la duration. En même temps, nous restons positifs sur les actifs risqués à moyen terme et restons constructifs sur leur direction. Sur les actions, le maintien des marges dans le contexte inflationniste constitue la question essentielle. Quant au crédit, les valorisations restent un frein à la performance sur l’IG comme sur le high yield. Les spreads sur la dette émergente demeurent stables, malgré la directionalité du Treasury.

Une correction des actifs risqués et un rebond de la volatilité de manière générale.

Classes d’actifs

Taux G4

- Le FOMC semble accélérer la cadence du retrait du stimulus monétaire. Le sentiment baissier sur le marché, ainsi que l’inflation, incitent à privilégier une position vendeuse de Treasuries.

- En zone euro, la BCE réduira ses achats graduellement en 2022. Les syndications de janvier et l’inflation à 5 % suggèrent de maintenir un biais vendeur.

- La BoE a procédé à une première hausse du repo en décembre (+ 15 pb). La tendance mondiale sur les taux et les risques d’inflation au RU justifient une sous-exposition. La neutralité prévaut sur les JGBs.

Autres taux souverains

- Les spreads italiens oscillent autour de 135 pb. Une tension du spread 10 ans n’est pas à exclure avant le scrutin présidentiel en fin de mois. Nous optons cependant pour la neutralité.

- Le risque politique existe avec les élections au Portugal en janvier, nous sous-pondérons les emprunts portugais. Les syndications de dette grecque et la réduction du QE pèsent sur ce spread.

- Il convient de maintenir une sous-exposition aux taux en NZD et NOK, en raison de l’orientation restrictive des politiques monétaires. La Riksbank pourrait suivre. Au Canada et en Australie, la neutralité prévaut.

Inflation

- L’inflation (7 % en décembre) est très forte aux États-Unis. Le durcissement monétaire de la Fed devrait faire remonter les taux réels, sans pour autant comprimer les points morts.

- En zone euro, l’inflation atteint 5 % en décembre. La crise énergétique et l’euro plaident pour une hausse des anticipations d’inflation à court terme. La remontée des taux réels pèsera davantage sur les points morts à long terme.

- Au Royaume-Uni, les taux réels devraient remonter sous l’effet du resserrement à venir. L’inflation élevée persiste.

Crédit

- Malgré des fondamentaux solides, les spreads IG demeurent peu attrayants, alors que la balance des flux devient moins favorable, avec la réduction à venir des interventions de la BCE.

- Il existe peu de place pour une nouvelle compression des spreads, de sorte qu’un écartement des spreads est probable à l’horizon d’un mois.

- Le sentiment s’améliore sur le high yield, grâce aux fondamentaux favorables. La tendance à la compression contre IG se termine. Les valorisations sont quelque peu tendues historiquement.

Actions

- La croissance économique attendue pour l’année prochaine, avec un levier opérationnel qui reste important, pourrait générer une progression des BpA de l’ordre de 8 %.

- Les pressions inflationnistes (logistique, matières premières, recrutement) pèsent sur les coûts et menacent la profitabilité. L’impact sectoriel est très hétérogène.

- Pour le mois à venir, nous sommes très prudents : exiger des valorisations, relever les rendements et un environnement plus difficile pourraient constituer un environnement très difficile.

Pays émergents

- Les spreads émergents en USD devraient évoluer dans une fourchette cible de 360 pb-385 pb. Nous restons neutres sur le spread de l’EMBI, malgré des valorisations attrayantes sur le High yield.

- Si le risque immobilier chinois pèse sur le sentiment, la décote du high yield émergent est importante par rapport à d’autres actifs comparables (high yield américain).

- Les flux vers les fonds émergents se sont stabilisés, mais l’activité sur le marché primaire est moins favorable en janvier.