Chaque mois, nous partageons les conclusions du comité d’investissement stratégique mensuel qui résume les vues d'Ostrum sur l’économie, la stratégie et les marchés.

La lettre du CIO

Croissance contre inflation

L’inflation, tant aux États-Unis qu’en Europe, continue de surprendre à la hausse et les signes de pérennisation s’accumulent : attentes d’inflation à la hausse, pressions inflationnistes qui se généralisent sur nombre de secteurs, et surtout sur les salaires. Si l’histoire est plus facile à raconter sur les États-Unis qu’en zone euro, la tendance s’y dessine aussi, même si, comme d’habitude, la tendance est retardée et atténuée.

Les Banques centrales se voient donc obligées de réagir, en particulier pour que les anticipations ne s’ancrent pas à des niveaux trop élevés. La Fed et la BCE ont durci le ton de manière très notable et accélèrent le resserrement monétaire avec, en corolaire, une hausse de la courbe des taux et un fort rebond de la volatilité. Le problème est qu’avec les niveaux d’inflation actuels, un retour à 2 %, la cible de la Fed et de la BCE, nécessiterait des hausses de taux directeurs encore plus marquées que ce qu’attend le marché (pour l’instant les taux réels anticipés restent négatifs sur plusieurs années, ce qui est insuffisant pour vraiment lutter contre l’inflation). Un tel resserrement conduirait très probablement à une récession.

C’est là le dilemme des Banques centrales : croissance contre inflation. Il est maintenant peu probable qu’elles parviennent à juguler l’inflation sans avoir à mettre en place une politique qui mène à une récession.

La tragédie ukrainienne ajoute à ce dilemme, en pesant sur la croissance et en rajoutant aux pressions inflationnistes. La variable clef ici est la durée du conflit, qui malheureusement s’éternise et exacerbe donc l’impact sur les variables économiques. Sans parler du drame humain.

Deux scénarios émergent alors. Le premier, si on croit le discours des Banques centrales, avec une inflation qui revient vers l’objectif, mais dans ce cas des taux directeurs élevés et très probablement une récession. Le second, avec des Banques centrales qui deviennent plus complaisantes lorsque la croissance baisse trop ; dans ce cas les hausses de taux anticipées par le marché seraient excessives, une récession pourrait être évitée, mais l’inflation se stabiliserait à un niveau nettement supérieur à 2 %.

Nous sommes plutôt sur le deuxième scénario, les Banques centrales ont montré leur aversion au risque sur la croissance.

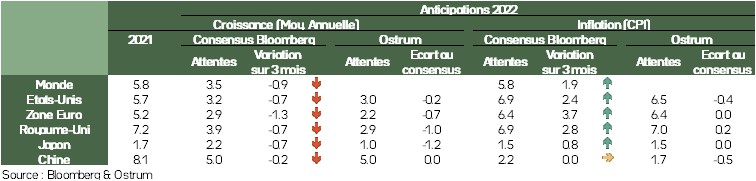

Vues économiques

Trois thématiques pour les marchés

-

Politique monétaire

La très nette accélération du resserrement monétaire était nécessaire, au vu de l’inflation. Reste l’impact sur la croissance, alors que les économies s’essoufflent. Le risque d’un « trop vite, trop fort » après trop de procrastination est certain. Cela peut conduire à une reconsidération à la baisse du resserrement.

-

Inflation

Le fil rouge depuis plus d’un an pour les marchés qui n’ont cessé d’être surpris à la hausse. Les signes d’impact sur la croissance se multiplient : on passe le point où l’inflation devient récessive et donc déflationniste. La question principale en Europe est la possible émergence d’une boucle prix-salaires qui pérenniserait encore les pressions.

-

Croissance

Les vents contraires se multiplient. Choc inflationniste qui impacte négativement le revenu disponible des ménages, le resserrement monétaire, l’impact de la guerre en Ukraine, qui malheureusement dure, mais aussi le confinement en Chine. Le ralentissement est inévitable, le risque de récession croît rapidement.

Principaux repères macroéconomiques – Activité

L’économie globale subit 4 types de chocs en ce début d’année 2022.

- Le premier est énergétique. Le graphe en bas à droite pour la France indique qu’un choc énergétique est généralement associé à une période de fort ralentissement de l’activité voire d’une récession. Le prix de l’énergie est plus élevé actuellement si l’on prend en compte les prix de l’électricité et du gaz. Pour les US, la hausse du prix du pétrole en dollars constants est moins marquée que pour l’Europe. La parité réduite de l’euro est pénalisante.

- Un choc d’incertitude principalement en Europe. L’invasion de l’Ukraine par la Russie brouille l’horizon, risquant ainsi d’inciter les acteurs de l’économie à reporter des décisions de dépenses et/ou d’investissement.

- La combinaison des deux éléments est très pénalisante pour l’Europe puisque son approvisionnement en énergies fossiles est dépendante de la Russie.

- Elle doit donc faire face à un prix de l’énergie très élevé et un changement dans ses approvisionnements, avec un risque de rationnement. L’Allemagne subit cette situation. Après la baisse du PIB au T4 2021, l’IFO suggère un repli également au T1 2022. L’économie allemande, peu dynamique et en pleine reconstruction, pèsera sur la conjoncture et l’allure de l’activité en zone euro.

- Le troisième choc est le ralentissement brutal de l’économie chinoise. La pandémie paralyse l’économie de l’Empire du Milieu. L’effet d’impulsion sur l’économie globale sera très limité et les processus de production vont être pénalisés.

L’économie globale subit 4 types de chocs en ce début d’année 2022.

Principaux repères économiques

- Le quatrième choc est monétaire. Les Banques centrales font face à un taux d’inflation très élevé. En mars, il était de 7,5 % en zone euro et de 8,5 % aux US. Les Banques centrales ne peuvent pas accepter une telle situation.

- Cependant, la situation n’est pas comparable aux US et en zone euro.

- En zone euro, l’inflation est associée principalement au prix de l’énergie (et un peu aux prix alimentaires). Les tensions au sein de l’économie interne ne sont pas très importantes. Les 7,5 % d’inflation se répartissent en 5,5 % sur l’énergie et l’alimentaire et 2 % sur les biens et services (indice sous-jacent). La BCE, en durcissant le ton, prend le risque de peser sur l’activité interne, mais sans effets notables sur le prix de l’énergie.

- Aux USA, l’image est inverse. L’inflation est très liée aux tensions internes, avec notamment de fortes hausses de salaires (ce que l’on ne voit pas en Europe). La Fed peut durcir très rapidement le ton pour infléchir l’allure de l’inflation sous-jacente. Elle va le faire.

- La problématique des Banquiers centraux est celle d’un arbitrage entre un risque d’inflation persistante avec une boucle prix-salaire (exemple US) et un risque de récession. L’expérience montre qu’il est très dommageable d’avoir une inflation persistante. C’est pour cela que la Fed interviendra durement, même si cela crée un fort risque de récession. En zone euro, la BCE veut limiter le risque de voir se former des anticipations d’inflation qui s’inscriraient dans la durée au risque de créer de la persistance. C’est pour cela qu’elle durcira le ton très rapidement, même si ce n’est pas avec la même ampleur qu’outre-Atlantique.

En zone euro, l’inflation est associée principalement au prix de l’énergie (et un peu aux prix alimentaires).

Politique budgétaire

Le retour du risque politique

- "Build back better" again ?

L’accélération de l’inflation américaine met à mal la cote de popularité de J. Biden qui a chuté ces derniers mois, même si le taux de chômage a progressivement baissé. Près de deux tiers des Américains désapprouvent sa gestion de l’économie. Son erreur a été de ne pas obtenir l’adoption par le Congrès du « Build Back Better », son vaste plan de réformes sociales. Ses deux prédécesseurs ont vu leurs partis perdre le contrôle de la Chambre et J. Biden pourrait subir le même sort.

- Les fragilités budgétaires de la France

L’endettement élevé du pays, occulté jusqu’à présent, pourrait accentuer les tensions haussières sur les taux d’intérêt français en cas de victoire de Le Pen. En effet, la dette publique est passée de 97 % en 2019 à 115 % du PIB en 2020, liée à la pandémie. Mais ce qui la caractérise par rapport aux autres pays membres est son déficit primaire élevé à - 1,7 % du PIB contre - 0,8 % pour l’Espagne et – 0,2 % pour la Belgique. Les autres pays étaient en excédent. Le différentiel de taux d’intérêt avec l’Allemagne pourrait s’écarter (Italie bis?), reflétant la perte de confiance des investisseurs. Le taux apparent de la dette augmenterait, faisant augmenter le service de la dette, le déficit public et le niveau de dette sur PIB…

- Vers une mutualisation de la dette (détails)

Pour financer les investissements nécessaires à la réduction de la dépendance de l’UE à l’énergie russe et renforcer les capacités de la défense, l’UE peut réallouer certains fonds de Next Generation EU (220 Mds €) et dispose des fonds structurels (350 Mds €). Cependant, cela ne sera pas suffisant. Selon Mario Draghi, 1 500 à 2 000 Mds d’euros sont nécessaires pour financer ces investissements. Des discussions sont à l’œuvre pour un nouveau financement commun européen massif.

Politique monétaire

La Fed rugit, la BCE est attendue au tournant et la PBoC reste zen

- La Fed hausse le ton

Face à l’accélération de l’inflation américaine, la Fed a haussé le ton. Les minutes ont confirmé des hausses de taux des Fed funds plus agressives (50 pdb) dès le prochain FOMC du 4 mai. La réduction de son bilan commencera dès le mois de mai. La boucle salaire-prix s’emballe et la Fed ne veut pas prendre le risque que celle-ci s’installe durablement. La Fed ne veut donc pas perdre la face vis-à-vis de l’inflation, mais il ne reste que 6 FOMC pour agir. Vers des taux Fed funds à 5 % comme l’avait évoqué Larry Summers ?

- La BCE est attendue au tournant

Après plusieurs réunions qui avaient surpris le marché par un discours plus restrictif qu’attendu, la BCE, lors de sa réunion du 14 avril, s’est montrée beaucoup plus prudente. Certes la fin du QE est confirmée pour le T3 et des hausses de taux pour revenir à 0% sont très probables. Mais avec une économie qui semble souffrir de plus en plus, la marge de manœuvre de la BCE se réduit malgré le niveau de l’inflation. Le volume de hausses de taux attendues par le marché nous semble excessif en particulier sur l’année prochaine où les taux sont attendus par le marché vers 1,1/2 %.

- La divergence Fed contre PBoC s'accentue

Le différentiel de taux d’intérêt entre les États-Unis et la Chine s’est rapidement réduit en devenant négatif le 11 avril sur les taux d’intérêt à 10 ans, pour la première fois depuis 2010. Celui-ci devrait continuer à s’élargir et risque d’engendrer des sorties de capitaux mettant sous pression les taux locaux et la devise chinoise.

Vues stratégie

Bosse ou tendance de long terme

Vues de marché synthétiques : incertitudes et momentum

Les pressions inflationnistes et les Banques centrales qui musclent leur message ont conduit à tendre les taux qui, sur la partie longue, ont dépassé notre objectif de fin d’année. Est-ce une nouvelle tendance avec des taux durablement orientés à la hausse ? À court terme, le momentum reste fort, mais nous pensons qu’il s’agit plutôt d’un épisode temporaire ; les perspectives de croissance devraient contribuer à faire redescendre les taux vers nos objectifs.

Parallèlement, le manque de visibilité maintient la volatilité sur les marchés et les actifs risqués ont plutôt tendance à souffrir ; nous sommes très prudents à court terme sur le crédit et les actions.

Recommandations d’allocation : tendance, mon amie

Nous restons sous-pondérés sur les taux nominaux, car toutes les conditions sont réunies à court terme pour que la tendance continue avec, en particulier, une surpondération de l’inflation où les attentes du marché nous semblent insuffisantes. Nous restons sous-pondérés sur le crédit avec en particulier le HY qui devrait souffrir. Enfin, sur les actions, si nous restons confiants à moyen terme, un repli est possible à plus court terme.

Les pressions inflationnistes et les Banques centrales qui musclent leur message ont conduit à tendre les taux qui, sur la partie longue, ont dépassé notre objectif de fin d’année.

Classes d’actifs

Taux G4

- La Réserve fédérale a pré-annoncé la réduction de son bilan à partir de mai et brandit le risque de hausses de 50 pb. L’inflation et la croissance militent pour une position vendeuse de Treasuries.

- La BCE confirme un biais restrictif en réponse à l’inflation, malgré un retournement cyclique à venir. Les remboursements d’avril constituent néanmoins un soutien.

- La BoE continuera de resserrer sa politique monétaire, le Gilt suit le mouvement obligataire mondial. Au Japon, la neutralité reste de mise avec le soutien de la BoJ autour de la borne haute de 0,25%.

Autres taux souverains

- Les spreads français reflètent l’incertitude liée à l’issue des élections présidentielles, avec un profil de risque asymétrique en cas de victoire de Le Pen. Cela nous incite à sous-pondérer l’OAT.

- La dette de l’Italie s’est écartée au-delà de 165 pb avec le regain d’aversion pour le risque en avril. La réduction des achats de la BCE devrait alimenter la volatilité.

- Le positionnement en sensibilité reste vendeur dans l’univers G10, compte tenu du virage restrictif des Banques centrales. En Australie, la position vendeuse est moins marquée, la RBA réagissant moins fortement qu’anticipé par le marché.

Inflation

- L’inflation (8,5 % en mars) reste très élevée aux États-Unis. Le durcissement monétaire de la Fed devrait néanmoins peser sur les points morts d’inflation. Nous optons pour la neutralité.

- En zone euro, l’inflation est au plus historique à 7,5 % en mars. La BCE est préoccupée par l’inflation. La demande de titres indexés reste bien orientée, notamment en raison du portage élevé à l’horizon de fin mai.

- Au Royaume-Uni, les surprises haussières sur les prix se succèdent au bénéfice des porteurs de linkers. Toutefois, les marchés semblent déjà intégrer une inflation forte à moyen terme. La neutralité prévaut.

Crédit

- Les spreads IG devraient continuer de s’écarter à court terme, compte tenu d’une plus forte aversion pour le risque et de craintes de ralentissement économique. Les flux constitueront un soutien à court terme, mais l’APP s’achèvera en juin.

- Le marché primaire s’est rouvert avec des primes à l’émission élevées. Il existe néanmoins un risque de décompression, à mesure que les taux sans risque remontent.

- Le sentiment s’est dégradé sur le high yield, malgré un taux de défaut toujours au plus bas. L’arrêt du marché primaire depuis 6 semaines implique un risque d’engorgement dans les mois à venir.

Actions

- La croissance économique présente des risques baissiers, compte tenu de la guerre en Ukraine. La croissance annuelle des BpA se limite à 0/+ 2 %. Le manque de visibilité est un obstacle à la performance.

- Les pressions inflationnistes (logistique, matières premières, recrutement) risquent d’impacter les marges bénéficiaires. La faible visibilité devrait profiter au facteur qualité.

- Nous restons prudents à court terme, ciblant un repli vers 3 750 sur l’Euro Stoxx 50. L’évolution de la guerre et le resserrement monétaire dicteront le sentiment des investisseurs.

Pays émergents

- Le spread EMBIGD devrait évoluer dans une fourchette de 390-440 pdb. Nous restons prudents, car la baisse du spread observée est liée à la sortie de l’indice de la Russie et de la Biélorussie.

- Les deux catalyseurs de la classe d’actif, à savoir l’état de la croissance mondiale et des conditions financières accommodantes, s’estompent.

- Les pays qui ont une discipline macroéconomique et qui sont exportateurs nets de matières premières devraient mieux résister.