Le cas de la stratégie Climate and Social Impact Bond d’Ostrum AM

La finance à impact a le vent en poupe et se structure à travers un cadre français et européen de normes et de définitions. Tout n’est encore pas homogène entre les gestionnaires d’actifs, mais la tendance est la bonne, vers davantage de transparence.

Les investisseurs cherchent à ce que leur épargne ait un sens et un impact environnemental. Mais celui-ci ne doit plus se faire à n’importe quel prix. Le principe d’une Transition Juste est désormais au cœur des stratégies d’investissement.

La stratégie Climate and Social Impact Bond d’Ostrum Asset Management (Ostrum AM) va dans ce sens et constitue une réelle solution à impact pour financer une Transition Juste, c’est-à-dire une transition vers un monde bas-carbone, respectueuse de l’environnement et de la biodiversité tout en étant inclusive d’un point de vue social et des territoires.

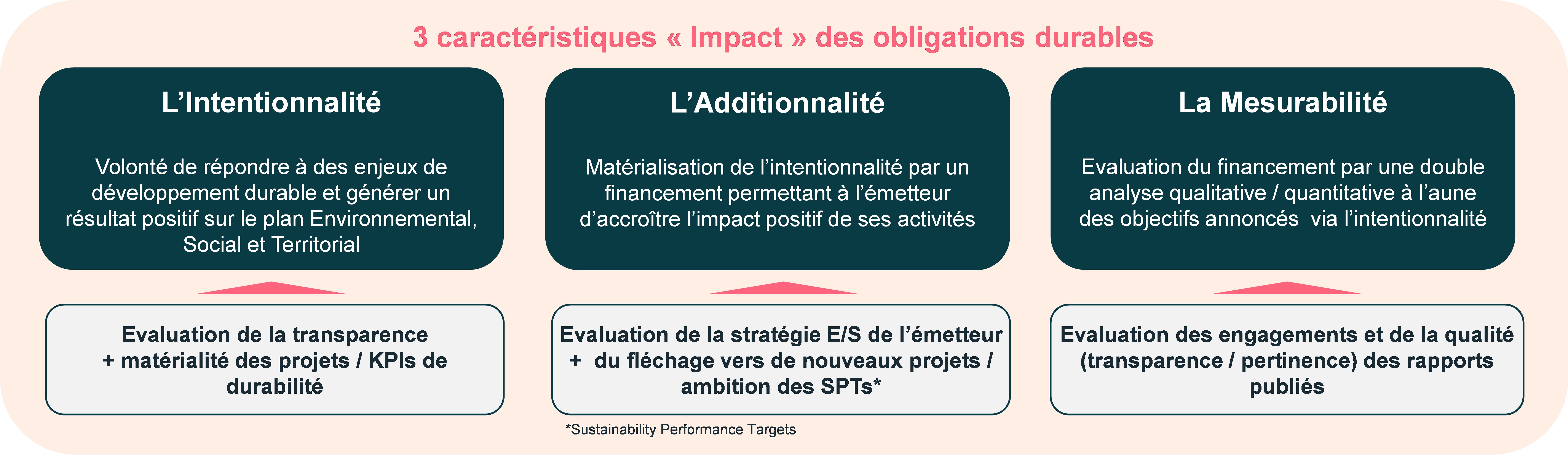

Chez Ostrum AM, nous avons défini un cadre de l’investissement à impact, qui s’inspire des différents travaux de place en France et en Europe. Notre démarche s’inscrit dans le cadre des trois principes reconnus pour identifier un investissement à impact : intentionnalité, additionnalité, mesurabilité. Notre processus de sélection s’appuie sur des politiques ESG exigeantes, une recherche crédit approfondie, une équipe d’analystes dédiée aux obligations durables. Nos experts ont développé une méthodologie propriétaire pour sélectionner les instruments les plus contributifs à la Transition Juste et s’assurer, par ailleurs, que notre stratégie Climate and Social Impact Bond respecte les critères pour être classifiée Article 9 selon la réglementation SFDR.

Introduction

La finance durable, et la finance à impact, se sont fortement développées ces dernières années. L’impulsion vient de la volonté des investisseurs de participer à l’atteinte des Objectifs de Développement Durables (ODD) des Nations Unies. Cette trajectoire a été renforcée par les objectifs fixés par l’Accord de Paris en 2015, qui a souligné la nécessité de limiter l'augmentation de la température à 1,5°C au-dessus des niveaux préindustriels. La COP28, qui se tiendra en décembre 2023, s’emploiera d’ailleurs à dresser le bilan de l’atteinte de ces cibles, ce qu’on appelle « Global Stocktake », et d’identifier les écarts.

Le développement de cette finance responsable repose aussi sur les convictions des investisseurs institutionnels, qui intègrent dans leurs politiques de Responsabilité Sociétale de l’Entreprise (RSE) leur participation à un développement respectueux de l’environnement qui intègre la dimension sociale ainsi que celle de soutenabilité de la croissance économique.

Ostrum AM, l’un des leaders européens de la gestion d’actifs notamment pour les investisseurs institutionnels, est un acteur engagé qui accompagne ses clients dans leurs investissements durables ainsi que dans leur recherche d’impact.

1. Définition de la finance à impact

Face à la montée en puissance des préoccupations environnementales et sociales, l’investissement à impact est un moyen d’orienter les financements vers des projets vertueux visant à assurer la durabilité du développement économique. Les différentes instances de place ont réfléchi à un cadre pour définir ce qu’est un investissement à impact.

En septembre 2021, à l’issue d’un groupe de travail, l’Institut de la Finance Durable (auparavant Finance for Tomorrow) a proposé la définition suivante : « La finance à impact est une stratégie d’investissement ou de financement qui vise à accélérer la transformation juste et durable de l’économie réelle, en apportant une preuve de ses effets bénéfiques1 » . Elle repose sur les trois principes fondateurs de la finance à impact, reconnus par le marché et ancrés par les travaux de France Invest et du Forum pour l’Investissement Responsable (FIR) : l’intentionnalité, l’additionnalité et la mesurabilité.

Ceci constitue un socle pour les gestionnaires d’actifs dans la définition de leurs actifs à impact, sur laquelle ils doivent communiquer de manière lisible et transparente.

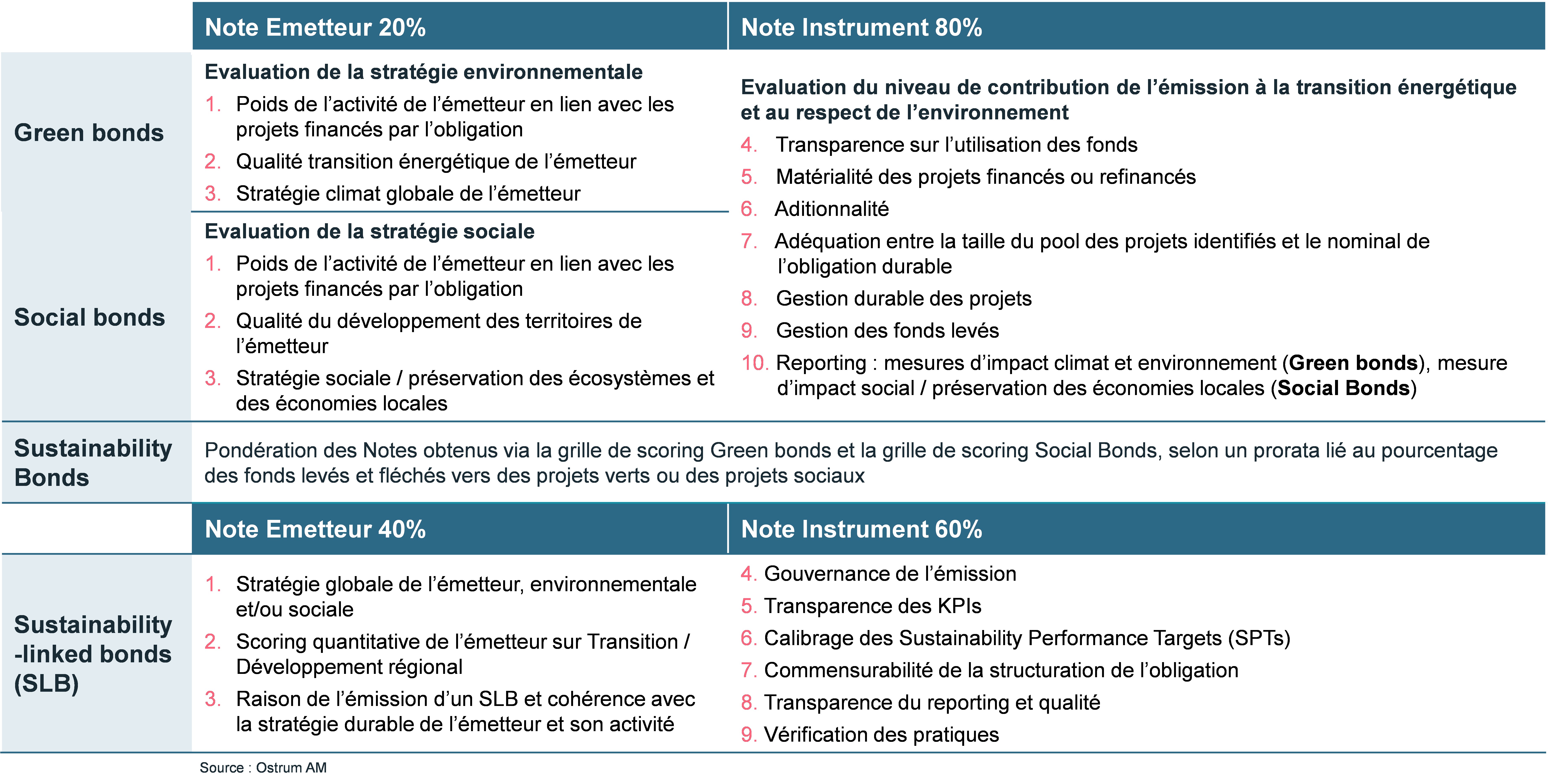

2. La stratégie Climate and Social Impact Bond : en quoi est-elle un investissement à impact ?

La stratégie Climate and Social Impact Bond d’Ostrum AM est investie en obligations durables : green bonds, social bonds, sustainability bonds, sustainability-linked bonds. Notre équipe de gestion s’appuie sur des politiques ESG exigeantes (politiques sectorielles, politiques d’exclusion et politiques de gestion des controverses), une recherche crédit approfondie, une équipe d’analystes dédiée aux obligations durables, ainsi que sur une méthodologie propriétaire (Note Obligations Durables, Indicateur Transition Juste) pour sélectionner les instruments les plus contributifs à la Transition Juste.

Ce processus de sélection, et notamment la Note Obligation Durable, nous permet de vérifier, pour chaque investissement, s’il y a bien intentionnalité, additionnalité et mesurabilité.

- Intentionnalité : nous cherchons à identifier si l’investissement répond bien à des enjeux de développement durable et génère un résultat positif sur le plan Environnemental, Social et Territorial. Nous évaluons la transparence et la matérialité des projets.

- Additionnalité : il s’agit de matérialiser l’intentionnalité par le financement de projets permettant à l’émetteur d’accroître l’impact positif de ses activités. Nous évaluons l’ambition de la stratégie E/S de l’émetteur et valorisons les actifs fléchés vers de nouveau projets ou vers des CAPEX de développement.

- Mesurabilité : l’impact des projets financés doit être clairement évalué et reporté au travers d’une analyse à la fois qualitative et quantitative et à la lumière des objectifs annoncés dans le cadre de l’intentionnalité. Nous évaluons les engagements et la qualité (transparence et pertinence) des publications en matière de reporting d’allocation et d’impact des émetteurs.

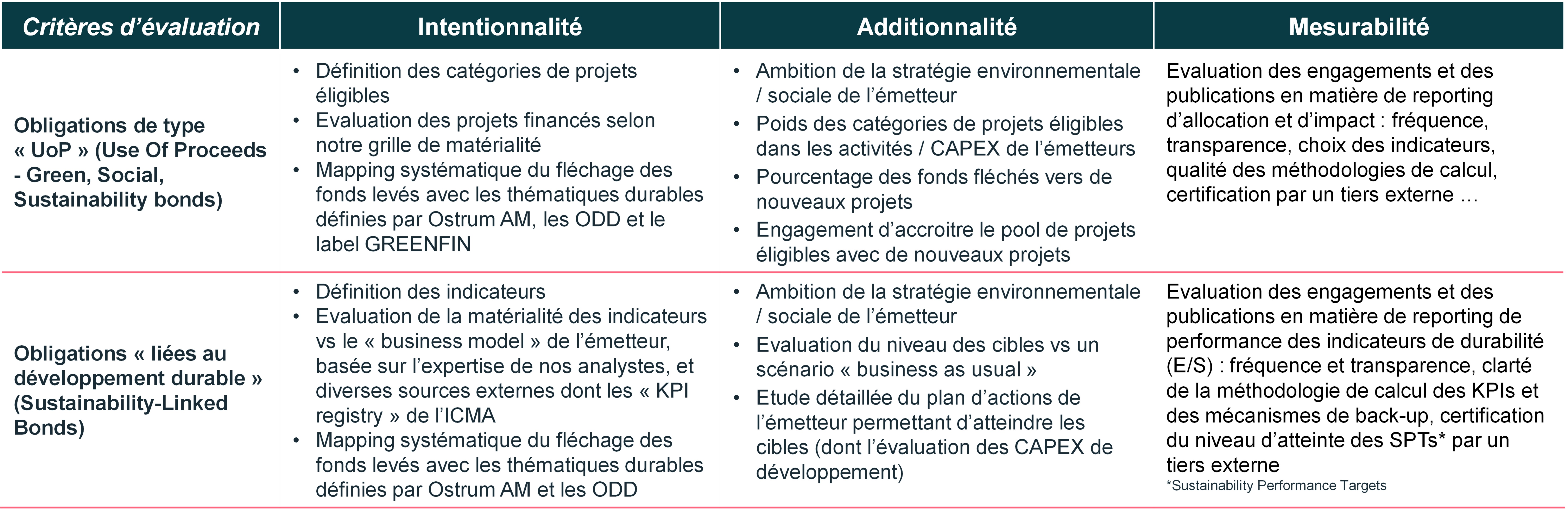

Ostrum AM a développé une méthodologie propriétaire d’analyse des obligations durables, réalisée au niveau des émetteurs et des projets, adaptée par typologie d’actifs (grille d’analyse spécifique pour chaque classe d’actif). Elles proposent des indicateurs (voir annexe 1) pour identifier l’intentionnalité, l’additionnalité et la mesurabilité.

Notre notation des obligations durables repose sur notre expertise interne ainsi que sur les différentes sources d’information publiques : Second Party Opinions (document produit par les fournisseurs de données ESG qui témoigne de l'alignement avec les ICMA Bond Principles), présentations aux investisseurs dans laquelle l'émetteur fournit des informations sur son émission d'obligations durables, site internet de l’émetteur (rapports annuels et extra financiers), data providers, sources tierces indépendantes (dont ONGs).

3. Comment s’assurer de l’intentionnalité ?

L’intentionnalité est prise en compte via l’analyse de la transparence, ainsi que de la matérialité des projets et des indicateurs de performance durable (E/S).

Les obligations de type « UoP » (Use Of Proceeds - Green, Social, Sustainability bonds) reposent sur un engagement de fléchage des fonds levés vers des projets environnementaux et / ou sociaux. Nous évaluons l’intentionnalité à travers :

- La définition des catégories de projets éligibles

- L’évaluation des projets financés selon notre grille de matérialité

- Le mapping systématique du fléchage des fonds levés avec les thématiques durables définies par Ostrum AM, les ODD et le label GREENFIN

Les obligations « liées au développement durable » (Sustainability-Linked Bonds) reposent sur un engagement d’atteinte de cibles relatives à des indicateurs clés de performance environnementale et/ou sociale. Nous évaluons l’intentionnalité à travers :

- La définition des indicateurs

- L’évaluation de la matérialité des indicateurs vs le « business model » de l’émetteur, basée sur l’expertise de nos analystes, et diverses sources externes dont les « KPI registry » de l’ICMA2

- Le mapping systématique du fléchage des fonds levés avec les thématiques durables définies par Ostrum AM et les ODD

4. Comment s’assurer de l’additionnalité ?

L’additionnalité est appréhendée via l’analyse de l’ambition de la stratégie E/S de l’émetteur, le fléchage des fonds vers de nouveaux projets et l’ambition des cibles de performance durable (E/S) .

Pour les obligations de type « UoP » (Use Of Proceeds – Green, Social, Sustainability bonds), nous évaluons l’additionnalité des projets :

- Ambition de la stratégie environnementale/sociale de l’émetteur

- Poids des catégories de projets éligibles dans les activités / CAPEX de l’émetteurs

- Pourcentage des fonds fléchés vers de nouveaux projets

- Engagement d’accroitre le pool de projets éligibles avec de nouveaux projets

Pour les obligations « liées au développement durable » (Sustainability-Linked Bonds), nous évaluons l’additionnalié des cibles de performance :

- Ambition de la stratégie environnementale / sociale de l’émetteur

- Évaluation du niveau des cibles vs un scénario « business as usual »

- Étude détaillée du plan d’actions de l’émetteur permettant d’atteindre les cibles (dont l’évaluation des CAPEX de développement)

Lorsque nous le jugeons nécessaire, nous initions également des actions de dialogue pour s’assurer de la cohérence de l’émission d’obligation durable avec les objectifs qui sous-tendent la stratégie globale environnementale/sociale de l’émetteur.

5. Mesurabilité : rapport d’allocation et d’impact

La mesurabilité est adressée via l’analyse des engagements et de la qualité des rapports produits par les émetteurs

Pour les obligations de type « UoP » (Use Of Proceeds - Green, Social, Sustainability bonds), nous évaluons les engagements et les publications en matière de reporting d’allocation et d’impact : fréquence, transparence, choix des indicateurs, qualité des méthodologies de calcul, certification par un tiers externe…

Pour les obligations « liées au développement durable » (Sustainability-Linked Bonds), nous évaluons les engagements et les publications en matière de reporting de performance des indicateurs de durabilité

(E/S) : fréquence et transparence, clarté de la méthodologie de calcul des KPIs et des mécanismes de back-up, certification du niveau d’atteinte des SPTs par un tiers externe.

Le rapport annuel d’allocation et d’impact de la stratégie Global Sustainable Transition Bonds permet d’obtenir une vision globale des impacts environnementaux, sociaux et territoriaux des investissements réalisés. Il peut être consulté sur notre site internet : www.ostrum.com.

6. La stratégie Climate and Social Impact Bond d’Ostrum AM : une classification SFDR article 9

Notre stratégie Climate and Social Impact Bond est classifiée Article 9 au sens de la réglementation SFDR. Cette dernière a pour objectif d’harmoniser et de renforcer les obligations de transparence sur la façon dont les produits financiers prennent en compte les caractéristiques environnementales ou sociales, investissent dans des investissements durables ou ont des objectifs durables.

Selon le règlement SFDR, les stratégies Article 9 sont « des produits poursuivant un objectif d’investissement durable ». Les financements doivent cibler une activité économique qui contribue à un objectif environnemental (mesuré par exemple au moyen de KPIs relatifs à l’utilisation d’énergies renouvelables, la gestion des déchets, l’impact sur la biodiversité…) et/ou une activité économique qui contribue à un objectif social (lutte contre les inégalités, investissement dans le capital humain…). Par ailleurs, les investissements doivent respecter le principe de DNSH (Do Not Significantly Harm) sur la base de la prise en compte des PAI (principales incidences négatives), ainsi que des pratiques de bonne gouvernance.

En avril 2023, l’ESMA (Autorité européenne des marchés financiers) a réaffirmé l’objectif de transparence du règlement SFDR, laissant aux acteurs financiers la charge de développer leurs propres méthodologies de classification des produits, sans entériner une définition stricte de la notion d’« investissement

durable ». Cela s’ajoute aux travaux de l’AMF en début d’année, qui a proposé des critères minimaux environnementaux pour les produits financiers des catégories Article 9 et Article 8 SFDR3. L’un des enjeux principaux liées à ces recommandations est la possibilité de mesurer un minimum d’investissements alignés avec la Taxonomie européenne. Le manque de données actuel sur ce critère ne permet pas, en effet, aux sociétés de gestion d’actifs de réaliser cette mesure de manière probante aujourd’hui.

La stratégie Climate and Social Impact Bond d’Ostrum AM répond aux exigences induites par sa classification en Article 9 de la réglementation SFDR.

Les investissements sont réalisés dans des obligations durables qui sont soumis à des niveaux minimaux pour la Note Obligation Durable et l’Indicateur Transition Juste.

Par ailleurs, le fonds respecte les politiques sectorielles et d’exclusion (charbon, tabac, pétrole & gaz, biodiversité, worst offenders…) d’Ostrum AM qui s’ajoutent aux exclusions liées au Label Greenfin et au Label ISR.

Enfin, nous avons une politique de dialogue et d’engagement avec les émetteurs. Définie autour de 8 thèmes déclinés en 15 axes, et en relation avec les Objectifs de Développement Durables des Nations Unies, elle permet de faire évoluer les pratiques des émetteurs d’obligations vers des approches plus vertueuses.

Conclusion

La finance à impact a le vent en poupe et se structure à travers un cadre français et européen de normes et de définitions. Tout n’est encore pas homogène entre les gestionnaires d’actifs, mais la tendance est la bonne, vers davantage de transparence.

Les investisseurs cherchent à ce que leurs actifs, leur épargne ait un sens et un impact environnemental. Mais celui-ci ne doit plus se faire à n’importe quel prix. Le principe d’une Transition Juste est désormais au cœur des stratégies d’investissement, réaffirmé lors de la COP 27 de 2022 et du Sommet de Paris « pour un nouveau pacte financier mondial », en juin 2023. A cette occasion, 13 dirigeants, dont Emmanuel Macron et Joe Biden, ont signé une tribune pour une « transition écologique juste et solidaire ».

La stratégie Climate and Social Impact Bond d’Ostrum AM va dans ce sens et constitue une réelle solution à impact pour financer une Transition Juste, c’est-à-dire une transition vers un monde bas-carbone, respectueuse de l’environnement et de la biodiversité tout en étant inclusive d’un point de vue social et des territoires. L’enjeu, comme pour tout investissement durable, reste la disponibilité et l’accès aux données extra-financières. Ostrum AM, par sa taille et le large spectre de ses ressources en recherche et gestion, est un acteur majeur dans ce domaine, avec notamment 32 milliards d’euros investis en obligations durables (septembre 2023).

1 https://institutdelafinancedurable.com/app/uploads/2021/09/Finance-for-Tomorrow-Definition-de-la-finance-a-impact-Septembre-2021.pdf

2 https://www.icmagroup.org/sustainable-finance/the-principles-guidelines-and-handbooks/sustainability-linked-bond-principles-slbp/

3 https://www.amf-france.org/sites/institutionnel/files/private/2023-02/AMF%20SFDR%20minimum%20standards%20FR_0.pdf

ANNEXE 1 – critères d’évaluation de l’intentionnalité, d’additionnalité, la mesurabilité

ANNEXE 2 – critères d’évaluation de la Note Obligation Durable des émetteurs

Définitions des obligations durables – objectifs de financement |

|---|

| Les obligations durables sont des instruments qui apportent des réponses positives en termes de transparence et de fléchage des financements vers des projets à valeur ajoutée environnementale ou sociale. Elles se classent en cinq catégories. Chacune est encadrée par des principes élaborés par l’ICMA (sauf les Transition Bonds), mais c’est un marché « autolabellisé », où chaque émetteur qualifie le caractère durable de ses émissions. Une analyse en profondeur de chaque émetteur, émission et projet financé est indispensable. |

| GREEN BONDS OU OBLIGATIONS VERTES Les Obligations Vertes ou Green bonds sont des obligations durables qui permettent de financer ou re-financer des projets ciblant la transition énergétique et écologique : énergies renouvelables, efficacité énergétique, prévention et contrôle de la pollution, gestion environnementale durable des ressources naturelles vivantes et utilisation des sols… Les Obligations Vertes ont été les premières obligations durables émises sur les marchés financiers. Aujourd’hui, tant les émetteurs privés que les émetteurs souverains et assimilés ont recours à ce type d’émissions pour financer leurs projets verts. Les obligations vertes dominent le marché et représentent environ 2/3 des obligations durables. |

| SOCIAL BONDS OU OBLIGATIONS SOCIALES Les Obligations Sociales sont des obligations durables qui financent ou refinancent des projets visant à résoudre ou atténuer des problèmes sociaux clés : infrastructure basique abordable (eau potable, assainissement…), accès aux services de base (santé, logement, éducation, formation), création d’emplois, sécurité alimentaire, accès au numérique… Les Obligations Sociales ont connu un essor particulièrement important en 2020 dans le contexte de la crise sanitaire liée au Covid. Depuis, elles continuent leur progression, mais à un rythme plus lent et représentent environ 16 % du marché. L’intérêt des émetteurs est en partie lié à la nécessité d’une Transition Juste, qui intègre les critères sociaux dans les projets environnementaux. |

| SUSTAINABILITY BONDS Les Sustainability bonds sont des obligations durables qui financent ou refinancent une combinaison de projets à la fois environnementaux et sociaux. Ces instruments permettent de diversifier le marché, élément important, tant pour les émetteurs que pour les investisseurs. Les Sustainability bonds permettent aux émetteurs qui le souhaitent d’identifier clairement des projets environnements qui présentent des bénéfices sociaux ou des projets sociaux qui ont des impacts environnementaux positifs. C’est l’émetteur qui choisit de classifier son émission en tant que Green bonds, Social bonds ou Sustainability bonds. |

| SUSTAINABILITY-LINKED BONDS Les Sustainability-linked bonds sont des obligations durables qui financent ou refinancent des besoins généraux d’une entreprise, tout en promouvant ses ambitions sa RSE par un engagement sur des objectifs précis et chiffrés de développement durable à moyen et long terme. L’émission est accompagnée de KPIs (Key Performance Indicators) pour mesurer et suivre les engagements pris. Depuis leur création en 2020, les Sustainability-Linked Bonds n’ont cessé de croître : en 2021, le montant des émissions a été multiplié par plus de dix, à près de 100 milliards de dollars, et est resté stable en 2022 à environ 11 % du marché. De nouveaux émetteurs, principalement issus de la catégorie haut rendement (high yield), ont ainsi saisi l’opportunité de se refinancer à travers cet instrument, qui représente en 2022 environ 4 % du marché. |

| TRANSITION BONDS Les Transition bonds sont des obligations durables dont la vocation est de combler l’écart entre les projets « déjà bas carbone », éligibles au financement par des Green Bonds, et ceux qui ne le sont pas, mais qui permettent néanmoins des avancées importantes en termes de réduction des émissions de Gaz à Effet de Serre (GES). Les Transitions bonds visent principalement le secteur industriel, afin de financer la transition des entreprises vers un monde bas carbone. Les émetteurs s’engagent sur des réductions mesurables de leurs émissions de Gaz à Effet de Serre (GES). |