Chaque mois, nous partageons les conclusions du comité d’investissement stratégique mensuel qui résume les vues d'Ostrum sur l’économie, la stratégie et les marchés.

La lettre du CIO

- La BCE aussi

La musique s’accélère. Le mois dernier, le titre de cette lettre était « La Fed déterre la hache de guerre ». Que dire alors de la BCE ? Après nous avoir donné beaucoup de visibilité en décembre en annonçant la trajectoire du QE sur tout 2022, la réunion du 3 février a pris tout le monde à contrepied, avec une forte accélération du resserrement monétaire. Le conseil est « unanime » dans ses « inquiétudes sur l’inflation », les risques sont « à la hausse ». Plus surprenant, la référence aux risques sur les salaires, un thème que nous attendions, mais pas avant la deuxième moitié de l’année.

Il est très probable que la BCE annonce, à sa prochaine réunion du 10 mars, une réduction plus rapide du QE. Nous pensons qu’il s’achèvera en septembre. Ceci ouvre aussi la porte à des hausses de taux, d’autant plus qu’une partie du Conseil veut sortir des taux négatifs. Nous attendons donc une hausse sur le quatrième trimestre, suivie d’une seconde début 2023 pour ramener le repo à 0 %.

Quel changement en un mois !

D’un excès à l’autre : trop d’attentes du marché ? Le marché a été forcé de changer ses anticipations. Ajustement très violent, sur la partie courbe de la courbe, un mouvement « 5-sigma ». Ajustement excessif, d’après nous, des deux côtés de l’Atlantique. Nous sommes très dubitatifs sur la capacité de la Fed à mettre en place la fin du QE en mars, les cinq hausses de taux attendues et un QT (100 Mds par mois d’après le consensus) sur la deuxième moitié de l’année. De même, le marché attend au minimum deux hausses de taux de la BCE, peut-être plus. Alors que l’économie ralentit, il est peu probable que les actifs risqués puissent avaler une telle cure.

Il y a trois conséquences pour les marchés. Premièrement, évidemment, une trajectoire des Banques centrales bien plus agressive qu’attendue. Deuxièmement, un surajustement des marchés qui sont passés de trop complaisants à trop « hawkish ». Troisièmement, comme nous le notions depuis plusieurs mois, un débat, et donc un manque de visibilité, sur la trajectoire des Banques centrales, ce qui conduit à un environnement beaucoup plus risqué pour les investisseurs.

Vues économiques

Trois thématiques pour les marchés

-

Politique monétaire

La politique monétaire reste l’élément prépondérant sur la dynamique des marchés. Le discours de la BCE a été un « game changer », mais la Fed, ainsi que d’autres Banques centrales, glissent vers une position toujours plus « hawkish ». Les conditions monétaires se tendent et l’incertitude sur la trajectoire augmente.

-

Inflation

L’inflation continue de surprendre à la hausse de manière spectaculaire. C’est bien évidemment un sujet pour la politique monétaire, mais aussi pour le pouvoir d’achat des ménages, donc la croissance, mais également pour les marges des entreprises. Ces chiffres continuent d’alimenter l‘incertitude.

-

Energie

L’Europe continue de faire face à une crise énergétique. Entre l’OPEP dont on n’est pas sûr qu’elle puisse augmenter sa production, la crise politique en Ukraine et les besoins en hausse, la situation devrait rester tendue. Ceci dans le cadre d’une transition énergétique qui contribue aux tensions. Il s’agit d’un aléa de plus pour l’économie et pour les marchés.

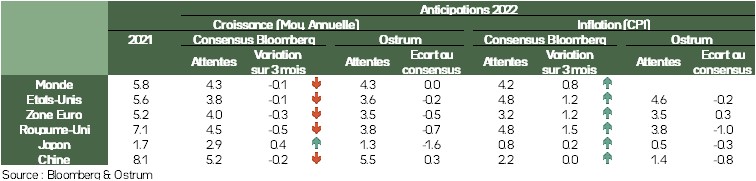

Principaux repères macroéconomiques – Activité

- Au dernier trimestre 2021, la dynamique de l'activité est restée robuste. Pour la plupart des pays développés, le niveau d'activité est revenu quasiment sur son niveau d'avant crise. En Europe c'est le cas de la zone euro, de la France et de l'Italie. L'Allemagne et l'Espagne sont en retrait. Outre-Rhin, les impulsions extérieures ont été moins fortes qu'en début d'année (l'impact de la Chine a été plus faible). En Espagne, le tourisme est toujours un point de faiblesse.

- En Chine, l'économie a continué de progresser, mais au dernier trimestre 2021, le rythme de l'expansion était particulièrement lent en raison d'une demande interne insuffisante (consommation et immobilier). Cela incite la Banque centrale de Chine à accroître le caractère accommodant de sa politique monétaire.

- Aux USA, l'activité a augmenté plus vite que l'emploi, provoquant des gains de productivité plus élevés que dans les autres pays développés, donnant ainsi un avantage comparatif à l'économie américaine.

- À court terme, les enquêtes montrent un ralentissement en janvier. Il traduit simplement l'incidence d'Omicron sur les comportements, notamment dans les services. Au regard du relâchement des contraintes depuis début février, cette inflexion ne devrait être que temporaire.

- Aux USA, la consommation a ralenti au mois de décembre. Le niveau des dépenses, en volume, s'écarte de la tendance d'avant crise. Cela traduit les risques sanitaires qui étaient encore forts en décembre aux US, l'épuisement de la relance Biden du printemps dernier et l'effet pouvoir d'achat. La hausse de l'inflation à 7 % en décembre réduit fortement le pouvoir d'achat, pénalisant la consommation. Ce phénomène ne sera pas uniquement observé aux US. Partout les salaires augmentent nettement moins vite que l'inflation.

Au dernier trimestre 2021, la dynamique de l'activité est restée robuste. Pour la plupart des pays développés, le niveau d'activité est revenu quasiment sur son niveau d'avant crise.

Principaux repères économiques

- Les taux d'inflation continuent de progresser rapidement. En janvier, ce taux était de 7,5 % aux US et de 5,1 % en zone euro. Ces chiffres dépassent de loin les cibles définies par les Banques centrales. Elles doivent devenir plus restrictives dans leur politique monétaire.

- Le choc de demande consécutif à la relance Biden et la dynamique de rattrapage expliquent ce mouvement qui a pris de court les entreprises qui ne disposaient pas de stocks suffisants, tant sur les matières premières que sur les biens intermédiaires.

- Les entreprises, en janvier 2022, continuent de subir des prix très élevés qu'elles répercutent dans les prix de production. Ces derniers ne se traduisent que de façon limitées dans les prix à la consommation, mais cela est forcément significatif. Le premier graphe montre que la situation n'est pas revenue à une certaine normalité. Les prix excessifs accumulés devront être dissipés dans des gains de productivité, des économies de coûts, mais aussi dans une transmission vers les prix à la consommation.

- L'aspect le plus marquant dans l'évolution des prix est l'allure des prix de l'énergie. La hausse rapide du prix du pétrole, du gaz et de l'électricité se traduit par une contribution très élevée de l'énergie au taux d'inflation. En zone euro, l'énergie explique la moitié de l'inflation, c'est un tiers environ aux US.

- La diffusion des prix de l'énergie vers le consommateur va continuer. Ainsi, en avril, la facture des consommateurs britanniques augmentera-t-elle de 54 % en raison du prix de l'électricité et du gaz. Cette accélération se retrouvera dans de nombreux pays européens. En France, ce coût est mutualisé par le gouvernement, effaçant ainsi un point d'inflation supplémentaire selon l'Insee.

- Les Banques centrales interviennent pour peser sur les anticipations, afin que la hausse de l'inflation ne se traduise pas par des phénomènes d'indexation des salaires sur les prix, rendant plus persistante l'inflation élevée. Ce serait contraire à leur mandat.

Politique Budgétaire

Le stimulus est largement derrière nous

- Le plan « Build back better » compromis

Le vote du plan « Build Back Better » de 1 750 milliards de $ semble de plus en plus compromis en raison de la réticence du sénateur démocrate Joe Manchin, dont le vote se révèle crucial. Joe Biden paraît ainsi fragilisé avant les élections de mid-term. Une nouvelle échéance se profile : le gouvernement devra une nouvelle fois éviter d’ici le 18 février une fermeture partielle de certaines administrations publiques. À cette fin, le budget définitif de 2022 devra être adopté ou, à défaut, celui de 2021 sera prolongé.

- UE : Mesures plus ciblées en 2022

La suspension des règles concernant le pacte budgétaire a été prolongée jusqu’en 2022 pour permettre aux pays de prendre des mesures ciblées, afin de soutenir les entreprises fragilisées par les conséquences de l’épidémie de Covid-19. Un certain nombre de pays, dont la France, ont ainsi pris de nouvelles mesures en ce début d’année, en raison de la forte résurgence de l’épidémie de Covid 19 et de l’impact sur l’activité de certains secteurs (hôtellerie et restauration, notamment). L’essentiel des mesures exceptionnelles prises au plus fort de la crise sont terminées, ce qui, conjugué avec le fort rebond de la croissance, se traduit par une nette réduction des déficits publics, même si on reste très loin de l’équilibre.

- Réforme du pacte de stabilité

Les discussions à l’œuvre concernant la nécessaire réforme du pacte de stabilité se révèlent cruciales pour éviter un ajustement brutal des finances publiques à même de provoquer une nouvelle récession de la zone euro (comme en 2013). Cela est d’autant plus important que la BCE a durci le ton en laissant entendre qu’elle n’excluait pas d’arrêter ses achats d’actifs et de relever ses taux d’ici la fin de l’année.

Politique monétaire

Durcissement du ton des banques centrales des pays développés

La Fed va commencer à relever ses taux en mars

- Face au maintien d’une inflation élevée plus longtemps que prévu, et compte tenu du dynamisme du marché du travail, la Fed a indiqué, lors de sa réunion du mois de janvier, qu’il serait « bientôt approprié » de relever ses taux d’intérêt et qu’elle mettrait fin à ses achats d’actifs dès le début du mois de mars. Les discussions concernant les modalités de réduction de la taille de son bilan se tiendront au cours des deux prochains comités. Cela laisse présager un premier relèvement de ses taux dès le mois de mars et une réduction de son bilan à partir de juillet.

Revirement majeur de la BCE

- La BCE a surpris les marchés, lors de la réunion du 3 février, en indiquant qu’elle considérait les risques à court terme pesant sur l’inflation comme orientés à la hausse. Par ailleurs, Christine Lagarde n’a plus fait mention du fait qu’une hausse des taux directeurs était improbable en 2022. Cela a laissé présager une fin plus rapide que prévu des programmes d’achats d’actifs de la BCE qui serait suivie d’une hausse des taux directeurs d’ici la fin de l’année. La réunion du 10 mars sera à cet égard importante, puisque seront notamment délivrées les nouvelles prévisions d’inflation de la BCE. Si les perspectives d’inflation à moyen terme sont revues à la hausse pour revenir vers la cible de 2 %, cela justifiera un resserrement de la politique monétaire. La communication de la BCE sera importante à cet égard.

Vers un assouplissement des pays émergents ?

- Les pays émergents, qui avaient commencé à relever leur taux, dès le mois de mars 2021 pour certains, afin de faire face à l’inflation, signalent qu’ils ont terminé ou sont sur le point d’achever ce resserrement monétaire, en raison de l’impact sur la croissance. La Chine, pour sa part, va continuer d’assouplir sa politique monétaire.

Vues stratégie

L'étau se resserre

Vues de marché synthétiques : un ajustement inévitable

Les surprises d’inflation s’accumulent et laissent peu de place au doute quant à la politique monétaire à mener. La BCE a durci le ton et la RBA semble également rejoindre le mouvement de réduction du stimulus déjà engagé par la Fed, la BoC ou la BoE. Si la direction est désormais claire dans les pays du G10 (hors Japon), les modalités du resserrement restent à discuter, notamment en zone euro, alors que le calendrier de sortie du QE présenté en décembre paraît déjà caduc. L’augmentation des taux réels est le signal d’une revalorisation à la baisse des actifs financiers et une restauration des primes de risque.

Recommandations d’allocation : rotations marquées

L’environnement monétaire est de nature à accentuer les rotations de stratégies sur les marchés. Le dollar reste un baromètre important de l’intensité du resserrement de la Fed et de l’aversion pour le risque. L’aplatissement reste une tendance lourde sur les courbes, compte tenu de la nécessité de contrecarrer l’inflation à terme. Les actions de croissance subissent la hausse des taux réels, au bénéfice des valeurs distribuant davantage. Le mouvement de taux fait tache d’huile sur les spreads de crédit, les spreads souverains les plus risqués (Italie, Grèce), ou encore le high yield. La dette émergente semble néanmoins moins sensible au resserrement monétaire.

Les surprises d’inflation s’accumulent et laissent peu de place au doute quant à la politique monétaire à mener.

Classes d’actifs

Taux G4

- Le contexte économique justifie une hausse des taux dès le mois de mars, avant la réduction du bilan de la Fed. Les valorisations laissent encore entrevoir un potentiel de baisse du T-note, ce qui motive un positionnement vendeur.

- Avec retard, la BCE a durci le ton face à l’inflation et n’exclut plus de relever ses taux dès cette année. Une sortie anticipée du QE est aussi en débat, ce qui devrait conduire à des rendements plus élevés sur le Bund.

- Le MPC a opté pour 25 pb de hausse en février, mais le biais est clairement restrictif et justifie une position sous-sensible au Gilt. Au Japon, la BoJ maintient le cap, malgré une légère tension sur le JGB.

Autres taux souverains

- Les spreads italiens oscillent autour de 160 pb. La situation politique reste incertaine et la dette italienne est la plus exposée, avec la Grèce, à l’arrêt probable du QE cette année.

- L’ensemble des spreads souverains s’est élargi, suite à la réunion de la BCE. L’incertitude entourant le QE, notamment la politique de réinvestissement des tombées, impacte particulièrement la Grèce.

- Le positionnement en sensibilité est uniformément vendeur dans le G10, compte tenu du virage restrictif des Banques centrales. La Norvège présente le risque baissier le plus important.

Inflation

- L’inflation (7,5 % en janvier) reste très forte aux États-Unis. Le durcissement monétaire de la Fed devrait faire remonter les taux réels, sans comprimer les points morts.

- En zone euro, l’inflation atteint 5,1 % en janvier. La crise énergétique plaide pour des points morts plus élevés, mais le sentiment et les flux moins favorables nous incitent à maintenir la neutralité sur les points morts en zone euro.

- Au Royaume-Uni, les taux réels devraient remonter sous l’effet du resserrement à venir. L’inflation élevée persiste, mais les points morts se stabilisent.

Crédit

- Malgré des fondamentaux solides, les spreads IG se sont écartés fortement dans le sillage des achats de protection. La balance des flux est aussi devenue moins favorable.

- Un élargissement des spreads IG euro est probable à l’horizon d’un mois, à mesure que le marché intègre le nouvel environnement monétaire.

- Le sentiment s’est nettement détérioré sur le high yield, malgré un taux de défaut invariablement faible. Les valorisations sont moins tendues désormais.

Actions

- La croissance économique attendue pour l’année prochaine, avec un levier opérationnel qui reste important, pourrait générer une progression des BpA de l’ordre de 8 %.

- Les pressions inflationnistes (logistique, matières premières, recrutement) pèsent sur les coûts et menacent la profitabilité. L’impact sectoriel est très hétérogène.

- Pour le mois à venir, nous restons prudents, ciblant un repli vers 4 050 sur l’Euro Stoxx 50.

Pays émergents

- Les spreads émergents en USD devraient évoluer dans une fourchette cible de 360 pb-385 pb. Nous restons neutres sur le spread de l’EMBI, malgré des valorisations attrayantes sur le High yield et comparativement aux autres classes d’actifs.

- La crise géopolitique en Ukraine et l’évolution des rendements américains constituent des éléments de risque pour la classe d’actifs. Les valorisations sont néanmoins attrayantes.

- Les flux vers les fonds émergents ont diminué, malgré des émissions réduites en janvier. Les indices synthétiques ont cessé de se resserrer.