Au sein des marchés actions, l’année 2023 a été marquée par la forte surperformance des segments Croissance et Cycliques soutenus par plusieurs éléments : une activité économique plus résiliente que prévue ; la baisse rapide de l’inflation ; des discours plus accommodants de la part des Banques Centrales ; une expansion des multiples de valorisation grâce à l’explosion du sentiment autour de l’IA générative.

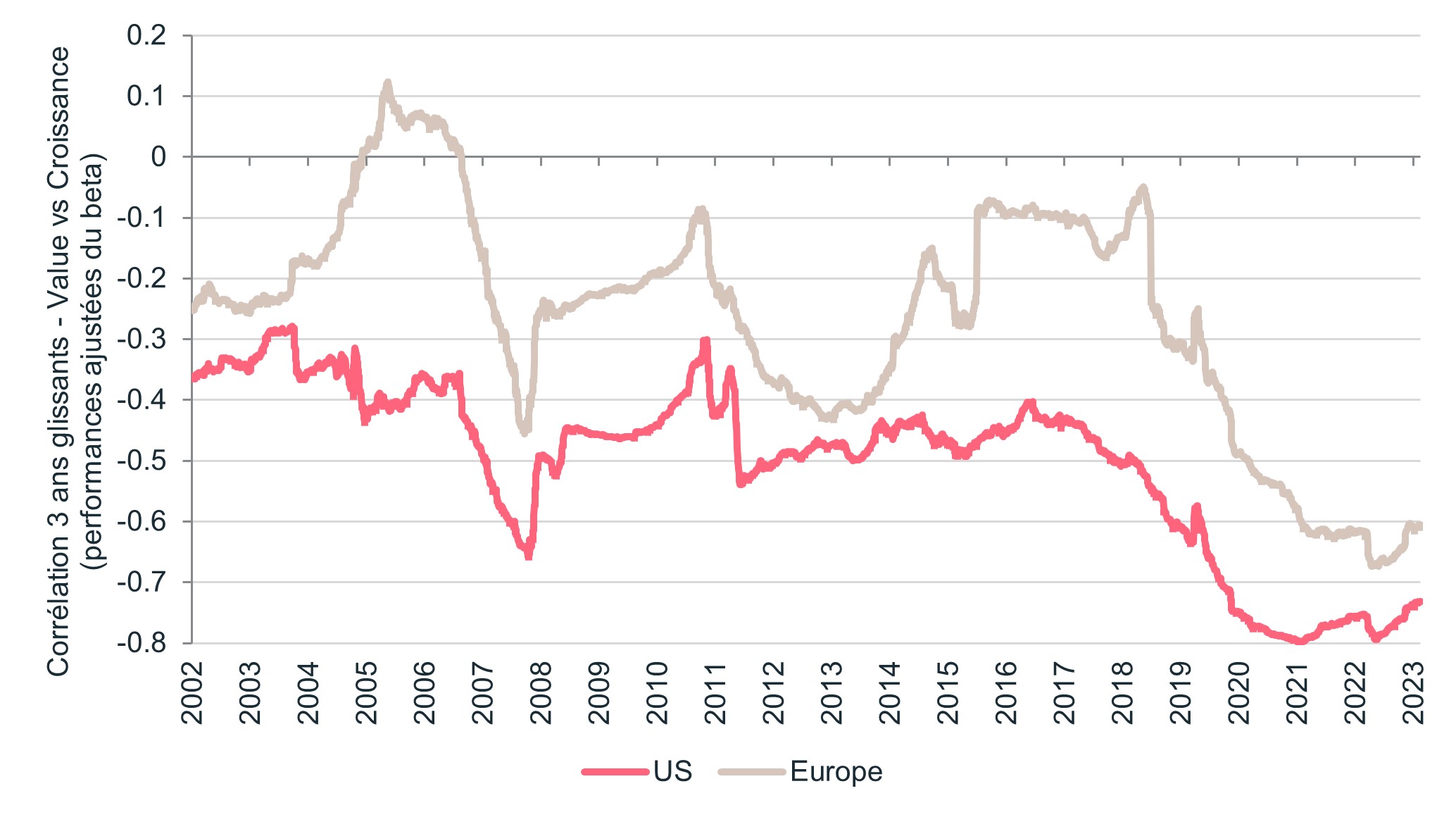

Sous un autre angle, le comportement du marché en 2023 est aussi l’effet miroir des tendances observées en 2022, une année qui avait été rythmée par la surperformance de la Value et plus spécifiquement des thématiques inflationnistes. Plus globalement, cette opposition Value-Croissance, et plus concrètement Inflation/Croissance, a été le facteur déterminant au sein des marchés actions depuis 2021. C’est aussi celui qui caractérise le mieux les incertitudes autour du contexte économique post-COVID. L’ampleur de cette polarisation est, par ailleurs, historique au regard de la corrélation entre la Value et la Croissance. Elle atteint, en effet, ses niveaux les plus négatifs depuis 25 ans comme le montre le graphique ci-dessous (Fig. 1).

Fig. 1 – Corrélation 3 ans value vs croissance (1999-2023) - Sources : Ostrum AM, FactSet

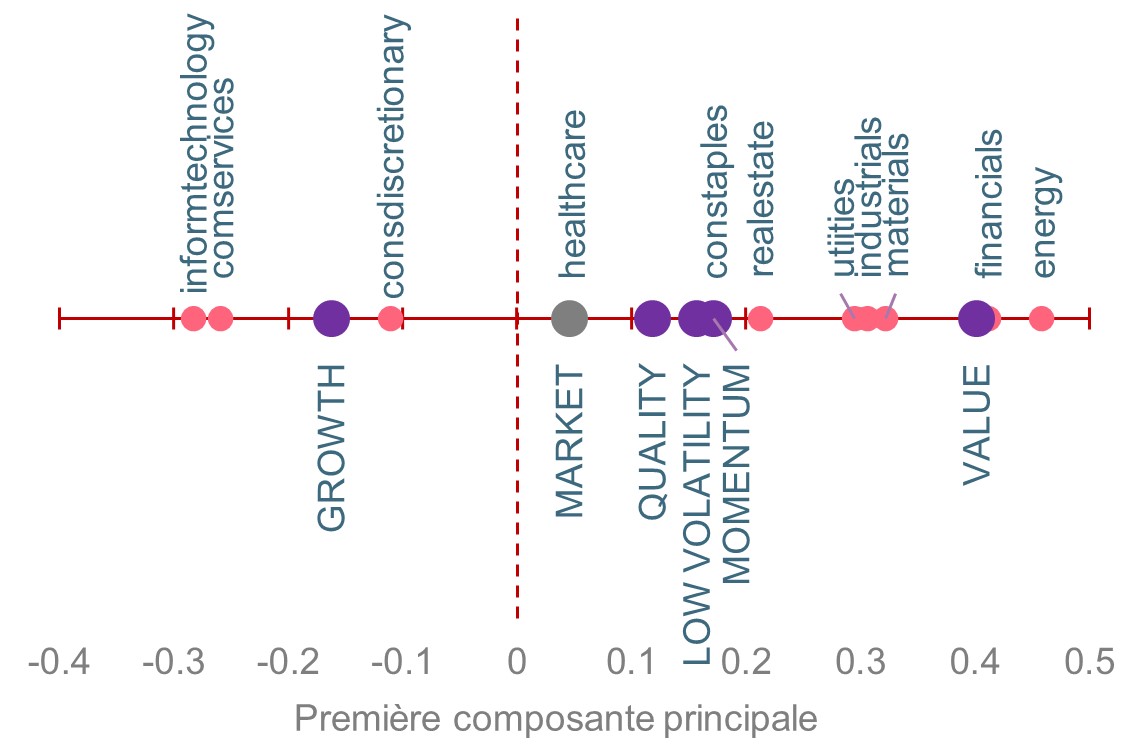

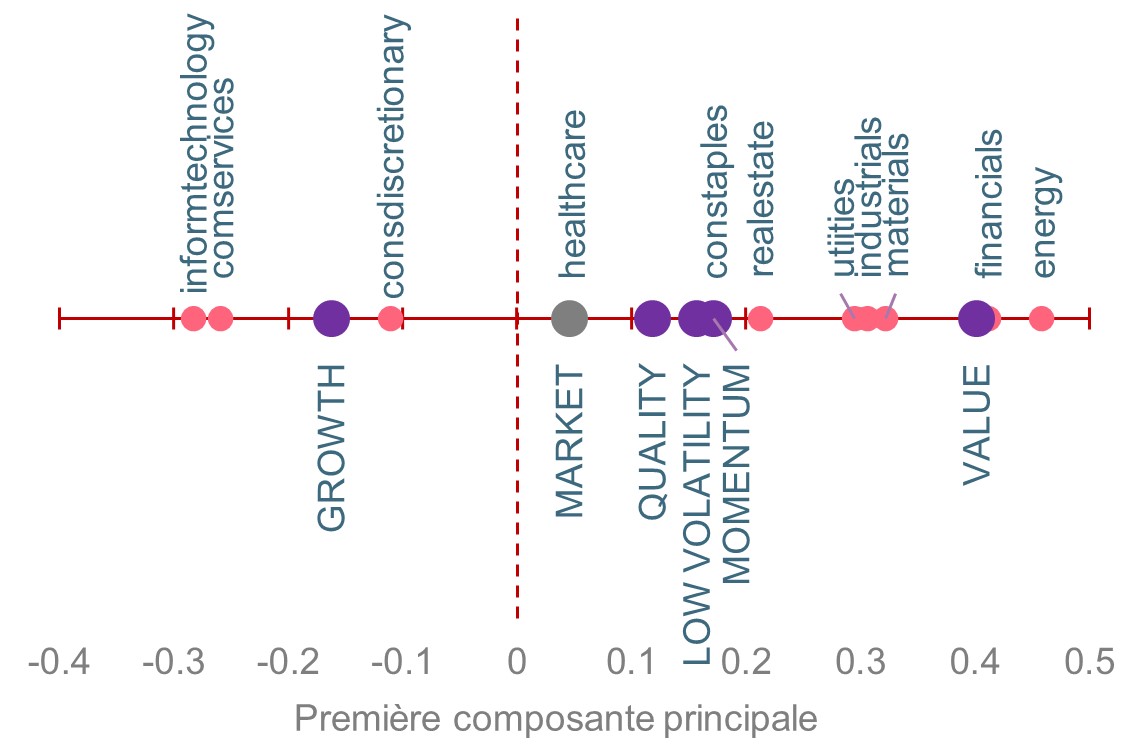

Afin d’illustrer le caractère dominant de cette dynamique dans le marché, on peut déterminer, grâce à une analyse quantitative, quels sont les facteurs qui permettent de mieux expliquer la variabilité de l’ensemble des performances de l’univers sur une période donnée. Cette méthode statistique, connue sous le nom d’Analyse en Composantes Principales (ACP), est particulièrement utile :

- pour rationaliser le nombre de variables à observer ;

- et pour identifier, par ordre d’importance, les axes, appelés composantes principales, à prendre en compte pour faire une lecture de l’information.

Réaliser cette analyse sur les performances des marchés actions européens et américains sur ces trois dernières années permet d’afficher les corrélations de différents segments du marché, sectoriels et factoriels, à la première composante principale. Il s’agit de l’axe qui, pris individuellement, explique le mieux le comportement des actions depuis 20211.

Fig. 2 – Corrélation des secteurs et des facteurs à la première composante principale (2021-2023) - Sources : Ostrum AM, Bloomberg, FactSet

Europe

États-Unis

Sur le graphique « Figure 2 » ci-dessus, on retrouve, que ce soit sur l’Europe ou les États-Unis, une nette opposition, au niveau sectoriel, entre la Technologie et l’Énergie, et, au niveau factoriel, entre la Value et la Croissance.

Cependant, il est essentiel de comprendre que la polarisation de cette relation s’appuie sur une vue qui reste uni-dimensionnelle. Plus important : l’extrême décorrélation qu’elle affiche pourrait se traduire par une simplification du niveau de diversification qu’offre le positionnement Value vs Croissance. Concrètement, au regard de l’évolution du marché ces trois dernières années, il peut sembler suffisant de s’appuyer uniquement sur deux positions concentrées au moment de construire un portefeuille diversifié et, en apparence diamétralement opposées. Toutefois, il suffit d’élargir l’analyse précédente à un deuxième axe pour comprendre à quel point cette conclusion peut s’avérer fausse…

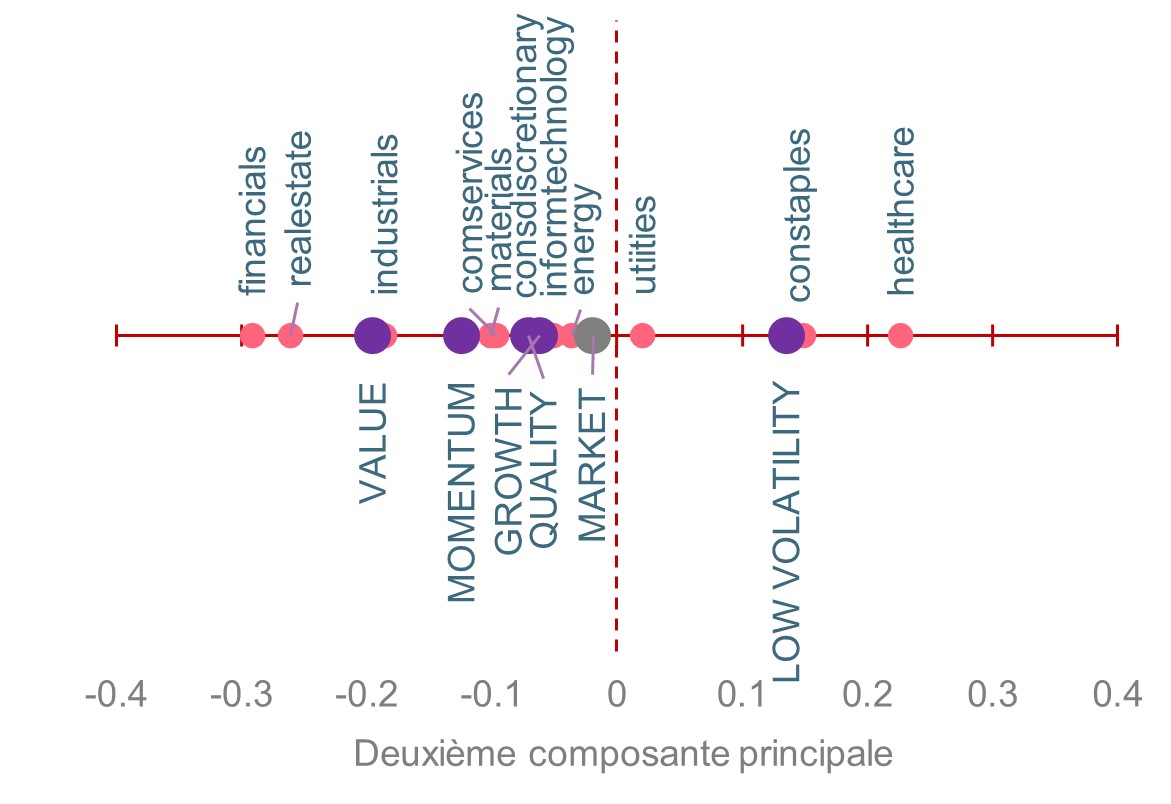

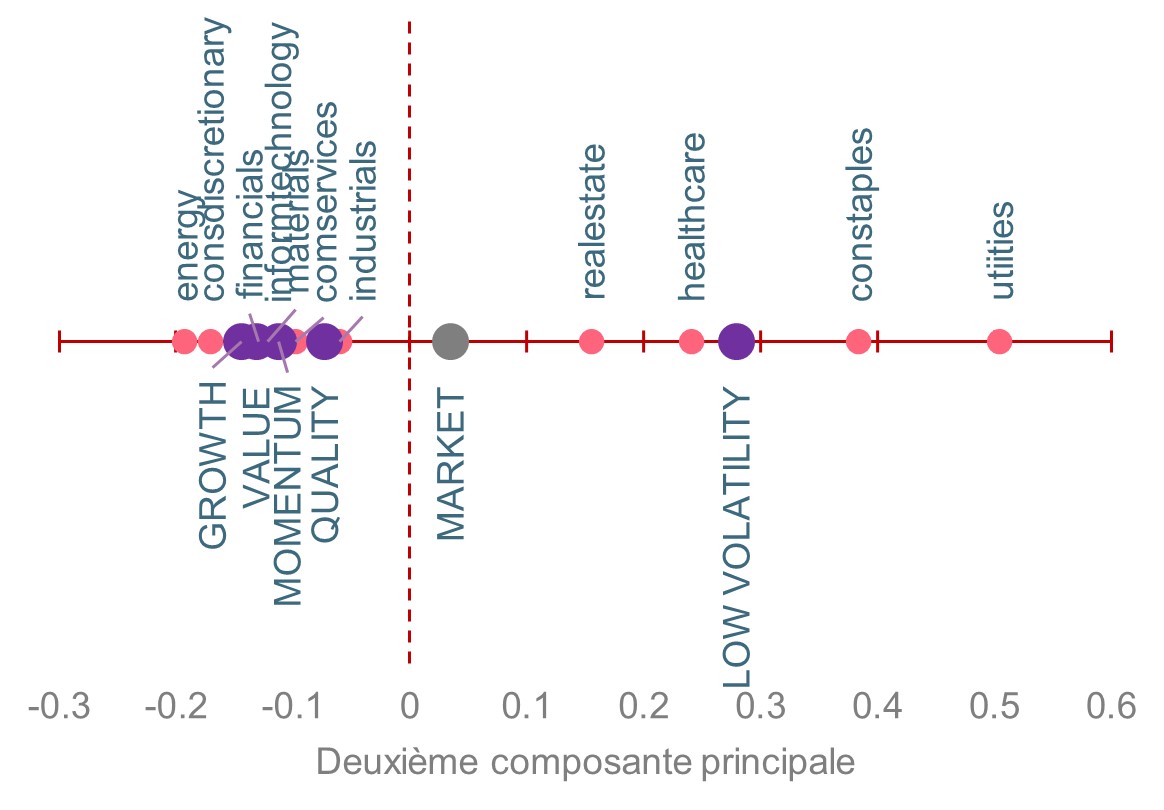

Dans la Figure 3 ci-dessous, nous avons réalisé le même exercice que précédemment mais, cette fois, sur la deuxième composante principale, c’est-à-dire le deuxième axe, par ordre d’importance, expliquant le comportement des marchés actions. Celui-ci est, par construction, décorrélé de la première composante, ce qui permet ainsi d’isoler une dynamique qui est orthogonale à celle que nous avons vue jusqu’à maintenant.

L'ajout de cette nouvelle dimension à l’analyse fournit immédiatement une nouvelle lecture des marchés actions.

Fig. 3 – Corrélation des secteurs et des facteurs à la deuxième composante principale (2021-2023) - Sources : Ostrum AM, Bloomberg, FactSet

Europe

États-Unis

Tout d’abord, l’antagonisme Value-Croissance disparaît. Mais en plus, les segments les plus défensifs, et notamment le facteur Low Vol, sont les seuls à proposer un rôle diversifiant. Cet aspect du marché est largement négligé par les investisseurs aujourd’hui, au point de réduire la diversification à sa plus simple expression, c’est-à-dire à une simple relation binaire.

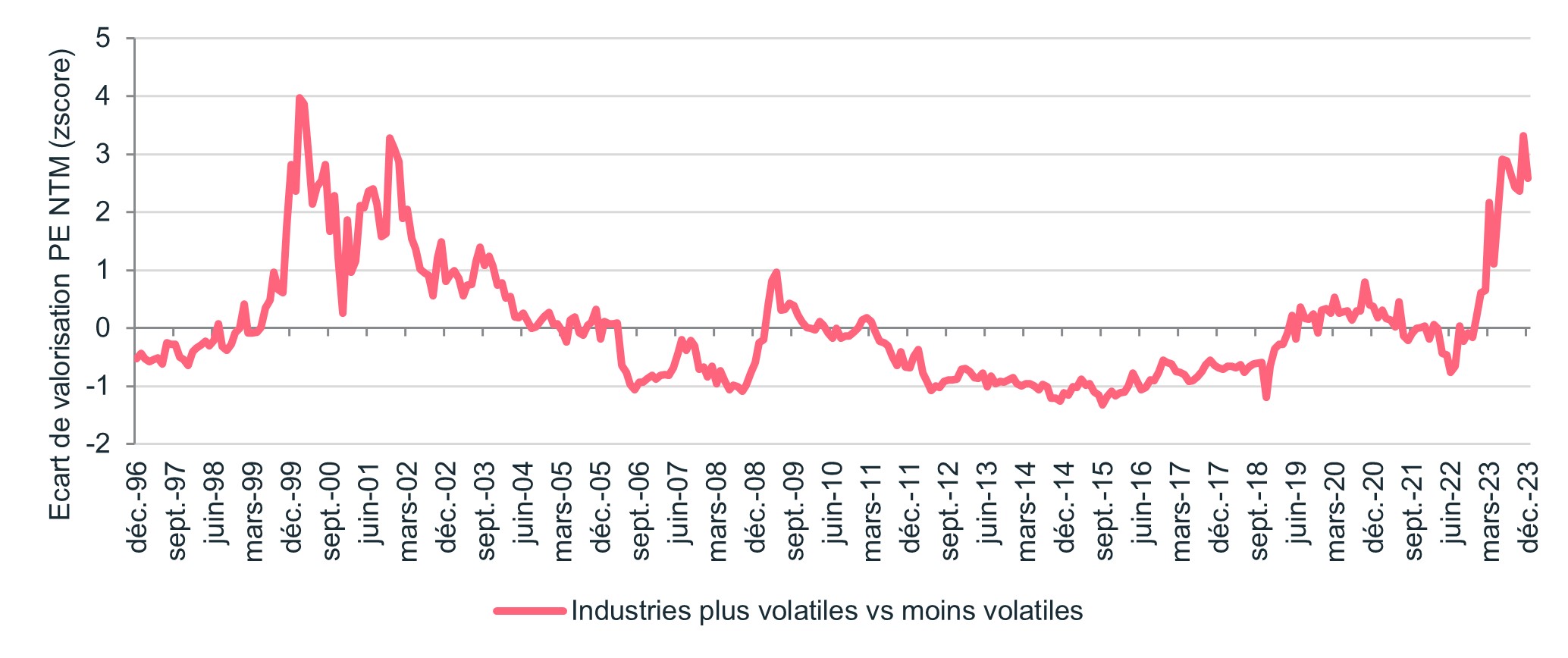

Comme nous l’avions abordé dans une précédente publication, la valorisation historiquement élevée des industries plus volatiles par rapport aux défensives (Fig.4 ci-dessous) en est aussi la preuve . Elle traduit à la fois le risque de concentration et l’excès de confiance qui caractérisent l’environnement actuel.

Fig. 4 – Écarts de valorisation (PE NTM). Industries plus volatiles vs industries moins volatiles. MSCI AC World, décembre 2023 - Sources : Ostrum AM, Bloomberg, FactSet

Nous rappelons souvent que l’absence de volatilité n’est pas équivalente avec l’absence de risque. Au contraire, la relation entre les deux est souvent réflexive. En effet, dans un premier temps, la baisse de la volatilité modifie positivement la perception des participants. Cette baisse impacte à son tour positivement les prix et façonne davantage les perceptions du risque. A ce stade, la relation s’autorenforce.

Mais, dans la durée, cette première phase donne lieu à des prises de risque de plus en plus élevées. La confiance se transforme en excès, l’allocation de capital n’est plus optimale et les risques sont sous-estimés. La relation devient auto-correctrice et la confiance extrême dans un marché concentré finit par aggraver l’impact des ajustements futurs.

Pour un investisseur, s’interroger sur quelle étape de ce cycle nous traversons aujourd’hui peut s’avérer déterminant.

Dans le contexte actuel, force est de constater que les discussions autour des avantages de la diversification ne sont pas faciles à entendre. Après tout, on ne change pas une équipe qui gagne ! Les portefeuilles concentrés autour des sociétés technologiques, et notamment de la technologie américaine, ont très largement surperformé depuis la crise financière de 2008 et ont renforcé leur domination avec l’avènement de l’IA générative plus récemment. Cependant, il est aussi très révélateur que cette récente surperformance soit accompagnée de niveaux records de valorisation relative et d’une polarisation de plus en plus évidente dans la dynamique des marchés actions. Une deuxième question devient donc essentielle : quel est l’objectif d’un choix d’investissement ? Cherche-t-on à maximiser les gains dans un seul scénario ou, au contraire, à augmenter le nombre de scénarios dans lesquels on peut espérer être gagnant ? Dans le deuxième cas, aujourd’hui, il est pertinent de revisiter la diversification en allant au-delà des polarisations d’apparence. Cela veut dire aller chercher des segments de marché réellement différenciants, tels que notamment des secteurs et des titres plus défensifs, de surcroît dans un contexte où leur valorisation n’a jamais été aussi attractive en relatif aux segments plus risqués depuis près de 20 ans.

1 Afin d’isoler l’aspect spécifique des corrélations, l’analyse est réalisée sur la base des performances ajustées du beta.